居民个人养老规划翻开新的一页——个人养老金储备情况调查结果分析

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

“优雅老去”意识觉醒 养老基金产品增多

□ 广发基金 上证投教中心

2022年11月25日,个人养老金制度开始在36个先行城市(地区)试行;今年12月12日,人力资源社会保障部等五部门发布通知,自12月15日起,个人养老金制度推开至全国,并在现有金融产品基础上,将特定养老储蓄、指数基金纳入个人养老金产品名录。在试点的两年多时间里,个人养老金制度展现出稳健良好的发展态势。

● 个人养老金制度试点两年有余,居民的整体认知度如何?

● 关于养老规划和养老投资,大家有哪些想法和顾虑?

● 大家如何准备养老投资,在实践中遇到了哪些痛点和难点?

为更好地了解不同群体对于养老的思考与规划,广发基金与上海证券报投教中心联合推出《个人养老金储备情况调研报告》(以下简称《报告》),希望通过数据分析的调研结果,为居民进行养老准备提供具有可操作性的参考方案。

个人养老金落地两周年

居民养老规划意识提升

随着人口老龄化的加速,养老已成为国家和社会关注的一大焦点。据《中国统计年鉴(2024)》统计,截至2023年底,国内65岁及以上人口已达到21676万人,占全国人口的15.4%;老年抚养比为22.5%,意味着每4.4名劳动年龄人口就要负担1名老年人。对居民而言,通过提前规划养老来保障退休后的生活质量,显得尤为迫切。

在此背景下,作为我国养老保险体系第三支柱的个人养老金制度,自2022年11月25日至今年12月15日期间,在36个城市(地区)先行先试。在对该制度的宣传推广下,越来越多的居民将养老准备提上日程。

广发基金与上海证券报投教中心通过多项渠道开展调查问卷,最终回收有效问卷6284份,并根据调研结果联合推出《个人养老金储备情况调研报告》。《报告》显示,超九成受访者表示听过个人养老金账户,并有近五成受访者了解并已开通个人养老金账户,反映出该制度试点已初见成效。(图1)

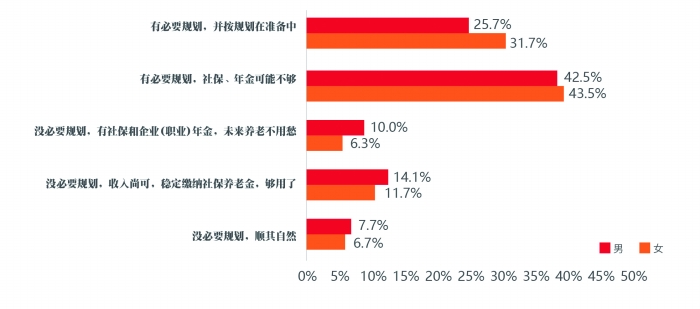

随着我国居民的养老意识生根发芽,这一意识也逐渐转化为实际行动。关于开始准备养老的时间点,此次调研的多数受访者认为,40至49岁是开始准备养老的理想年龄;有七成受访者认为,有必要为个人养老做专门的资金规划;同时,已有六成受访者着手准备个人养老资金。(图2、图3)

为了满足居民多元化的养老投资需求,金融机构也在持续推出更加丰富多样的养老产品。国家社会保险公共服务平台显示,截至今年12月10日,个人养老金专项产品共有836款,其中储蓄产品466款,基金产品200款,保险产品144款,理财产品26款。

《报告》显示,受访者进行养老准备的投资选择比较多元,对四类金融产品均有涉及。其中,选择养老储蓄存款的受访者占比达50%,购买理财产品、保险产品和公募基金的受访者占比分别为43%、37%、20%。(图4)

发现养老三大痛点

探索养老投资方案

在调研分析的过程中,除了个人养老金制度初见效果及居民养老意识提升之外,《报告》还发现了三个较为普遍的养老痛点和难点。

其一,受访者对于个人养老金制度的实践行动偏少,观望情绪较浓。尽管我国居民的养老规划意识整体较强,但落地到个人养老金账户上尚需时日。《报告》显示,有九成受访者表示听说过个人养老金账户,但实际开户者仅占四成;其中,“资金不能随意取出”是受访者未开户的主要原因,体现出居民对于养老产品的流动性有一定要求。(图5)

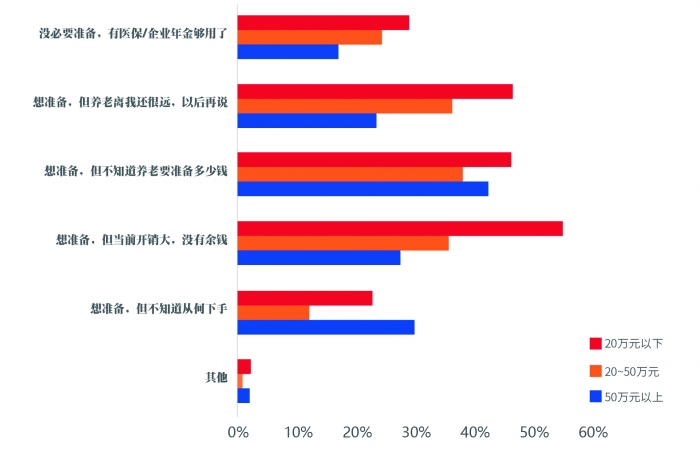

而在已开户的受访者中,实际入金者(开户后存入金额)约占六成,且大部分受访者对养老产品的投入占比不高。一方面,收入水平有较大影响,在年收入20万元以下的受访者中,有近六成表示“当前开销大,没有余钱”;另一方面,养老准备会受限于个人及其家庭的财务状况,购置房屋、汽车、父母养老等需求的迫切性,都会对家庭资产形成较强的挤出效应。(图6)

其二,受访者对养老所需金额的认知与实际需求之间存在较大缺口。世界银行测算数据显示,养老金替代率不低于70%,方可维持退休前的生活水平。多数受访者认为,需要准备的养老金为当前年收入的1.5倍以上即可,这距离实现70%的养老金替代率所需的金额仍有较大差距。(图7)

其三,受访者的养老投资需求与实际产品选择并不匹配。“个人养老金属于典型的长期投资,为退休后的生活做提前规划,这就要求个人养老金投资收益必须跑赢通胀,否则就失去了养老投资的意义。”业内人士表示,选择风险等级更高、预期收益更高的养老金融产品,更有利于实现资产的长期增值。而《报告》调研发现,受访者普遍期待的是年化收益3%至10%、回撤5%以内、持有期3至5年的养老金融产品,“长钱短投”的现象较为普遍。(图8)

此外,已开户且入金的受访者风险偏好整体偏低,分别有六成和五成的受访者表示会购买养老储蓄和银行理财,以“追求保本”为主;仅有两成受访者表示会购买产品持有期、风险收益特征更契合的公募基金,存在一定错配。(图9)

在个人养老金从局部试行到全国推开之际,《报告》揭示了一个值得关注的现象:尽管国内居民在意识层面普遍对养老问题给予了高度重视,但在操作层面仍然面临一些难点和痛点,距离全面达成养老目标仍存在距离。

助力个人养老金业务

提供一站式解决方案

作为《报告》及访谈联合发起方之一的广发基金,是国内领先的综合性资产管理机构,于2010年获得社保基金境内委托投资管理人资格、2016年取得基本养老保险基金证券投资管理人资格,在养老金业务领域深耕多年。得益于在养老金投资管理方面积累的丰富经验,2022年11月,广发基金成为中国证监会公布的全市场首批个人养老金投资基金产品管理人之一。

近年来,广发基金致力于提供“一站式”养老解决方案。一方面,重视养老产品供给和投研能力建设。广发基金自2013年开始布局资产配置业务,打造了一支具有深厚专业知识和丰富经验的投研团队,目前已构建了覆盖不同年龄阶段、不同风险偏好的养老基金产品线。根据最新出炉的《个人养老金基金名录(截至2024年12月12日)》,广发基金旗下个人养老金基金增至15只。

另一方面,积极开展内容丰富、形式多样的养老服务。针对不同年龄段、不同风险偏好的投资者,提供差异化的养老投资方案。例如,广发基金在App/官微嵌入养老账户专区,提供在线开通养老金账户及养老省税计算器功能,致力于通过合理、科学的财务规划,提升投资者的退休生活质量。通过广发基金官方App/官微钱袋子购买养老Y份额产品,还可享受0申购费优惠。

结语

2025年即将启程,随着个人养老金制度在全国推开,国内居民的个人养老准备也正翻开新的一页。《报告》告诉我们,养老投资是一场长跑,对于已经开始养老准备的居民,可以按照规划有条不紊地进行;而暂未开始养老准备且无从下手的居民也无须焦虑,可借助专业养老金融机构的力量,为“优雅老去”做好长远的规划和长期的努力。