(上接141版)

(上接141版)

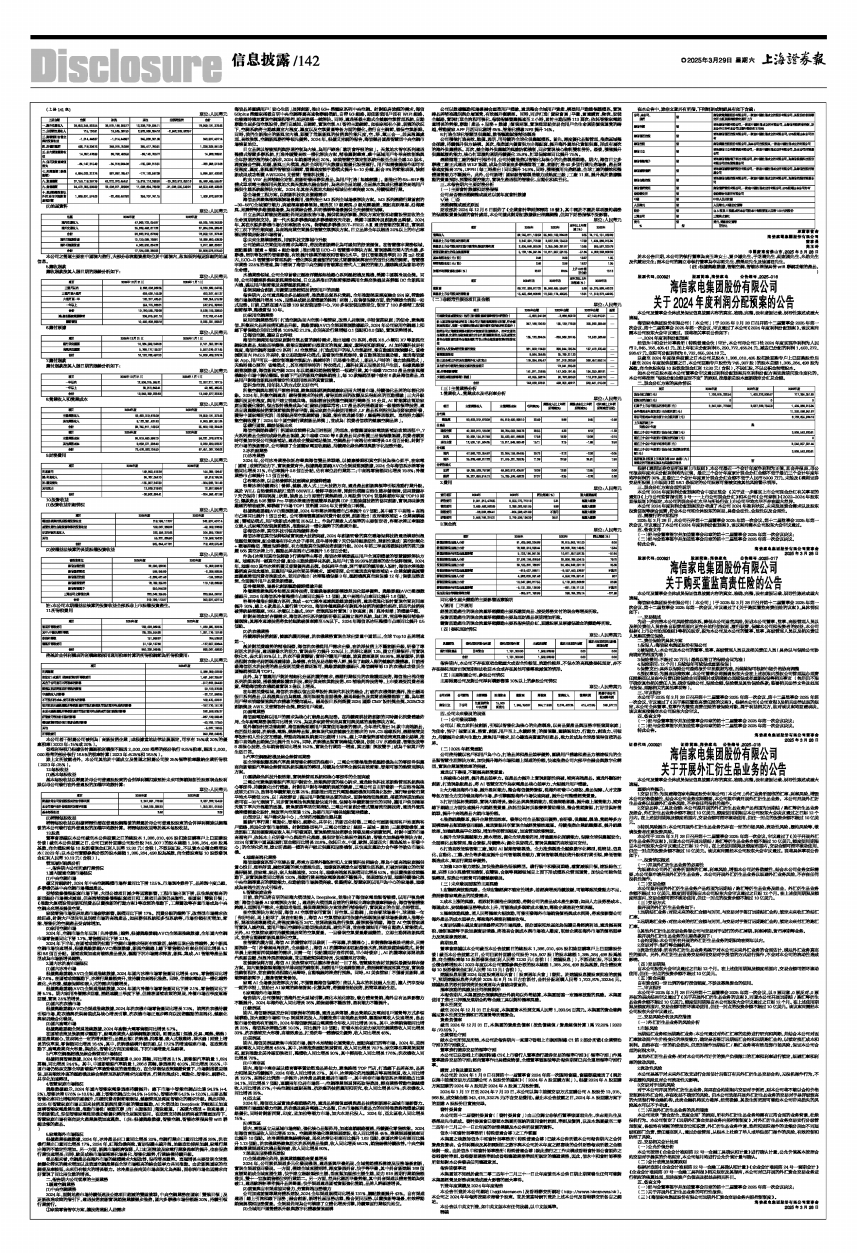

單位:人民幣元

■

(2)地區資料

單位:人民幣元

■

本公司之營運主要在中國境內進行,大部分非流動資產均位於中國境內,故無須列報更詳細的地區信息。

5.應收賬款

應收賬款按其入賬日期的賬齡分析如下:

單位:人民幣元

■

6.應付票據

單位:人民幣元

■

7.應付賬款

應付賬款按其入賬日期的賬齡分析如下:

單位:人民幣元

■

8.營業收入和營業成本

單位:人民幣元

■

9.財務費用

單位:人民幣元

■

10.投資收益

(1)投資收益明細情況

單位:人民幣元

■

(2)按權益法核算的長期股權投資收益

單位:人民幣元

■

註:本公司本期權益法核算的投資收益全部系非上市股權投資產生。

11.所得稅費用

單位:人民幣元

■

將基於合併利潤表的利潤總額採用適用稅率計算的所得稅調節為所得稅費用:

單位:人民幣元

■

本公司若干附屬公司被列為「高新技術企業」或根據當地法律法規規定,可享有15%或20%的優惠稅率(2023年:15%或20%)。

香港利得稅乃根據估計應課稅利潤按不超過2,000,000港幣的部分執行8.25%稅率,超過2,000,000港幣的部分執行16.5%的稅率計算(2023年:8.25%和16.5%)。

除上文所披露者外,本公司其他於中國成立及營運之附屬公司按25%標準稅率繳納企業所得稅(2023年:25%)。

12.每股收益

(1)基本每股收益

基本每股收益以歸屬於母公司普通股股東的合併淨利潤扣除預計未來可解鎖限制性股票現金股利除以母公司發行在外普通股的加權平均數計算:

單位:人民幣元

■

(2)稀釋每股收益

稀釋每股收益以根據稀釋性潛在普通股調整後的歸屬於母公司普通股股東的合併淨利潤除以調整後的本公司發行在外普通股的加權平均數計算。稀釋每股收益等於基本每股收益。

13.股息

董事會建議以本公司截至本公告披露之日的總股本1,386,010,405股扣除回購專戶上已回購股份後(截至本公告披露之日,公司已累計回購公司股份股745,907)的股本總額1,385,264,498股爲基數,向全體股東每10股派發現金紅利人民幣12.30元(含稅),不派送紅股,不以資本公積金轉增股本(2023年:以本公司實際參與分派的股本總額1,385,264,498股為基數,向全體股東每10股派發現金紅利人民幣10.13元(含稅))。

管理層討論與分析

一、報告期內公司所處行業情況

1.國內暖通空調市場概況

(1)中央空調市場

據艾肯網統計,2024年中央空調整體市場容量同比下滑12.5%。市場遇冷條件下,品牌集中度凸顯,多聯機仍是中央空調市場權重產品。

受精裝修樓盤配套市場下滑、大型公建項目減少等因素影響,工程市場出現下滑,以往熱度較高的新型細分市場需求減弱,但高端精裝修樓盤配套項目和工業項目表現仍具韌性。在國家「雙碳目標」、《推動大規模設備更新和消費品以舊換新的行動方案》等政策的推動下,工業舊改等存量市場或為中央空調未來增長提供空間。

家裝零售市場受房地產市場疲軟影響,規模同比下滑17%。消費分級的趨勢下,改善型市場需求依然旺盛,針對大戶型住宅及別墅市場的高端產品,如兩聯供系統和多恒系統等,市場份額有所增加,節能、智能化的空調產品受青睞增加。

(2)家用空調市場

2024年,空調市場全年呈現「先冷後熱」趨勢,根據奧維雲網(AVC)全渠道推總數據,全年國內空調市場零售量同比下滑1.7%,零售額同比下滑2.1%。

2024年下半年,在國補政策的拉動下空調市場需求得到有效激活,結構呈現出改善趨勢,其中新風空調市場快速增長,根據奧維雲網(AVC)監測數據,新風空調線上線下零售額佔有率分別同比增長5.1和8.6個百分點。國補政策加速高能效產品普及,驅動下沉市場需求釋放,新風、集成、AI智能等產品類型成為市場新增長趨勢。

2.國內冰洗廚市場概況

(1)國內冰冷市場

根據奧維雲網(AVC)全渠道推總數據,2024年國內冰箱市場零售量同比增長4.9%,零售額同比增長7.6%。在國補政策驅動下,冰箱行業量額齊升,並持續向高端化推進。同時,伴隨家電家居一體化趨勢深化,大容積、健康保鮮和嵌入式的需求持續增長。

根據奧維雲網(AVC)全渠道推總數據,2024年國內冷櫃市場零售量同比下滑2.1%,零售額同比下滑5.1%。期內家用冷櫃需求回落,歷經連續三季度下滑,但隨著國補政策的開展,冷櫃市場四季度逐漸回暖,實現2.5%的增長。

(2)國內洗衣機市場

根據奧維雲網(AVC)全渠道推總數據,2024年洗衣機市場零售量同比增長7.3%。滾筒洗衣機持續引領市場,乾衣機與洗烘套裝成為核心增長引擎,洗衣機市場正逐步轉向以技術驅動的高端化、健康化與家居融合化發展。

(3)國內廚電市場

根據奧維雲網全渠道推總數據,2024年廚衛大電零售額同比增長5.7%。

在國補政策及換新需求驅動下,廚電產業進入結構調整新週期。剛需品類(煙機、灶具、電熱、燃熱)重回產業重心,並表現出一定的增長韌性;品需品類(洗碗機、消毒櫃、嵌入式微蒸烤、淨水器)則登上增長的快車道,零售額同比增長16.4%,其中,洗碗機結構升級明顯,以17.2%的增速領跑市場。在政策推動下,廚電產業向大容量、集成化、智能化方向加速發展,下沉市場增量尤為顯著。

3.汽車空調壓縮機及綜合熱管理市場概況

根據相關智庫數據,2024年全球汽車銷量達8,900萬輛,同比增長2.1%,新能源汽車銷量1,824萬輛,同比增長24.4%。其中,中國新能源汽車銷量1,286.6萬輛,滲透率約40.9%,同比增長35.5%,中國市場仍然是支撐全球新能源汽車強勁發展的強勁動力。在全球環保政策趨嚴背景下,市場對搭載更環保、更高能效冷媒的壓縮機及綜合熱管理系統的需求快速增長,行業向集成化、電動化、智能化、網聯化、共享化加速轉型。

4.智慧家庭市場概況

奧維數據顯示,2024年國內智能家電滲透率持續提升:線下市場中智能空調占比達94.3% (+4.2%)、智能冰箱57.6% (+10.5%),線上智能空調占比84.9% (+9.8%)、智能冰箱54.2% (+12.0%),主要品類智能化率同比增幅均明顯提升,印證消費者對節能環保、健康管理及深度智能化的需求升級。與此同時,2025年智慧家庭市場正迎來技術革新與消費升級的雙重驅動,AI大模型如DeepSeek的崛起正加速重構智能家電產業生態,推動市場從「被動互聯」向「主動認知」階段躍遷。「基礎大模型+垂直場景」的創新範式,促使智能家電從單機功能優化轉向全屋認知協同。在政策支持與技術突破的雙重加持下,智慧家庭市場有望向更大產業規模加速邁進。((注:根據奧維數據,智能空調、智能冰箱指具備wifi聯網功能的產品。

)

5.家電海外市場概況

根據產業在線數據,2024年,冰冷產品出口量同比增長20%,空調行業出口量同比增長28%,洗衣機行業出口量同比增長17%。2024年,紅海危機突致、貿易保護主義升溫、地緣政治博弈加劇,家電行業出海的不確定性增加。另一方面,新興市場經濟復蘇,人口紅利釋放及家電行業滲透率的提升,也在促進行業快速增長;同時,歐美成熟市場逐漸深化場景化、智能化趨勢,行業結構持續升級。

從品類來看,空調產品在海外市場的總體需求大幅改善,保持增長態勢。這種增長主要受到全球氣候變化帶來的需求增加以及我國空調產業在全球市場較高的綜合競爭力共同推動。由於新興國家的空調普及率較低,未來仍有較大的增長潛力。冰冷產品在南美市場表現尤為亮眼,而非洲市場也因需求向好實現了同比兩位數的增長。

二、報告期內公司從事的主要業務

1.暖通空調業務

(1)中央空調業務

2024年,面對地產市場持續低迷及公建項目縮減的雙重挑戰,中央空調業務在國家「雙碳目標」及更新改造政策的指引下,通過技術創新實現銷售業績穩步推進,國內多聯機市場份額超20%,持續引領行業前行。

①家裝零售智享方案,讓技術適配人居需求

海信品牌圍繞用戶「安心生活」展開創新,推出5G+榮耀家系列中央空調。針對晾房除醛的需求,海信5Gplus榮耀家搭載自研中央空調專屬高速物聯網模組,自帶5G網絡,即使新裝用戶沒有WiFi網絡,也能隨時隨地實現空調遠程智控,晾房除醛一鍵解決。同時,通過搭載主動式全健康空氣管理系統,自動聯動全屋多個空氣設備,進行自感知、自調節,實現空氣AI智控主動調節。如在家裡有小孩、萌寵的狀況下,空調系統將主動感應室內溫度、濕度以及空氣質量等各方面的變化,進行自主調節,確保空氣新鮮。同時,我們全新推出的新風室內機,顛覆了常規新風的技術與性能尺度,空、淨、氧三合一,兼具溫濕處理、高效換氣、空調新風聯控等領先優勢。2024年,根據艾肯網的報告,海信穩居國產智慧型中央空調市場榜首地位。

日立品牌以智能預判與舒適控制為內核,為用戶締造「聰明會呼吸的家」。天氟地水智享系列通過整體式智慧多聯系統,打造冷暖雙高效一體化解決方案,精准應對華東、華中區域用戶冬季高效制熱與全年舒適控溫的核心訴求,2024年銷量增長近20%。家裝智慧空氣定制系統升級至全屋全感2.0版本,深度融合空調、地暖、新風三大模塊,基於全球用戶大數據自動優化設備運行。用戶無需複雜操作即可享受溫度、濕度、新風量的智能協同調節,響應速度較手動模式提升5-10分鐘,配合8%的節能表現,該創新成果成功斬獲AWE2024艾普蘭「智能科技獎」。

約克VRF品牌精細化定制、創新研發兩聯供產品,為用戶打造「無感奢護」。新推出的6.5-8HP整體式單項電主機採用天氟地水與天氟熱水融合設計,為追求全屋地暖、全屋熱水集成化體驗的高端用戶提供生態系統級解決方案。2024年其在天氟地水細分領域佔有率突破20%,持續領跑行業。

②全場景工程方案,以創新科技攻克複雜需求

海信品牌聚焦極端環境場景應用,強勢推出M3系列全域場景解決方案。M3系列憑藉行業首創的-30~58℃全域運行能力,突破極寒酷暑極限,通過抗17級颱風、9級地震驗證,適配高原極寒、沿海颱風、地震帶等多維複雜場景,為商業綜合體、科研機構等場景提供全天候穩定保障。

日立品牌以節能技術重點佈局更新改造市場,提供從現狀診斷、解決方案定制和老舊設備回收的全生命週期流程支持。新一代水源多聯機突破多聯機能效天花板,榮獲中國製冷展創新產品稱號。2024年,其在水源多聯機市場佔有率超過40%。物聯網多聯機SET-FREE AⅢ 通過智能控制算法,實現惡劣工況下的性能突破,為高端商業空間提供智慧空氣解決方案。日立品牌全年以超過20%以上的市占率穩居精裝房配套市場榜首。

③未來生態構建體系,用硬科技支撐城市升級

公司始終以空間使用者需求為導向,將技術創新轉化為可感知的舒適價值。在智慧樓宇業務領域,重點圍繞「暖通+能源+細分場景」推出海信ECO-B智慧樓宇解決方案,實現建築空間內的水機、多聯機、照明等設備的智能聯動,有效提升建築的能效和智能化水平。晉江智能製造學院23萬m2校園內,ECO-B智慧樓宇管理系統一體化解決圖書館的沉浸式閱讀環境與宿舍的個性化溫控調節。智慧樓宇業務22.5%的增速,集中體現了海信中央空調用智能算法替代人工調控的能力,讓建築成為會思考的生命體。

水機業務領域,公司全球首發正壓液浮變頻無油離心系列壓縮機及整機,榮獲中國製冷展金獎。同時,公司持續深耕熱泵新風業務領域,日立品牌推出的超節能建築用全熱交換器及高靜壓DC全新風室內機,滿足用戶超節能及高靜壓新風需求。

④渠道融合創新,用優質服務縮短技術到用戶的距離

報告期內,公司通過整合多品線技術,推進產品套系化營銷。全年推動渠道深度融合924家,帶動終端市場規模提升增長14%。服務是成就品質體驗的終端「閉環」。在售後保障方面,我們構建全流程一站式服務。目前,已經在國內自建139家安裝服務中心,700多家安裝服務單位,制定了100多條精工安裝細節標準,整機質保10年。

(2)家用空調業務

家用空調業務堅持「打造空調為室內空氣中樞管家,改善人居環境,幸福億萬家庭」的使命,聚焦海信、科龍兩大品牌技術和產品升級。奧維雲網(AVC)全渠道監測數據顯示,2024年公司家用空調線上和線下零售額分別同比增長10.8%和21.2%,分別高於行業增幅0.1個點和6.0個點,實現逆勢增長。

①海信空調,讓家自由呼吸

海信空調深知每個家庭對空氣品質的獨特需求,推出璀璨C3系列、春風X6、小氧吧X7等新風空調家族產品,無論四季變換,都能自動調節出最適宜的溫度、濕度、潔淨度和新鮮度。AI加持讓科技更有溫度,海信空調將璀璨C3系列「AI空氣管家」打造成用戶的私人空氣顧問,能自動感知環境變化。當檢測到室內PM2.5升高時,會立即啟動淨化模式;當發現空氣乾燥時,會自動開啟加濕功能。通過海信愛家App,用戶可以一鍵定制專屬空氣配方:晨練時的「巴馬養生模式」,新居入戶時的「強力除醛模式」,天熱時隨心開的「省電模式」,甚至梅雨季時的「幹衣模式」,讓科技真正服務於用戶生活。根據奧維雲網監測數據,海信新風空調2024年以銷量和銷售額雙第一領跑行業,其中璀璨72C310產品在新風櫃機細分市場中獨佔鰲頭。在線下門店的新風空調熱銷榜上,每10款暢銷型號中就有6款是海信產品,這是用戶對海信新風技術穩定性和使用效果的真實回饋。

②科龙空调,用年轻人的方式定义好空气

科龍空調與年輕用戶緊密相連,聚焦睡眠經濟與健康家居兩大增量市場,持續強化品牌的年輕化形象。2024年,科龍空調通過「聽得懂需求的技術、看得見效果的改變及玩得起來的互動體驗」三大升級讓科技更有溫度,與用戶建立情感共鳴。睡眠輕音技術讓空調運行聲降至16分貝,AI節能算法幫助家庭自動優化能耗,復古設計機身成為小紅書家居曬單常客;LT產品系列搭載國家一級能效標準技術,通過自適應變頻技術實現節能與靜音平衡,滿足家庭全天候使用需求,LF產品系列特別為母嬰家庭研發,獲得中國家電研究院「母嬰級房間空氣調節器」認證,能有效過濾花粉/塵蟎等過敏原。這些努力讓科龍空調收穫了「2024年中國空調行業創新品牌獎」,並成為「消費者信賴的健康空調品牌」。

③踐行國策,織就低碳未來

海信空調始終踐行「把國家政策轉化為百姓福利」的理念,在響應國家家電煥新補貼政策過程中,7大系列產品全部完成綠色產品認證,其中璀璨C300等6款產品同步斬獲三星碳標籤認證,消費者購買時可疊加享受公司換新補貼。通過政企雙重補貼疊加,空調產品中高端佔有率增長0.6個百分點。針對下沉市場的換新需求,公司構建了全國舊家電回收網絡,持續深化綠色轉型與數字化服務升級。

2.冰洗廚業務

(1)冰冷業務

2024年,公司冰冷業務依託容聲與海信雙品牌戰略,以健康養鮮和真空科技為核心抓手,在家電「國補」政策的助力下,實現量質齊升。根據奧維雲網(AVC)全渠道監測數據,2024全年海信系冰箱零售額同比增長21%,市占率提升0.8個百分點,佔有率位居行業第二;中高端零售額同比增長19.8%;冷櫃業務市占率提升1.1個百分點。

①容聲冰箱,以自然養鮮科技重構家庭儲鮮體驗

容聲冰箱持續深化「養鮮、健康、嵌入式」三大技術方向,通過產品創新與標準引領推動行業升級。基於WILL自然養鮮系統打造的560WILL養鮮平嵌冰箱,開創性模擬自然生態存儲環境,使果蔬儲存7天仍保持「鮮如現摘」狀態,該產品上市即登行業熱銷榜,3周挺進TOP4並最終鎖定年度TOP10席位;爆款產品506雙淨Pro平嵌冰箱通過智感雙淨系統與IDP主動除菌技術的協同創新,實現異味滲透難題的精准破解,蟬聯線下市場TOP1並斬獲2024年艾普蘭金口碑獎。

根據奧維雲網(AVC)監測數據,2024年容聲冰箱整體市占率提升0.7個點,其中線下中高端+高端市占率同比提升1個百分點。公司積極響應國家消費升級政策,創新推出「政府能效補貼+企業套購滿減」雙補貼模式,用戶煥新成本降低25%以上。作為行業嵌入式標準的主要制定者,容聲冰箱正牽頭建立嵌入式家電的安裝規範體系,推動家居一體化趨勢下的產業升級。

②海信冰箱,真空科技引領高端儲鮮革命

海信冰箱在真空保鮮領域實現重大技術突破,2024年創新研發的真空磁場保鮮技術通過構建恒溫低壓低氧環境,配合磁場有序化水分子排列,使牛排冷藏7天仍保持細胞活性,開創性達成「真空防氧化+磁場抑酶活」雙重保鮮機制,有力推動真空保鮮技術創新升級。2024年第三季度搭載該技術的萬元旗艦565真空冰箱上市,驅動品牌高端市占率提升1.6個百分點。

作為《冰箱用真空保鮮艙》行業標準主導者,海信冰箱構建滿足用戶全週期體驗的智慧儲鮮解決方案。璀璨系列一鍵真空分儲,配合主動除菌淨味系統,為用戶打造99.99%抗菌率的安全保鮮環境。2024年,璀璨600真空冰箱斬獲艾普蘭優秀產品獎。依託純平全嵌、開門零距的隱形嵌入設計,海信冰箱推動藝術廚房理念落地,回應用戶家居空間美學需求。國補期間,公司通過政府能效補貼+企業套購滿減雙重優惠降低消費者換新成本,並同步推出「冰箱整機保修3年,壓縮機與真空泵保修12年」售後服務政策,全面提升用戶品質煥新體驗。

③冷櫃業務,場景化創新驅動儲鮮體驗升級

冷櫃業務聚焦風冷無霜及深冷技術,並圍繞場景創新構建差異化競爭優勢。奧維雲網(AVC)監測數據顯示,2024年海信系冷櫃整體市占率同比提升1.1個點,其中高端市占率同比提升1.6個點。

容聲冷櫃推出鮮魔方系列,集成-40℃深冷速凍與動態除菌技術,通過模塊化設計實現空間利用率提升30%,線上4款產品入圍行業TOP20。海信冷櫃憑藉多年對風冷技術的前瞻性把控,第四代技術突破傳統結霜難題,165L冰櫃以上揚式、360°循環風設計實現「3秒速凍」與「風冷無霜」的體驗平衡。

針對高端食材存儲需求,海信系冰吧系列創新研發五區獨立溫控系統,為紅酒、雪茄等提供精准存儲環境;其深冷速凍技術將食材細胞破損率降至5%以下。2024年海信系冰吧整體市占率同比提升0.5個點。

(2)洗衣機業務

持續深耕技術創新,健康洗護再突破,洗衣機業務實現全球出貨量中國第三,全球Top10品牌增速第一。

基於對消費趨勢的精准洞察,海信洗衣機從用戶需求出發,在洗淨技術上不斷創新升級,研發了專利活水洗科技,通過激發水的活力,實現去汙力提升22%以上,洗淨比達到1.25,樹立行業標杆;可實現軟化水,去水垢93%以上,洗衣不發黃變硬;實時守護用戶健康,除真菌率達到99.99%,深層潔淨,洗滌過程對衣物毛屑循環過濾排除,為養寵、有娃及易過敏等人群,提供了細緻入微的健康洗護體驗。目前搭載海信活水洗技術的產品受到消費者廣泛認可,奧維雲網數據顯示,海信鋼琴師i3洗衣機成功登頂全國暢銷榜單周TOP1。

此外,為了響應用戶對於精細化分區洗護的需求,憑藉行業領先的衣物護理技術,海信推出棉花糖系列洗烘套裝,搭載護膚級護衣科技、聚好烘高效烘乾技術、6D精准判幹技術等,上市後深受消費者喜愛,帶動海信乾衣機銷量實現3倍以上增長。

在年輕消費領域,海信洗衣機以復古美學設計與現代科技的融合,打破洗衣機傳統邊界,推出羅馬假日系列產品,以浪漫與自由為靈感,採用無棱角曲面機身,羅馬綠配色及莫蘭迪漸變釉彩工藝,為年輕用戶帶來情緒價值與洗衣體驗的雙向滿足。羅馬假日系列榮獲2024國際CMF設計獎金獎、2025CES創新獎及AWE艾普蘭設計金獎,廣受用戶喜愛。

(3)廚電業務

海信廚電始終以用戶的需求為核心打磨產品與服務。在持續深耕技術創新的同時優化消費體驗佈局,全年廚電業務規模同比增長72%,為更多家庭帶來兼具實用與美感的廚衛解決方案。

從外觀設計到功能細節,海信廚衛傾聽用戶真實使用場景的需求。全年迭代推出34款中高端新品,包括煙灶套裝、洗碗機、電熱、燃熱等品類。聚焦現代家庭健康生活需求的W8、C3璀璨系列,憑藉極簡美學設計和人性化交互體驗,帶動高端套系銷量同比激增110%。線上平臺借勢國補政策東風優化結構,推動中高端產品銷售占比提升至50%。同時,洗碗機品類實現跨越式發展,依託UV水路殺菌、智能投放等8項核心技術,全年銷售額同比增長152%,實現全行業第一增速,真正讓「解放雙手」成為千家萬戶的生活日常。

3.汽車空調壓縮機及綜合熱管理業務

在全球能源變革與汽車產業智能化轉型的浪潮中,三電公司積極推進從壓縮機為主的零部件供應商向新能源汽車綜合熱管理系統供應商的轉型,持續為全球車企提供高效節能、智能可靠的熱管理解決方案。

(1)圍繞綠色科技升級效能,實現熱管理系統和核心零部件的全面突破

三電公司聚焦新能源汽車用戶對安全、效能與舒適的核心訴求,通過綠色科技革新熱管理系統與核心零部件,持續優化出行體驗。針對用戶對冬季續航衰減的擔憂,三電公司自主研發新一代自然冷媒集成單元(CRU),改善冬季續航能力達25%;創新推出第五代電動壓縮機採用模塊化設計,運行噪音較行業平均水平降低20%,以「高效靜音」滿足用戶對駕乘品質的追求。面對極端低溫挑戰,搭載的厚膜加熱技術可在-30℃環境下,同步實現電池包與駕艙快速升溫,保障冬季續航穩定性的同時,讓用戶告別極寒天氣下車內升溫難的困擾。聚焦緊湊車型空間痛點,三電公司首創分體式雙層流空調技術,通過外置風機箱體輕量化設計,釋放車內空間達12%,為都市用戶提供越級駕乘體驗。

(2)堅定以「客戶需求為中心」,全球佈局驅動生態共贏

圍繞汽車行業「電動化、智能化、網聯化、共享化」的新四化特徵,三電公司重新梳理客戶地圖與客戶戰略,差異化定制市場策略。針對戰略型客戶,三電公司建立「總部-區域-屬地」三級聯動機制,通過派駐工程師團隊深度嵌入客戶研發週期,實現熱管理技術聯合開發及需求前瞻預判。針對中國的市場高潛客戶,依託本土化研發中心與柔性化產線,提供定制化熱泵空調系統、智能水加熱器等解決方案,2024年實現中國區配套訂單金額同比增長20.8%。依託日本、中國、歐洲、美國四大「製造基地+研發中心」的全球化佈局,建立研產銷一體的客戶就近供應和服務機制,以快速反應助力合作夥伴搶佔市場先機。

4.璀璨高端化業務

海信璀璨套系堅守至臻品質,將東方美學外觀設計和人文關懷科技相結合,專為中國高端家庭提供賞心悅目、從容舒適、融洽和諧的東方雅致生活。璀璨套系構建全屋智慧生活系統,打破封閉獨立的空間邊界隔閡,使家電、家居、家人無縫連接。2024年,璀璨高端套系規模同比增長52%。在以舊換新政策驅動下,更實現規模同比增長120%,推動行業高端家電滲透率不斷提升。渠道建設方面,璀璨持續強化與中央空調專賣店的聯動能力,拉動前裝市場規模突破。從藝術家、智慧家到以用戶為中心的家場景,璀璨成為高端生活方式引領者。

5.智慧家庭业务

目前,我們已將自研的星海大模型接入DeepSeek,並推出了海信家電垂類智能體,以用戶視角構建「海信全場景AI家電解決方案」。通過把大模型與自建的行業領先專家數據庫相結合,海信智能體能夠深入理解用戶需求,主動思考推理,提供專業解決方案並進行精准執行,實現真正的全面、全時管理。

在空氣解決方案方面,海信AI空氣管家可實現「好空氣、自動調」,如在看球場景中,球迷說一句「你好哈利,馬上點球了,現在有點熱」,海信AI空氣管家即可依據外部環境及看球場景做深入推導分析,開啟球迷專屬模式,將溫度降低至24℃,並開啟新風進行換氣,緩解緊張情緒。海信AI空氣管家還可實現人感控風,當用戶靠近空調時自動切換成柔風,避免不適,並在檢測無用戶時自動進入節能模式。另外,AI空氣管家還可持續監測房間的空氣質量,一旦發現空氣質量嚴重變差,立即主動開啟新風模式,並將自動調節新風量淨化空氣。

在智慧洗護方面,海信AI洗護管家可以做到「一呼即應,洗護隨心」。針對寵物場景除毛需求,只需要抱怨一句「沙發套兩周沒洗,全是貓毛」,海信AI洗護專家即匹配最強水流,開啟除菌除蟎模式。針對早晨上班需要西裝除皺的需求,只需一句「快點護理好這件西裝,半小時後穿」,AI洗護專家即開啟蒸汽柔順去皺、恒溫冷風循環除塵,並自動縮短烘乾時長,快速護理好衣物。

在健康保鮮方面,海信AI美食管家可以讓冰箱食材一目了然,智慧感知食材並提供最優保鮮存儲方案。如內置攝像頭能識別羊排表面的醃制料,洞察用戶快速醃制需求,進而調節溫度和真空度,實現最佳醃制程序,並在醃制過程臨近尾聲時,自動喚醒烤箱進行預熱。同時,AI美食管家「不僅看見新鮮,還能解鎖新幫手」,變身智慧營養師。

家電AI全場景技術解決方案,不僅響應海信倡導的「將以人為本的科技融入生活,讓人們享受每一刻的幸福」,並給出AI家電的終極答案:化繁為簡,將複雜留給技術,把簡單還給生活。

6.家電海外市場業務

報告期內,公司積極打造海外五大區域引擎,深化本地化建設,發力體育營銷,海外自有品牌影響力不斷提升。2024年海外收入同比增長36%,銷售結構不斷改善,盈利能力不斷提升。

(1)歐洲區

期內,海信歐洲區充分利用歐洲杯的契機,通過品牌傳播、產品營銷以及電商用戶運營等方式多領域聯動,加大重點市場和Top渠道開拓投入,持續推進中高端產品矩陣,驅動家電收入快速增長,各品類市場份額均有所提升。2024年海信歐洲區白電業務全年收入同比增長35%。其中,冰箱銷售額同比增長23%,海信系冰箱額占率10.3%,同比提升2.3個點;研發本地化助力家用空調業務收入同比增長33%,洗衣機補充大容積、高能效產品,打造洗幹一體機領先優勢,收入同比增長48%。

(2)美洲區

期內,海信美洲區聚焦中南美市場,提升本地精細化運營能力,重點突破巴西等市場。2024年,美洲區家電收入同比增長46.5%,其中,冰箱推進重點渠道管理,收入同比增長70.7%;家空專注專業渠道開拓,順利推動北美冷媒切換項目,整體收入同比增長30%,其中輕商收入同比增長176%;洗衣機收入同比增長70%。

(3)中東非區

期內,海信中東非區以體育賽事贊助塑造品牌拉力,聚焦終端TOP門店,打造線下品牌高地,品牌力和渠道力持續提升,2024年收入同比增長27%。其中,冰箱深化佈局旗艦店等高端渠道,收入同比增長19.7%,高端化比例進一步提升;冰冷產品銷量躍居市場第一,其中南非市場海信系冰箱銷額占比達34.1%,同比增長7個點,連續兩年位居市場第一;空調專業渠道開拓取得進展,輕商業務帶動空調總體收入同比增長27%;中央空調注重耐高溫、抗沙塵的技術應用和研究,收入同比增長57%;洗衣機收入同比增長39%。

(4)亞太區

2024年,海信亞太區實施多維戰略佈局,通過品牌價值重構與產品技術創新深化區域市場影響力。在澳洲市場重點發力空調、洗衣機及廚房電器三大品類,日本市場提升產品力的同時推進終端體驗店網絡優化,同時針對新西蘭、印度、孟加拉等潛力市場,加大本地化投入。2024年,亞太區收入同比增長15%。

(5)東盟區

期內,東盟區立足區域市場痛點,強化核心品類佈局,加速連鎖網絡覆蓋,持續優化零售效能。2024年海信東盟區收入同比增長32%。空調業務強化專業渠道建設,收入同比增長45%,專業渠道覆蓋率同比提升10個點。冰冷業務聚焦結構突破,馬來冰箱佔有率同比提升1.63個點,泰國冰箱佔有率同比提升1.13個點。洗衣機業務聚焦活水洗系列產品推廣,收入同比增長58.2%,銷售結構持續改善。中央空調聚焦專業渠道和水機品類突破,收入同比增長80%。

7.渠道及服務體系建設

(1)全渠道深化佈局,新興業態驅動高質量增長

2024年,公司緊抓渠道多元化發展機遇,通過新興平臺拓展、全域營銷體系構建及服務場景創新,實現全渠道協同發展。一方面,構建全域直播矩陣,深度滲透抖音、快手等平臺,其中抖音新建超168個直播間組成全域直播生態,快手建立超級頭部主播、垂直類加腰部主播生態,助力818週期行業銷售額登頂,雙十一官旗銷售額位列行業第二。另一方面,差異化激活平臺勢能,其中抖音渠道以體育營銷為突破口,通過歐洲杯事件提升品牌聲量;快手渠道通過國補資源強化營銷,品牌人群顯著增長。

(2)前置與自有渠道協同發力,夯實終端服務能力

公司加速前置專業商體系建設,2024全年渠道規模同比增長131%,觸點數量提升43%。自有渠道通過「線上引流和線下服務」融合創新,新增社區服務店態,整合便民服務、以舊換新等場景,有效帶動銷售規模和服務質量。全渠道佈局為公司構建了立體化增長引擎,持續鞏固行業領先地位。

(3)全域用戶運營體系升級與數字化體驗價值重構

公司以數據驅動和場景融合重塑用戶體驗,通過整合全域用戶資產、構建用戶動態標籤體系,實現跨品牌精准識別與分層運營,有效提升複購率。同時,同步打造「愛家會員」平臺,貫通購買、物流、安裝全鏈路,實現訂單全流程可視化、報裝報修響應提速至2小時,累計主動服務113萬次;依託智能家電銷量增長的勢能,聯動「產品+服務+數據」價值閉環,實現從單點交易向用戶全生命週期價值運營的跨越,帶動愛家APP月活同比激增65%、智能化體驗NPS提升14%。

8.打造全球化智慧型供應鏈,數智驅動賦能精益製造

公司積極打造高效、敏捷、透明、可持續的全球化供應鏈體系。首先,深度優化品類管理,推進區域整合採購,持續提升供方結構。其次,推進國內優質供方出海配套、提升海外屬地化資源供應,形成有層次的海外供應體系。再次,健全海外供應鏈的風險防範機制,同步實現核心物料雙軌備份。最後,積極提升供應鏈履約能力,核心訂單履約週期持續優化25.8%、訂單保障率同比提升7.5%。

憑藉燈塔工廠的標杆引領作用,公司持續推進以智能化為核心的先進製造戰略。期內,海信日立多聯機工廠正式通過WEF認證,成為全球首座多聯機燈塔工廠,創新打造40多個行業先進場景,產品開發速度提高37%,UPPH(每工時產出)同比提升14.9%。同時,積極複用先進經驗,全球工廠的績效和整體運營能力不斷提升。此外,公司新增「國家級智能製造能力成熟度三級」工廠11座,提升基於數據驅動的質量預防、預警和質控能力,實現生產過程的智能化、自動化和柔性化。

三、本報告期內主要財務分析

(一)主要會計數據和財務指標

公司是否需追溯調整或重述以前年度會計數據

√是 □否

追溯調整或重述原因

財政部於2024年12月6日頒佈了《企業會計準則解釋第18號》,其中關於不屬於單項履約義務的保證類質量保證的會計處理,本公司據此對期初數據做出相應調整,但如下財務指標不受影響。

單位:人民幣元

■

(二)非經常性損益項目及金額

單位:人民幣元

■

(三)主營業務分析

1.營業收入、營業成本及毛利率分析

單位:人民幣元

■

2.費用

單位:人民幣元

■

3.現金流

單位:人民幣元

■

同比發生重大變動的主要影響因素說明

√適用 □不適用

經營活動產生的現金流量淨額變動主要系購買商品、接受勞務支付的現金等增長所致。

投資活動產生的現金流量淨額變動主要為理財產品到期增加所致。

籌資活動產生的現金流量淨額變動主要系報告期分紅、回購股票及票據保證金的變動等所致。

(四)委託理財情況

單位:人民幣萬元

■

報告期內,本公司不存在單項金額重大或安全性較低、流動性較差、不保本的高風險委託理財,亦不存在委託理財出現預期無法收回本金或存在其他可能導致減值的情形。

(五)主要附屬公司、參股公司情況

主要附屬公司及對公司淨利潤影響達10%以上的參股公司情況

單位:人民幣萬元

■

四、公司未來發展的展望

(一)公司發展戰略

公司以「致力於科技創新,引領以智能化為核心的先進製造,以高品質產品與服務幸福億萬家庭」为使命,恪守「誠實正直、務實、創新、用戶至上、永續經營」的價值觀,圍繞認知力、行動力、創造力、引領力,持續提升企業內生動力,聚焦用戶需求,匠心鑄造高質量的好產品,致力於成為全球最值得信賴的品牌。

(二)2025年經營重點

公司將持續以客戶和用戶為中心,打造品牌和產品競爭優勢,圍繞用戶體驗和產品力構建領先的全品類智慧生活解決方案,加快提升海外市場和線上渠道的份額,快速推進公司內部平台融合與數字化轉型,實現企業運營效率的突破。

通過以下舉措,不斷提高經營質量:

1.突破核心技術,提升產品競爭力。在產品力提升上實現創新性突破,補齊高端產品。通過外觀設計創新,打造現象級產品,將AI智慧交互作為家電產品核心競爭力,大幅提升用戶體驗。

2.大力發展海外市場,提升盈利能力。整合海信優勢資源,從海外研發中心建設、產品保障、人才支撐等各方面全力支持發展海外市場,多引擎驅動海外市場快速突破,提升公司整體經營質量。

3.打好世俱杯營銷戰,實現內銷增長。強化品牌與營銷能力,從強策略意識、提升線上運營能力、補齊線下網絡三方面快速提升內銷經營質量,依託世俱杯頂級賽事贊助權益,整合營銷資源,打好世俱杯營銷戰,提升中高端產品內銷市場份額。

4.推進組織變革,提升企業管理效率。發揮公司全品類協同優勢,在研發、供應鏈、製造、營銷等多方面構建跨品類戰略協同網絡,通過資源共享實現全域經營能效躍遷。持續推進企業組織變革,提升組織效率,加強組織扁平化建設,增加幹部管理幅度,加速管理效能釋放。

5.提升全球供應鏈能力,降本增效。優化全球產能佈局,增強屬地化採購能力,保障全球供應鏈安全;全面深化品類管理,整合資源、持續降本;優化供貨模式,實現供應鏈的高效協同交付。

6.打造高效低碳智能工廠,運用AI賦能智能製造。全力推進製造全鏈條數字化轉型,從精益、信息化、自動化、工藝、安全等多維度提升公司智能製造能力,實現智能製造技術升級和行業引領,降低智能製造成本,鞏固行業競爭優勢。

7.加強ESG能力建設,加快推進綠色低碳轉型。踐行碳中和發展戰略,落實減碳目標,建設綠色工廠,完善ESG風險管理機制,在雙碳、合規等關鍵領域自上而下形成體系化管理運營, 加快公司綠色低碳轉型,促進公司經營可持續健康發展。

(三)未來發展面臨的主要風險

1.宏觀經濟波動風險。全球宏觀經濟不確定性增多,若經濟增長持續放緩,可能導致消費動力不足,進而影響家電產品的消費需求。

2.成本上漲的風險。若原材料價格出現波動,將對公司的產品成本產生影響;如果人力及勞務成本、海運成本、安裝維修服務等成本上升,可能造成多環節成本疊加,導致企業盈利空間承壓。

3.匯率波動風險。若人民幣匯率大幅波動,可能引發海外市場銷售價格與成本倒掛,將直接影響公司海外產品的成本競爭力,導致海外業務利潤率收窄。

4.貿易保護主義及貿易壁壘帶來的市場風險。部分國家和地區如為保護自身經濟利益,通過提高關稅、強制認證等手段加劇貿易壁壘,將推高合規成本與市場准入難度,削弱企業在海外市場的價格競爭力及渠道滲透效率。

終期股息

董事會建議以本公司截至本公告披露日的總股本1,386,010,405股扣除回購專戶上已回購股份後(截至本公告披露之日,公司已累計回購公司股份745,907股)的股本總額1,385,264,498股爲基數,向全體股東每10股派發現金紅利人民幣12.30元(含稅)(「建議股息」),不派送紅股,不以資本公積金轉增股本(2023年度以本公司實際參與分派的股本總額1,385,264,498股為基數,向全體股東每10股派發現金紅利人民幣10.13元(含稅))。

建議股息須獲2024年度股東週年大會(「股東週年大會」)審批。於建議股息獲股東批准的前提下,預期建議股息將大約於2025年8月15日左右派付,合計分配利潤人民幣1,703,875,332.54元。建議股息的派付詳情將於股東週年大會結束後宣佈。

匯率波動的風險及任何相關對沖

本報告期內,本集團部分採購與部分外銷均以外幣結算,本集團面臨一定匯率波動的風險。本集團使用了進出口押匯及遠期合約等金融工具以對沖匯率風險。

資本性開支

截至2024年12月31日止年度,本集團資本性開支爲人民幣1,393.94百萬元。本集團的資金能夠滿足資本性開支計劃和日常運營等所需資金。

資產負債率

截至2024年12月31日,本集團的資產負債率(按負債總值/資產總值計算)爲72.20%(2023年:70.59%)。

企業管治守則

就本公司所知及所悉,本公司於報告期內一直遵守香港上市規則附錄C1第2部分所載《企業管治守則》的守則條文。

董事進行證券交易的標準守則

本公司已以香港上市規則附錄C3《上市發行人董事進行證券交易的標準守則》(「標準守則」)作爲董事證券交易的守則;經向董事作出具體查詢後,全體董事確認彼等於報告期間已完全遵照標準守則行事。

購買、出售及贖回股份

本公司於2024年1月8日召開第十一屆董事會2024年第一次臨時會議,會議審議通過了《關於以集中競價交易方式回購公司A股股份的議案》(「2024年A股回購方案」)。根據2024年A股回購方案回購的2024年A股用於2024年A股員工持股計劃。

2024年1月17日至2024年7月23日,本公司以集中競價交易方式回購公司A股股份13,915,968股,成交總金額343,418,332.75元(不含交易費用)。截止本公告披露之日,2024年A股回購方案下的回購A股股份已實施完畢。

審計委員會

本公司第十二屆審計委員會(「審計委員會」)由三位獨立非執行董事徐國君先生、李志剛先生及蔡榮星先生組成。審計委員會已審閱本集團所採納的適用會計原則、準則及慣例,以及本集團截至二零二四年十二月三十一日止年度的財務業績及本公告所披露的資料。

信永中和會計師事務所(特殊普通合夥)之工作範圍

本集團之核數師信永中和會計師事務所(特殊普通合夥)已就本公告所載本公司報告期內之合併資產負債表、合併利潤表及其相關附註之數字與本公司於本年度之經審核的合併財務報表所載之金額核對一致。由於信永中和會計師事務所(特殊普通合夥)就此進行之工作未構成香港會計師公會頒佈之香港審計準則、香港審閱業務準則或香港鑒證業務準則所規定的鑒證業務,因此,信永中和會計師事務所並無對本公告發表任何鑒證意見。

報告期後事項

本集團並不知悉於截至二零二四年十二月三十一日止年度後至本公告日期止期間發生任何可能對本集團經營及財務表現造成重大影響的重大事件。

刊登年度業績及2024年年度報告

本公告刊登於本公司網站(hxjd.hisense.cn)及香港聯交所網站(http://www.hkexnews.hk)。本公司之2024年年報將按要求寄發予股東,並於適當時候刊登於上述本公司及香港聯交所各自之網站。

本公告以中英文刊登,如中英文版本有任何歧義,以中文版爲準。

釋義

在本公告中,除非文意另有所指,下列詞語或詞組具有如下含義:

■

承董事會命

海信家電集團股份有限公司

董事長

高玉玲

中國廣東省佛山市,2025年3月28日

於本公告日期,本公司的執行董事為高玉玲女士、賈少謙先生、于芝濤先生、胡劍涌先生、朱聃先生及代慧忠先生;而本公司的獨立非執行董事為李志剛先生、蔡榮星先生及徐國君先生。

((注:根據奧維數據,智能空調、智能冰箱指具備wifi聯網功能的產品。

)

股票代码:000921 股票简称:海信家电 公告编号:2025-016

海信家电集团股份有限公司

关于2024年度利润分配预案的公告

本公司及董事会全体成员保证信息披露内容的真实、准确、完整,没有虚假记载、误导性陈述或重大遗漏。

海信家电集团股份有限公司(「本公司」)于2025年3月28日召开第十二届董事会2025年第一次会议、第十二届监事会2025年第一次会议,审议通过了本公司《2024年度利润分配预案》,该议案尚需本公司股东大会审议通过。现将相关事项公告如下:

一、2024年度利润分配预案

经信永中和会计师事务所(特殊普通合伙)审计,本公司母公司口径2024年度实现净利润为人民币 2,845,156,405.41元,加上年初未分配利润5,290,772,455.24元,减去已分配的利润1,403,272,936.47元,实际可分配利润为6,732,655,924.18元。

以截至2024年度报告披露之日本公司总股本1,386,010,405股扣除回购专户上已回购股份后(截至2024年度报告披露之日,本公司回购专户股份为745,907股)的股本总额1,385,264,498股为基数,向全体股东每10股派发现金红利12.30元(含税),不送红股,不以公积金转增股本。

如本公司总股本在本公司董事会审议通过利润分配预案后至利润分配方案实施期间发生变化的,本公司将按照“每股分配金额固定不变”的原则,按最新总股本重新确定分红总金额。

二、现金分红方案的具体情况

■

根据《深圳证券交易所股票上市规则》,本公司最近一个会计年度净利润为正值,且合并报表、母公司报表年度末未分配利润均为正值,最近三个会计年度累计现金分红金额不低于最近三个会计年度年均净利润的30%,且最近三个会计年度累计现金分红金额不低于人民币5000万元,未触及《深圳证券交易所股票上市规则》第9.8.1条规定的公司股票可能被实施其他风险警示情形。

三、现金分红方案合理性说明

本公司2024年度利润分配预案符合中国证监会《关于进一步落实上市公司现金分红有关事项的通知》《上市公司监管指引第3号一一上市公司现金分红》和本公司《公司章程》《2022-2024年股东回报规划》的规定,本公司的现金分红水平与所处行业上市公司平均水平不存在重大差异。

本公司2024年度利润分配预案充分考虑了本公司2024年盈利状况、未来发展资金需求以及股东投资回报等综合因素,符合本公司和全体股东的利益,具备合法性、合规性以及合理性。

四、需履行的审批程序

2025年3月28日,本公司召开第十二届董事会2025年第一次会议、第十二届监事会2025年第一次会议,审议通过了本公司《2024年度利润分配预案》,该议案尚需本公司股东大会审议通过。

五、备查文件

(一)经与会董事签字并加盖董事会印章的第十二届董事会2025年第一次会议决议;

(二)经与会监事签字并加盖监事会印章的第十二届监事会2025年第一次会议决议。

特此公告。

海信家电集团股份有限公司董事会

2025年3月28日

股票代码:000921 股票简称:海信家电 公告编号:2025-017

海信家电集团股份有限公司

关于购买董监高责任险的公告

本公司及董事会全体成员保证信息披露内容的真实、准确、完整,没有虚假记载、误导性陈述或重大遗漏。

海信家电集团股份有限公司(「本公司」)于2025年3月28日召开第十二届董事会2025年第一次会议、第十二届监事会2025年第一次会议,审议通过了《关于购买董监高责任险的议案》,具体情况如下:

一、交易概述

为进一步完善本公司风险管理体系,降低本公司运营风险,促进本公司董事、监事、高级管理人员以及相关责任人员在各自职责范围内更充分地行使权利、履行职责,保障本公司和投资者的权益,本公司根据《上市公司治理准则》等相关规定,拟为本公司及本公司的董事、监事、高级管理人员以及相关责任人员购买责任保险。

二、责任保险的具体方案

1.投保人:海信家电集团股份有限公司

2.被保险人:本公司及本公司的董事、监事、高级管理人员以及相关责任人员(具体以与保险公司协商确定的范围为准)

3.保险费用:不超过20万元(最终以签订的保险合同为准)

4.保险期间:12个月(后续每年可续保或重新投保)

5.保费支出:具体以保险公司最终报价审批数据为准,后续续保可根据市场价格协商调整

6.授权事项:为提高决策效率,本公司董事会将提请股东大会在上述权限内授权公司管理层办理责任险购买以及在今后责任险保险合同期满时或期满前办理续保或者重新投保等相关事宜(包括但不限于确定其他相关责任人员;确定保险公司、保险金额、保险费及其他保险条款;签署相关法律文件及处理与投保、理赔相关的其他事项等)。

三、审议程序

本公司于2025年3月28日召开第十二届董事会2025年第一次会议、第十二届监事会2025年第一次会议,审议通过了《关于购买董监高责任险的议案》。根据本公司《公司章程》及相关法律法规的规定,本公司全体董事、监事作为董监高责任险的被保险对象,属于利益相关方,故对该议案均回避表决,该议案直接提交本公司股东大会审议。

四、备查文件

(一)经与会董事签字并加盖董事会印章的第十二届董事会2025年第一次会议决议;

(二)经与会监事签字并加盖监事会印章的第十二届监事会2025年第一次会议决议。

特此公告。

海信家电集团股份有限公司董事会

2025年3月28日

证券代码:000921 证券简称:海信家电 公告编号:2025-018

海信家电集团股份有限公司

关于开展外汇衍生品业务的公告

本公司及董事会全体成员保证信息披露内容的真实、准确、完整,没有虚假记载、误导性陈述或重大遗漏。

重要内容提示:

1.交易目的:为规避海信家电集团股份有限公司(「本公司」)外汇业务所面临的汇率、利率风险,增强本公司财务稳健性,结合本公司业务实际需要,本公司拟申请开展外汇衍生品业务。本公司开展外汇衍生品业务以规避外汇业务风险,不存在任何投机性操作。

2.交易品种、工具及金额:本公司拟开展的外汇衍生品业务产品范围为远期结/购汇等衍生品业务及组合,外汇衍生品业务余额不超过10亿美元,额度使用期限自本公司股东大会决议通过之日起12个月内。在上述使用期限及额度范围内,交易金额可循环滚动使用,但任一时点的投资余额不超过10亿美元。

3.特别风险提示:本公司开展外汇衍生品业务仍存在一定的市场风险、流动性风险、履约风险等,敬请投资者注意投资风险。

本公司于2025年3月28日召开第十二届董事会2025年第一次会议,审议通过了《关于开展外汇衍生品业务的议案》,同意本公司开展远期结/购汇等衍生品业务余额不超过10亿美元,额度使用期限自本公司股东大会审议通过之日起12个月。在上述使用期限及额度范围内,交易金额可循环滚动使用,但任一时点的投资余额不超过10亿美元。该议案尚需经本公司股东大会审议通过。现将具体事项公告如下:

一、投资情况概述

(一)开展外汇衍生品业务的必要性

为规避本公司外汇业务所面临的汇率、利率风险,增强本公司财务稳健性,结合本公司业务实际需要,本公司拟申请开展外汇衍生品业务。本公司开展外汇衍生品业务以规避外汇业务风险,不存在任何投机性操作。

(二)交易金额

本公司拟开展的外汇衍生品业务产品范围为远期结/购汇等衍生品业务及组合,外汇衍生品业务余额不超过10亿美元,额度使用期限自本公司股东大会审议通过之日起12个月。在上述使用期限及额度范围内,交易金额可循环滚动使用,但任一时点的投资余额不超过10亿美元。

(三)交易方式

拟开展的外汇衍生品业务如下:

1.远期结汇业务:对应未来的收汇金额与时间,与交易对手签订远期结汇合约,锁定未来收汇的结汇汇率。

2.远期购汇业务:对应未来的付汇金额与时间,与交易对手签订远期购汇合约,锁定未来付汇的购汇汇率。

3.其他外汇衍生品交易业务指公司与交易对手进行的外汇掉期、利率掉期、货币掉期等业务。

拟开展外汇衍生品业务的主要条款如下:

1.合约期限:本公司所有开展的外汇衍生品业务的期限均在两年以内。

2.交易对手:银行等金融机构。

3.流动性安排:所有外汇衍生品业务均基于对本公司未来外汇业务的合理估计,满足外汇业务真实性的要求。另外,外汇衍生品业务交易采用交易对手授信的方式进行操作,不会对本公司的流动性造成影响。

(四)交易期限

自本公司股东大会审议通过之日起12个月。在上述使用期限及额度范围内,交易金额可循环滚动使用,但任一时点的投资余额不超过10亿美元。

(五)资金来源

自有资金和一定比例的银行授信额度,不涉及募集资金的使用。

二、审议程序

本公司于2025年3月28日召开第十二届董事会2025年第一次会议,以9票同意、0票反对、0票弃权的表决结果审议通过了《关于开展外汇衍生品业务的议案》,同意本公司开展远期结/购汇等衍生品业务余额不超过10亿美元,额度使用期限自本公司股东大会审议通过之日起12个月。在上述使用期限及额度范围内,交易金额可循环滚动使用,但任一时点的投资余额不超过10亿美元。该议案尚需经本公司股东大会审议通过。

三、交易风险分析及风控措施

(一)外汇衍生品业务的风险分析

1.市场风险

远期结汇业务和远期购汇业务:本公司通过对外汇汇率的走势进行研究和判断,并结合本公司对因汇率波动而产生价格变化的承受能力,确定是否签订远期结汇合约和远期购汇合约,以锁定换汇成本和利润。虽然存在一定的机会损失,但适时操作远期结汇/购汇业务将有效抵御市场风险,保证本公司合理的利润水平。

其他外汇衍生品业务:针对本公司外币计价的资产负债敞口的汇率和利率进行锁定,规避汇率和利率的波动风险。

2.流动性风险

本公司是基于对未来外汇收支进行合理估计后签订有关外汇衍生品交易合约,无投机操作行为,不存在履约风险且对公司流动性无影响。

3.交易对手违约风险

对于本公司开展的外汇衍生品业务,如果在合约期限内交易对手倒闭,则本公司将不能以合约价格交割原有外汇合约,存在收益不确定的风险。但本公司选择开展外汇衍生品业务的交易对手是评级较高的大型银行等金融机构,此类金融机构实力雄厚、经营稳健,其发生倒闭而可能给本公司带来损失的风险基本可以不予考虑。

(二)开展外汇衍生品业务的风控措施

本公司秉承“资金安全、适度合理”的原则,所有外汇衍生品业务均需有正常合理的业务背景,杜绝投机行为。本公司制定了《远期外汇资金交易业务内部控制制度》,对外汇衍生品业务交易实行分级管理制度,各级均有清晰的管理定位和职责,外汇衍生品业务申请、监控和实际操作的功能分别由不同层级和部门负责,责任落实到人,通过分级管理,从根本上杜绝了单人或单独部门操作的风险,有效控制和防范了风险。

四、交易相关会计处理

(一)公允价值分析

本公司按照《企业会计准则第22号一金融工具确认和计量》进行确认计量,公允价值基本按照合约交易对手提供的价格厘定,本公司每月均进行公允价值计量与确认。

(二)会计政策及核算原则

根据财政部《企业会计准则第22号一金融工具确认和计量》《企业会计准则第24号一套期会计》《企业会计准则第37号一金融工具列报》相关规定及其指南,本公司对已开展的外汇资金交易业务进行相应的核算处理,反映在资产负债表及损益表相关科目。

五、备查文件

(一)经与会董事签字并加盖董事会印章的第十二届董事会2025年第一次会议决议;

(二)关于开展外汇衍生品业务的可行性报告;

(三)《海信家电集团股份有限公司远期外汇资金交易业务内部控制制度》。

海信家电集团股份有限公司董事会

2025年3月28日