神马实业股份有限公司

关于2025年日常关联交易的补充公告

证券代码:600810 证券简称:神马股份 公告编号:2025-031

神马实业股份有限公司

关于2025年日常关联交易的补充公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担法律责任。

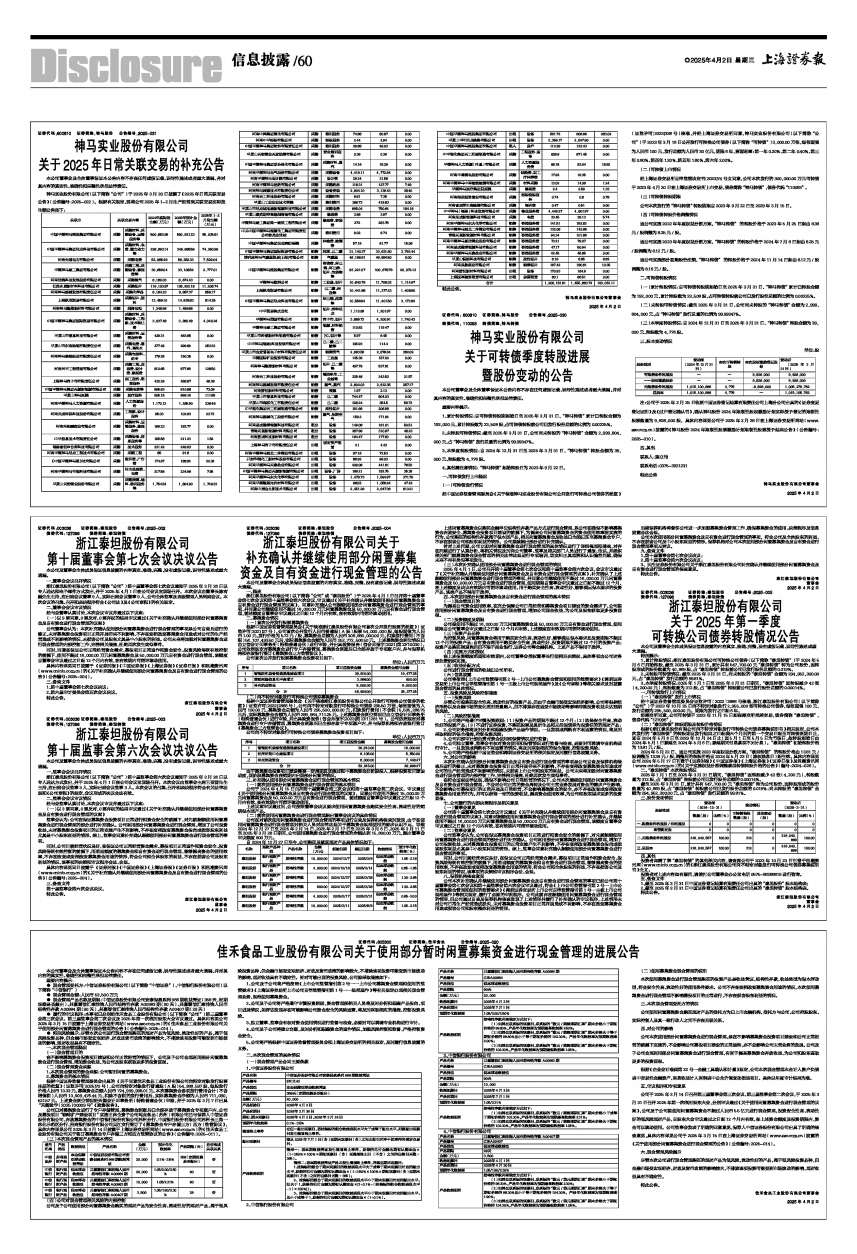

神马实业股份有限公司(以下简称“公司”)于2025年3月20日披露了《2025年日常关联交易公告》(公告编号:2025-022)。根据有关规定,现将公司2025年1-2月生产经营类关联交易实际发生额公告如下:

■■■

特此公告。

神马实业股份有限公司董事会

2025年4月2日

证券代码: 600810 证券简称:神马股份 公告编号:2025-030

转债代码: 110093 转债简称:神马转债

神马实业股份有限公司

关于可转债季度转股进展

暨股份变动的公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担法律责任。

重要内容提示:

1、累计转股情况:自可转债转股期起始日至2025年3月31日,“神马转债”累计已转股金额为192,000元,累计转股数为23,508股,占可转债转股前公司已发行股份总额的比例为0.00225%。

2、未转股可转债情况:截至2025年3月31日,公司尚未转股的“神马转债”金额为2,999,804,000元,占“神马转债”发行总量的比例为99.99347%。

3、本季度转股情况:自2024年12月31日至2025年3月31日,“神马转债”转股金额为39,000元,转股数为4,776股。

4、其他需注意情况:“神马转债”起始转股日为2023年9月22日。

一、可转债发行上市概况

(一)可转债发行情况

经中国证券监督管理委员会《关于核准神马实业股份有限公司公开发行可转换公司债券的批复》(证监许可[2023]338号)核准,并经上海证券交易所同意,神马实业股份有限公司(以下简称“公司”)于2023年3月16日公开发行可转换公司债券(以下简称“可转债”)3,000.00万张,每张面值为人民币100元,发行总额为人民币30亿元,期限6年,票面利率:第一年0.20%、第二年0.40%、第三年0.80%、第四年1.20%、第五年1.80%、第六年2.00%。

(二)可转债上市情况

经上海证券交易所自律监管决定书[2023]74号文同意,公司本次发行的300,000.00万元可转债于2023年4月20日在上海证券交易所上市交易,债券简称“神马转债”,债券代码“110093”。

(三)可转债转股期限

公司本次发行的“神马转债”转股期限自2023年9月22日至2029年3月15日。

(四)可转债转股价格调整情况

因公司实施2022 年年度权益分派方案,“神马转债”的转股价格于2023 年5月25日起由8.38元/股调整为8.25元/股。

因公司实施2023 年年度权益分派方案,“神马转债”的转股价格于2024 年7月8日起由8.25元/股调整为8.12元/股。

因公司实施部分回购股份注销,“神马转债”的转股价格于2024 年11月14日起由8.12元/股调整为8.16元/股。

二、可转债转股情况

(一)累计转股情况:自可转债转股期起始日至2025年3月31日,“神马转债”累计已转股金额为192,000元,累计转股数为23,508股,占可转债转股前公司已发行股份总额的比例为0.00225%。

(二)未转股可转债情况:截至2025年3月31日,公司尚未转股的“神马转债”金额为2,999,804,000元,占“神马转债”发行总量的比例为99.99347%。

(三)本季度转股情况:自2024年12月31日至2025年3月31日,“神马转债”转股金额为39,000元,转股数为4,776股。

三、股本变动情况

单位:股

■

注:公司于2025 年 2 月 25 日收到中国证券登记结算有限责任公司上海分公司出具的《证券变更登记证明》及《过户登记确认书》,确认神马股份2024年限制性股权激励计划实际授予登记的限制性股票数量为 9,826,000 股,具体内容详见公司于2025年2月28日在上海证券交易所网站(www.sse.com.cn)披露的《神马股份2024年限制性股票激励计划限制性股票授予结果公告》(公告编号:2025-010)。

四、其他

联系人:陈立伟

联系电话:0375-3921231

特此公告

神马实业股份有限公司董事会

2025年4月2日