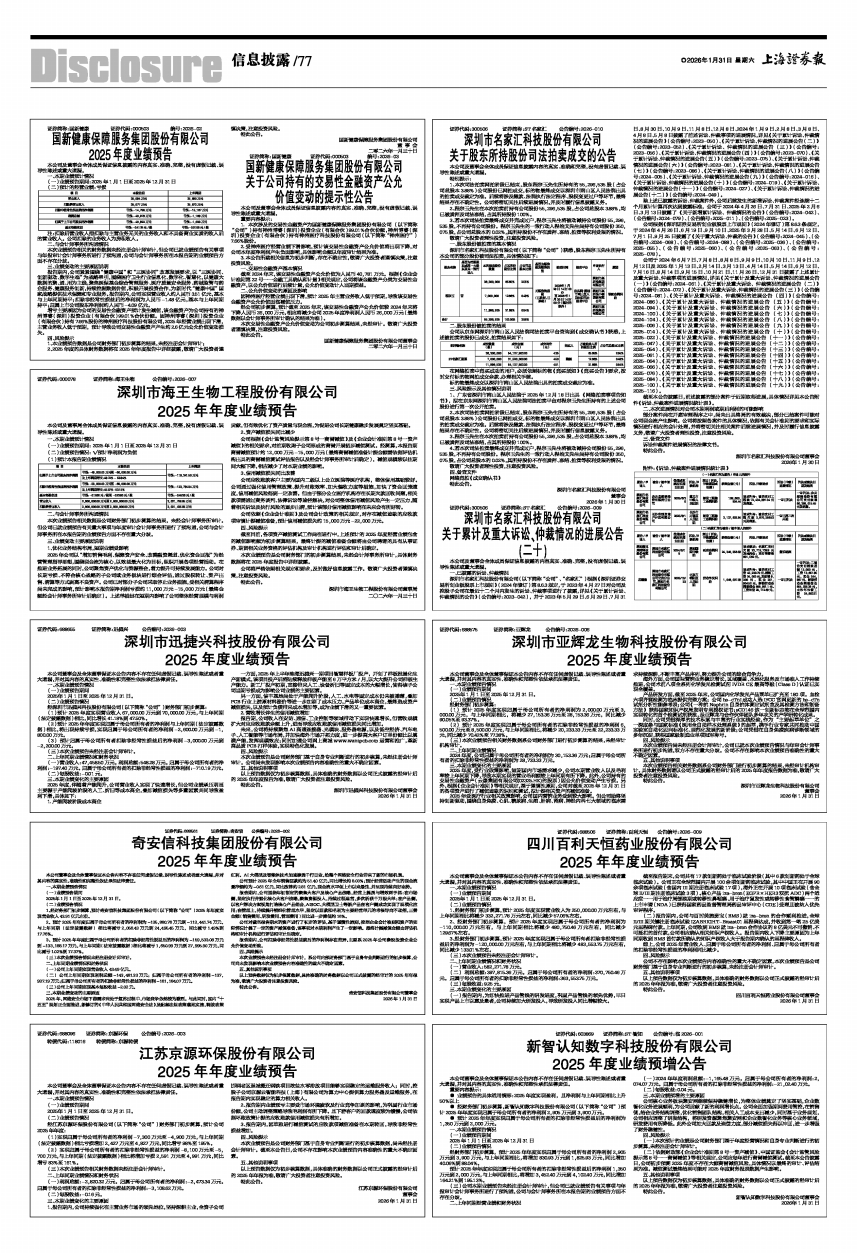

深圳市迅捷兴科技股份有限公司

2025年度业绩预告

证券代码:688655 证券简称:迅捷兴 公告编号:2026-003

深圳市迅捷兴科技股份有限公司

2025年度业绩预告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性依法承担法律责任。

一、本期业绩预告情况

(一)业绩预告期间

2025年1月1日至2025年12月31日。

(二)业绩预告情况

经深圳市迅捷兴科技股份有限公司(以下简称“公司”)财务部门初步测算:

(1)预计2025 年度实现营业收入67,000.00万元到70,000.00万元,与上年同期(法定披露数据)相比,同比增长41.18%到47.50%。

(2)预计2025年年度实现归属于母公司所有者的净利润与上年同期(法定披露数据)相比,将出现持续亏损,实现归属于母公司所有者的净利润-2,600.00万元到-1,800.00万元。

(3)预计归属于母公司所有者扣除非经常性损益后的净利润-3,000.00万元到-2,200.00万元。

(三)本次业绩预告未经注册会计师审计。

二、上年同期业绩情况和财务状况

(一)营业收入:47,458.50万元。利润总额:548.28万元。归属于母公司所有者的净利润:-197.40万元。归属于母公司所有者的扣除非经常性损益的净利润:-710.19万元。

(二)每股收益:-0.01元。

三、本期业绩变化的主要原因

2025年度,伴随着产能爬升,公司营业收入实现了快速增长,但公司业绩承压明显主要源于产能爬坡阶段的人工、折旧等成本高企,叠加减值损失等多重因素共同导致盈利下滑,具体如下:

1. 产能爬坡阶段成本高企

一方面,2025年上半年珠海迅捷兴一期项目智慧样板厂投产,开创了样板批量化生产新模式,该项目投产后将陆续释放样板产能至6万平方米/月,以大大提升公司样板生产能力。新工厂投产初期,直接带来人工、设备折旧等固定成本的大幅增长,使得该子公司当期亏损成为影响公司业绩的主要因素。

另一方面,信丰基地尚处于产能爬升阶段,人工、水电等固定成本仍未被摊薄,叠加PCB行业上游原材料涨价等进一步加剧了成本压力,产品单位成本高企,最终造成资产减值损失,以及预计负债带来成本增加等,成为业绩下滑的又一重要因素。

2. 营收增长伴生的信用减值增加

报告期,公司收入在安防、通信、工业控制等领域带动下实现快速增长,但营收规模扩大对应应收账款余额上升,进而导致应收账款信用减值损失同比增加。

未来,公司将持续聚焦AI高速连接器、光模块、服务器电源,以及低空经济、汽车电子、人工智能等市场布局,并加快海外市场开拓力度,进一步提高大客户订单份额比以填满产能,发挥规模效应;同时加速公司网上商城www.wantpcb.com运营和推广,革新高品质PCB打样体验,实现特色化发展。

四、风险提示

本次业绩预告是公司财务部门基于自身专业判断进行的初步核算,未经注册会计师审计。公司尚未发现影响本次业绩预告内容准确性的重大不确定因素。

五、其他说明事项

以上预告数据仅为初步核算数据,具体准确的财务数据以公司正式披露的经审计后的2025 年年度报告为准,敬请广大投资者注意投资风险。

特此公告。

深圳市迅捷兴科技股份有限公司董事会

2026年1月31日