博时灵活配置混合型证券投资基金更新招募说明书摘要

(上接128版)

电话: 0411-39027800

传真: 0411-39027888

客户服务电话: 400-089-9100

网址: http://www.yibaijin.com/

(62)深圳市金斧子基金销售有限公司

注册地址: 深圳市南山区粤海街道科苑路16号东方科技大厦18楼

办公地址: 深圳市南山区粤海街道科苑路科兴科学园B3单元7楼

法定代表人: 赖任军

联系人: 张烨

电话: 0755-66892301

传真: 0755-66892399

客户服务电话: 400-950-0888

网址: www.jfzinv.com

(63)北京蛋卷基金销售有限公司

注册地址: 北京市朝阳区阜通东大街1号院6号楼2单元21层222507

办公地址: 北京市朝阳区阜通东大街1号院6号楼2单元21层222507

法定代表人: 钟斐斐

联系人: 戚晓强

电话: 15810005516

传真: 010-85659484

客户服务电话: 400-061-8518

网址: danjuanapp.com

(64)深圳前海凯恩斯基金销售有限公司

注册地址: 深圳市前海深港合作区前湾一路1号A栋201室(入驻深圳市前海商务秘书有限公司)

办公地址: 深圳市福田区深南大道6019号金润大厦23A

法定代表人: 高锋

联系人: 李勇

电话: 0755-83655588

传真: 0755-83655518

客户服务电话: 400-804-8688

网址: www.keynesasset.com

(65)深圳前海欧中联合基金销售有限公司

注册地址: 深圳市前海深港合作区前湾一路1号A栋201室(入驻深圳市前海商务秘书有限公司)

办公地址: 深圳市宝安中心区海秀路19号国际西岸商务大厦703、705

法定代表人: 梁双凤

联系人: 梁双凤

电话: 0755-23073400

传真: 0755-23328531

客户服务电话: 0755-23073400

网址: http://www.ecpefund.com/

(66)上海华夏财富投资管理有限公司

注册地址: 上海市虹口区东大名路687号1幢2楼268室

办公地址: 上海市虹口区东大名路687号1幢2楼268室

法定代表人: 毛淮平

客户服务电话: 13816092323

网址: http://www.cwmc.cn/

(67)中国国际期货有限公司

注册地址: 北京市朝阳区建国门外光华路14号1幢1层、2层、9层、11层、12层

办公地址: 北京市朝阳区麦子店西路3号新恒基国际大厦15层

法定代表人: 王兵

联系人: 赵森

电话: 010-59539864

客户服务电话: 95162、400-8888-160

网址: http://www.cifco.net

(68)中信建投期货有限公司

注册地址: 重庆市渝中区中山三路107号上站大楼平街11-B,名义层11-A,8-B4,9-B、C

办公地址: 重庆市渝中区中山三路107号皇冠大厦11楼

法定代表人: 彭文德

联系人: 刘芸

电话: 023-89769637

传真: 023-86769629

客户服务电话: 400-8877-780

网址: www.cfc108.com

(69)徽商期货有限责任公司

注册地址: 安徽省合肥市芜湖路258号

办公地址: 安徽省合肥市芜湖路258号

法定代表人: 吴国华

联系人: 杨彩格

电话: 0551-62865999

传真: 0551-62865899

客户服务电话: 400-887-8707

网址: www.hsqh.net

(70)东海期货有限责任公司

注册地址: 江苏省常州市延陵西路23、25、27、29号

办公地址: 上海市浦东新区东方路1928号东海证券大厦8楼

法定代表人: 陈太康

联系人: 李天雨

电话: 021-68757102

传真: 021-68757102

客户服务电话: 95531

网址: www.qh168.com.cn

(71)大有期货有限公司

注册地址: 湖南省长沙市天心区芙蓉南路二段128号现代广场三、四楼

办公地址: 湖南省长沙市天心区芙蓉南路二段128号现代广场三、四楼

法定代表人: 沈众辉

联系人: 马科

电话: 0731-84409000

传真: 0731-84409009

客户服务电话: 400-636-5058

网址: www.dayouf.com

(72)申万宏源证券有限公司

注册地址: 上海市徐汇区长乐路989号45层

办公地址: 上海市徐汇区长乐路989号45层

法定代表人: 李梅

联系人: 李玉婷

电话: 021-33389888

传真: 021-33388224

客户服务电话: 95523或4008895523

网址: www.swhysc.com

(73)长江证券股份有限公司

注册地址: 武汉市新华路特8号长江证券大厦

办公地址: 武汉市新华路特8号长江证券大厦

法定代表人: 尤习贵

联系人: 奚博宇

电话: 027-65799999

传真: 027-85481900

客户服务电话: 95579;4008-888-999

网址: http://www.95579.com/

(74)国元证券股份有限公司

注册地址: 安徽省合肥市寿春路179号

办公地址: 安徽省合肥市寿春路179号

法定代表人: 凤良志

联系人: 李蔡

电话: 0551-2272101

传真: 0551-2272100

客户服务电话: 全国统一热线4008888777,安徽省内热线96888

网址: http://www.gyzq.com.cn

(75)东吴证券股份有限公司

注册地址: 江苏省苏州市翠园路181号

办公地址: 江苏省苏州市星阳街5号

法定代表人: 吴永敏

联系人: 方晓丹

电话: 0512-65581136

传真: 0512-65588021

客户服务电话: 4008601555

网址: http://www.dwjq.com.cn

(76)南京证券股份有限公司

注册地址: 江苏省南京市玄武区大钟亭8号

办公地址: 江苏省南京市玄武区大钟亭8号

法定代表人: 步国旬

联系人: 潘月

电话: 025-52310569

传真: 025-52310586

客户服务电话: 4008285888

网址: http://www.njzq.com.cn

(77)上海证券有限责任公司

注册地址: 上海市西藏中路336号

办公地址: 上海市西藏中路336号

法定代表人: 龚德雄

联系人: 张瑾

电话: 021-53519888

传真: 021-63608830

客户服务电话: 4008918918、021-962518

网址: www.962518.com

(78)新时代证券有限责任公司

注册地址: 北京市海淀区北三环西路99号院1号楼15层1501

办公地址: 北京市海淀区北三环西路99号院1号楼15层1501

法定代表人: 刘汝军

联系人: 孙恺

电话: 010-83561000

传真: 010-83561001

客户服务电话: 4006989898

网址: www.xsdzq.cn

(79)国联证券股份有限公司

注册地址: 无锡市县前东街168号

办公地址: 江苏省无锡市太湖新城金融一街8号国联金融大厦702室

法定代表人: 范炎

联系人: 沈刚

电话: 0510-82831662

传真: 0510-82830162

客户服务电话: 4008885288(全国),0510-82588168(无锡)

网址: http://www.glsc.com.cn

(80)华安证券股份有限公司

注册地址: 安徽省合肥市政务文化新区天鹅湖路198号

办公地址: 安徽省合肥市南二环959号财智中心B1座

法定代表人: 李工

联系人: 甘霖

电话: 0551-65161821

传真: 0551-65161672

客户服务电话: 0551-96518/4008096518

网址: http://www.hazq.com/

(81)财富证券有限责任公司

注册地址: 长沙市芙蓉中路二段80号顺天国际财富中心26楼

办公地址: 长沙市芙蓉中路二段80号顺天国际财富中心26楼

法定代表人: 蔡一兵

联系人: 郭磊

电话: 0731-84403319

传真: 0731-84403439

客户服务电话: 0731-84403360

网址: http://www.cfzq.com/

(82)东海证券股份有限公司

注册地址: 江苏省常州延陵西路23号投资广场18层

办公地址: 上海市浦东新区东方路1928号东海证券大厦

法定代表人: 朱科敏

联系人: 王一彦

电话: 021-20333333

传真: 021-50498825

客户服务电话: 95531; 4008888588

网址: http://www.longone.com.cn

(83)华西证券股份有限公司

注册地址: 四川省成都市陕西街239号

办公地址: 四川省成都市陕西街239号

法定代表人: 杨炯阳

联系人: 张曼

电话: 010-68716150

传真: 028-86150040

客户服务电话: 4008888818

网址: http://www.hx168.com.cn

(84)德邦证券有限责任公司

注册地址: 上海市普陀区曹杨路510号南半幢9楼

办公地址: 上海市浦东新区福山路500号城建国际中心26楼

法定代表人: 方加春

联系人: 罗芳

电话: 021-68761616

传真: 021-68767981

客户服务电话: 4008888128

网址: http://www.tebon.com.cn

(85)中国国际金融股份有限公司

注册地址: 中国北京建国门外大街1号 国贸大厦2座28层

办公地址: 中国北京建国门外大街1号 国贸大厦2座28层

法定代表人: 李剑阁

联系人: 王雪筠

电话: 010-65051166

传真: 010-65051156

客户服务电话: (010)85679238/85679169;(0755)83195000;(021)63861195;63861196

网址: http://www.cicc.com.cn/

(86)上海华信证券有限责任公司

注册地址: 上海浦东新区世纪大道100号环球金融中心9楼

办公地址: 上海浦东新区世纪大道100号环球金融中心9楼

法定代表人: 陈海平

联系人: 李颖

电话: 021-38784818

传真: 021-38784818-8508

客户服务电话: 021-38784818-8508

网址: www.shhxzq.com

(87)联讯证券股份有限公司

注册地址: 广东省惠州市惠城区江北东江三路惠州广播电视新闻中心三、四楼

办公地址: 广东省惠州市惠城区江北东江三路惠州广播电视新闻中心三、四楼

法定代表人: 徐刚

联系人: 陈思

电话: 021-33606736

传真: 021-33606760

客户服务电话: 95564

网址: http://www.lxzq.com.cn

(88)国金证券股份有限公司

注册地址: 四川省成都市东城根上街95号

办公地址: 四川省成都市东城根上街95号

法定代表人: 冉云

联系人: 刘婧漪、贾鹏

电话: 028-86690057、028-86690058

传真: 028-86690126

客户服务电话: 4006-600109

网址: http://www.gjzq.com.cn

(89)泉州银行股份有限公司

注册地址: 泉州市丰泽区云鹿路3号

办公地址: 泉州市丰泽区云鹿路3号

法定代表人: 傅子能

联系人: 董培姗

电话: 0595-22551071

传真: 0595-22505215

客户服务电话: 400-889-6312

网址: www.qzccbank.com

(90)桂林银行股份有限公司

注册地址: 桂林市中山南路76号

办公地址: 桂林市中山南路76号

法定代表人: 王能

联系人: 周佩玲

电话: 0773-3810130

传真: 0773-3851691

客户服务电话: 400-86-96299

网址: www.guilinbank.com.cn

(91)德州银行股份有限公司

注册地址: 山东省德州市三八东路1266号

办公地址: 山东省德州市三八东路1266号

法定代表人: 孙玉芝

联系人: 王方震

电话: 0534-2297326

传真: 0534-2297327

客户服务电话: 40084-96588

网址: www.dzbchina.com

二、登记机构

名称: 博时基金管理有限公司

住所: 广东省深圳市福田区深南大道7088号招商银行大厦29层

办公地址: 北京市建国门内大街18号恒基中心1座23层

法定代表人:张光华

电话: 010-65171166

传真: 010-65187068

联系人: 许鹏

三、出具法律意见书的律师事务所

名称: 上海市通力律师事务所

注册地址: 上海市银城中路68号时代金融中心19楼

办公地址: 上海市银城中路68号时代金融中心19楼

电话: 021- 31358666

传真: 021- 31358600

联系人: 黎明

经办律师: 吕红、黎明

四、审计基金财产的会计师事务所

名称:普华永道中天会计师事务所(特殊普通合伙)

住所:上海市浦东新区陆家嘴环路1318号星展银行大厦6楼

办公地址:上海市湖滨路202号普华永道中心11楼

执行事务合伙人:李丹

联系电话:(021)23238888

传真:(021)23238800

联系人:张振波

经办注册会计师:薛竞、张振波

第四部分 基金的名称

博时灵活配置混合型证券投资基金

第五部分 基金的类型

本基金运作方式为契约型开放式,存续期为不定期。

第六部分 基金的投资目标

本基金通过灵活运用资产配置策略及多种股票市场、债券市场投资策略,充分挖掘和利用各大类资产潜在的投资机会,追求基金资产长期稳定增值。

第七部分 投资范围

本基金的投资范围为具有良好流动性的金融工具,包括国内依法发行上市的股票(含中小板、创业板及其他经中国证监会核准上市的股票)、债券(含中小企业私募债)、货币市场工具、银行存款、权证、股指期货、中期票据、资产支持证券以及法律法规或中国证监会允许基金投资的其他金融工具(但须符合中国证监会相关规定)。

如法律法规或监管机构以后允许基金投资其他品种,基金管理人在履行适当程序后,可以将其纳入投资范围。

基金的投资组合比例为:股票、权证、股指期货等权益类资产占基金资产的0%-95%,权证投资比例不得超过基金资产净值的3%;债券、中期票据、资产支持证券、银行存款等固定收益类资产、货币市场工具、现金及法律法规或中国证监会允许基金投资的其他金融工具占基金资产的5%-100%;其中,本基金每个交易日日终在扣除股指期货合约需缴纳的交易保证金后,现金或到期日在一年以内的政府债券不低于基金资产净值的5%。

第八部分 投资策略

(一)资产配置策略

基于基金管理人对经济周期及资产价格发展变化的深刻理解及前瞻性预见,在把握经济周期性波动的基础上,结合美林时钟及Black-Litterman Model等大类资产配置模型,动态评估不同资产类在不同时期的投资价值、投资时机以及其风险收益特征,追求股票、债券和货币等大类资产的灵活配置及资产的稳健增长。

中国经济发展与其他规模经济体一样,具有明显的周期性特征。该周期性一般可以分为复苏,过热,滞涨,衰退四个阶段。复苏阶段的特征是:经济增长加快,通货膨胀降低,股票市场上涨,债券市场温和上涨或保持高位。在此阶段大类资产配置一般会选择配置股票市场,行业配置一般会选择成长类股票,债券选择一般会选择中长久期债券,并愿意承担一定的信用风险。过热阶段的特征是:经济增长速度减慢,通货膨胀升高,股票市场仍保持高位,债券市场在央行的干预下开始下降,大宗商品市场则受益于实体经济生产的需求及投资者对抗通胀的需求而保持较快上涨。在此阶段一般会配置与大宗商品有关的周期性价值股。滞涨阶段的特征是:经济增长下降,通货膨胀升高,股票、债券市场双双下降。大类资产配置一般会增加防守型货币市场工具进行资产配置,行业配置则一般会选择防守价值型行业。衰退阶段的特征是:经济增长继续下降,通货膨胀开始下降,股票市场下跌,债券市场则由于央行的干预开始上升。此阶段的大类资产配置策略一般会配置债券市场,并且会选择中短久期债券。

基于基金管理人对经济周期及资产价格发展变化的深刻理解,通过定性和定量的方法分析宏观经济,资本市场,政策导向等各方面因素,建立基金管理人对各大类资产收益的绝对或相对预期,将这些预期输入资产配置模型后,得出各大类资产配置权重。

(二)股票投资策略

本基金的股票投资策略主要采取个股精选策略。首先,寻找清晰可持续盈利的目标公司投资主题,具有这样投资主题的股票其价值中枢是持续向上的。不同的企业有不同的投资主题,但是核心是具有竞争优势的成长。其次,采用PORTER的竞争优势和价值链分析方法,通过调研和洞察力对企业所在的产业结构与发展、企业的竞争策略和措施和企业价值链进行深入判断。第三,并用财务和运营等相关数据进行企业价值评估。

主要财务评估指标有:

1、ROE质量分析

ROE 是全面分析公司业绩的起点和根本,它表明管理层运用公司股东投入的资金创造收益的好坏程度。从长期看,公司股票价值取决于公司ROE 与公司权益资本成本之间的关系。ROE 分析也有助于权衡提高未来盈利的途径。如果缺乏有效的进入壁垒,持续超常的盈利能力将引进竞争。偏离“正常”水平一般有两个原因:一是行业环境和竞争战略促使公司至少在短期内创造出正的超常(或负的超常)经济收益,一是会计造成的歪曲。

ROE 传统上可以分解为资产收益率(ROA)和一个财务杠杆衡量指标,如下所示:

ROE=ROA×财务杠杆=(净资产/资产)×(资产/股东权益)

ROA=(净收益/销售收入)×(销售收入/资产)=销售净利率×资产周转率

尽管上述方法在分解公司ROE 时被普遍使用,但它也有一些局限性。有时我们采用替代方法分解ROE:

ROE=(税后净营业利润/股东权益)-(税后净利息费用/股东权益)

=(税后净营业利润/净资产)×[1+(净债务/股东收益)]-(税后净利息费用/净债务)×(净债务/股东权益)

=营业资产收益率+(营业资产收益率-税后实际利息率)×净财务杠杆

2、EPS增长质量分析

这里主要考虑EPS 增长的质量和可持续性,同时判断增长的原因与公司战略的吻合度,因为由于中小企业的业绩基数比较低,判断每股收益的增长质量尤为重要。通过分解损益表的成份,量化归因分析不同因子对个股利润的影响程度,经过实证验证,研究EPS 增长需要考虑的因素包括:主营销售增长,毛利率变动,其他利润增长,三项费用变动,非营业利润增长情况,税率变动情况,经营活动现金流量变化。该系统是分析年与年、季度与季度每股收益变化的归因分析与成份分析,通过这两种分析来判断个股每股收益增长的质量。

3、估值与市场预期分析

基金管理人使用逆向思考,来考察如果市场价格是合理的,那么该价格反映了企业多少成长性,然后通过基本面来判断这种成长性是否合理。另外的估值手段是通过历史和目前ROE 与市场认为的P/B,P/E 比较来发现定价缺陷与机会。

4、企业特质分析

企业特质指企业的一些重要特性,对股票性质起到了决定性作用,比如收益变化幅度大的公司则其股票价格波动也较大。通过实证分析,我们考虑以下几个因素:

A.企业规模:采用BV,CAP 和总资产。一般说来,考察成长型企业,规模也是一个有价值的参考指标。

B.杠杆比率:一般说来,财务杠杆越高,运营杠杆越高,股票波动越大。

C.增长性:采用收入的增长和利润的增长。

D.股利:采用支付比率与股利率,一般来说,企业成长初期,股利支付不是一个关键因素。

E.收益的变化性:采用利润、收入与每股经营现金流的变化性,一般来说,业绩波动越大,股票价格波动越大。

F.业务分布:采用市场分布、产品分布和行业分布数据。

G.生产力:采用折旧/收入和资本支出/收入数据。

5、财务健康度分析

通过研究财务数据,来判别企业风险,数据采用三年财务报告数据;指标选择选取反映公司收益、市场比率、成长、效率和风险的五大类指标。

(三)债券投资策略

灵活应用各种期限结构策略、信用策略、互换策略、息差策略,在合理管理并控制组合风险的前提下,最大化组合收益。

1、期限结构策略

通过预测收益率曲线的形状和变化趋势,对各类型债券进行久期配置;当收益率曲线走势难以判断时,参考基准指数的样本券久期构建组合久期,确保组合收益超过基准收益。具体来看,又分为跟踪收益率曲线的骑乘策略和基于收益率曲线变化的子弹策略、杠铃策略及梯式策略。

(1)骑乘策略是当收益率曲线比较陡峭时,也即相邻期限利差较大时,买入期限位于收益率曲线陡峭处的债券,通过债券的收益率的下滑,进而获得资本利得收益。

(2)子弹策略是使投资组合中债券久期集中于收益率曲线的一点,适用于收益率曲线较陡时;杠铃策略是使投资组合中债券的久期集中在收益率曲线的两端,适用于收益率曲线两头下降较中间下降更多的蝶式变动;梯式策略是使投资组合中的债券久期均匀分别于收益率曲线,适用于收益率曲线水平移动。

2、信用策略。

信用债收益率等于基准收益率加信用利差,信用利差收益主要受两个方面的影响,一是该信用债对应信用水平的市场平均信用利差曲线走势;二是该信用债本身的信用变化。基于这两方面的因素,我们分别采用以下的分析策略:

(1)基于信用利差曲线变化策略:一是分析经济周期和相关市场变化对信用利差曲线的影响,二是分析信用债市场容量、结构、流动性等变化趋势对信用利差曲线的影响,最好综合各种因素,分析信用利差曲线整体及分行业走势,确定信用债券总的及分行业投资比例。

(2)基于信用债信用变化策略:发行人信用发生变化后,基金管理人将采用变化后债券信用级别所对应的信用利差曲线对公司债、企业债定价。影响信用债信用风险的因素分为行业风险、公司风险、现金流风险、资产负债风险和其他风险等五个方面。基金管理人主要依靠内部评级系统分析信用债的相对信用水平、违约风险及理论信用利差。

3、互换策略

不同券种在利息、违约风险、久期、流动性、税收和衍生条款等方面存在差别,基金管理人管理人可以同时买入和卖出具有相近特性的两个或两个以上券种,赚取收益级差。互换策略分为两种:

(1)替代互换。判断未来利差曲线走势,比较期限相近的债券的利差水平,选择利差较高的品种,进行价值置换。由于利差水平受流动性和信用水平的影响,因此该策略也可扩展到新老券置换、流动性和信用的置换,即在相同收益率下买入近期发行的债券,或是流动性更好的债券,或在相同外部信用级别和收益率下,买入内部信用评级更高的债券。

(2)市场间利差互换。一般在公司信用债和国家信用债之间进行。如果预期信用利差扩大,则用国家信用债替换公司信用债;如果预期信用利差缩小,则用公司信用债替换国家信用债。

4、息差策略

通过正回购,融资买入收益率高于回购成本的债券,从而获得杠杆放大收益。

5、可转换债券与可分离可转债投资策略

可转换债券兼具债性和股性特征。基金管理人采用自上而下的宏观、行业分析和自下而上的转债特性分析相结合的方法,选择债性和股性表现与经济周期相适宜且流动性较好的转债品种进行投资。

6、中小企业私募债券投资策略

针对中小企业私募债券,本基金以持有到期,获得本金和票息收入为主要投资策略,同时,密切关注债券的信用风险变化,力争在控制风险的前提下,获得较高收益。

(四)权证投资策略

权证为本基金辅助性投资工具,投资原则为有利于基金资产增值、控制下跌风险、实现保值和锁定收益。本基金将主要投资满足成长和价值优选条件的公司发行的权证。

(五)股指期货的投资策略

将来根据相关法律法规的规定,本基金在履行适当程序后,将以投资组合的避险保值和有效管理为目标,在风险可控的前提下,本着谨慎原则,适当参与股指期货的投资。

1、避险保值

利用股指期货,调整投资组合的风险暴露,避免市场的系统性风险,改善组合的风险收益特性。

2、有效管理

利用股指期货流动性好,交易成本低等特点,对投资组合的仓位进行及时调整,提高投资组合的运作效率。

第九部分 基金的业绩比较基准

本基金的业绩比较基准为:60%×沪深300指数收益率+40%×中国债券总指数收益率。

本基金为混合型基金。在综合考虑了基金股票组合的构建、投资标的以及市场上可得的股票指数的编制方法后,本基金选择市场认同度较高并且将作为指数期货标的的沪深300指数作为本基金股票组合的业绩比较基准。债券组合则采用中国债券总指数作为业绩基准。本基金的股票投资比例区间为0%-95%,考虑到本基金的灵活配置属性,取60%为基准指数中股票投资所代表的权重,其余40%为基准指数中债券投资所对应的权重。因此,本基金的业绩比较基准确定为“沪深300指数收益率×60%+中国债券总指数收益率×40%”。

如果今后市场出现更具代表性的业绩比较基准,或者指数编制单位停止编制该指数,或有更具权威、更科学的复合指数权重比例,在与基金托管人协商一致后,本基金管理人可以在报中国证监会备案后调整或变更业绩比较基准并及时公告,而无需召开基金份额持有人大会。

第十部分 风险收益特征

本基金属于混合型基金,预期收益和预期风险低于股票型基金,高于货币市场基金和债券型基金,具有中等风险/收益的特征。

第十一部分 基金投资组合报告

博时基金管理有限公司的董事会及董事保证本报告所载资料不存在虚假记载、误导性陈述或重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

基金托管人根据本基金合同规定,复核了本报告中的净值表现和投资组合报告等内容,保证复核内容不存在虚假记载、误导性陈述或者重大遗漏。

本投资组合报告所载数据截至2017年3月31日(财务数据未经审计)。

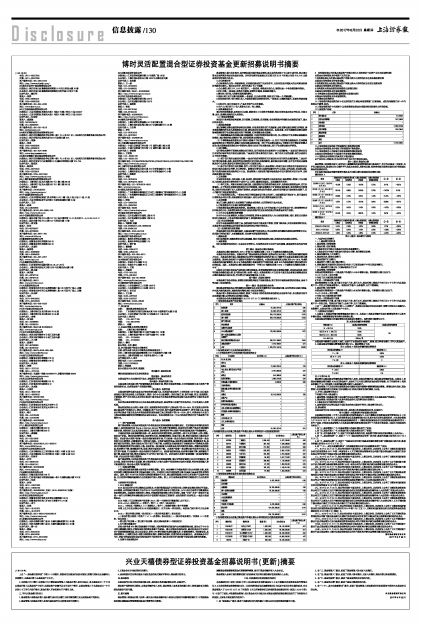

1 报告期末基金资产组合情况

■

2 报告期末按行业分类的股票投资组合

2.1 报告期末按行业分类的境内股票投资组合

■

3 报告期末按公允价值占基金资产净值比例大小排序的前十名股票投资明细

■

4 报告期末按债券品种分类的债券投资组合

■

5 报告期末按公允价值占基金资产净值比例大小排序的前五名债券投资明细

■

6 报告期末按公允价值占基金资产净值比例大小排序的前十名资产支持证券投资明细

本基金本报告期末未持有资产支持证券。

7 报告期末按公允价值占基金资产净值比例大小排序的前五名贵金属投资明细

本基金本报告期末未持有贵金属。

8 报告期末按公允价值占基金资产净值比例大小排序的前五名权证投资明细

本基金本报告期末未持有权证。

9 报告期末本基金投资的股指期货交易情况说明

本基金本报告期末未持有股指期货。

10 报告期末本基金投资的国债期货交易情况说明

本基金本报告期末未持有国债期货。

11投资组合报告附注

11.1 报告期内基金投资的前十名证券的发行主体没有被监管部门立案调查,或在报告编制日前一年内受到公开谴责、处罚。

11.2 基金投资的前十名股票中,没有投资超出基金合同规定备选股票库之外的股票。

11.3 其他资产构成

■

11.4 报告期末持有的处于转股期的可转换债券明细

本基金本报告期末未持有处于转股期的可转换债券。

11.5 报告期末前十名股票中存在流通受限情况的说明

本基金本报告期末前十名股票中不存在流通受限情况。

11.6 投资组合报告附注的其他文字描述部分

由于四舍五入的原因,分项之和与合计项之间可能存在尾差。

第十二部分 基金的业绩

基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩并不代表其未来表现。投资有风险,投资者在做出投资决策前应仔细阅读本基金的招募说明书。

历史各时间段基金份额净值增长率及其与同期业绩比较基准收益率的比较:

博时混合A

■

博时混合C

■

第十三部分 基金费用与税收

一、与运作有关的费用

(一)、基金费用的种类

1、基金管理人的管理费;

2、基金托管人的托管费;

3、《基金合同》生效后与基金相关的信息披露费用;

4、《基金合同》生效后与基金相关的会计师费、律师费和诉讼费;

5、基金份额持有人大会费用;

6、基金的证券、期货交易费用;

7、基金的银行汇划费用;

8、基金的开户费用、账户维护费用;

9、按照国家有关规定和《基金合同》约定,可以在基金财产中列支的其他费用。

(二)、基金费用计提方法、计提标准和支付方式

1、基金管理人的管理费

本基金的管理费按前一日基金资产净值的1.00%年费率计提。管理费的计算方法如下:

H=E×1.00%÷当年天数

H为每日应计提的基金管理费

E为前一日的基金资产净值

基金管理费每日计算,逐日累计至每月月末,按月支付,基金托管人复核后于次月前5个工作日内从基金财产中一次性支付给基金管理人。若遇法定节假日、公休假等,支付日期顺延。

2、基金托管人的托管费

本基金的托管费按前一日基金资产净值的0.25%的年费率计提。托管费的计算方法如下:

H=E×0.25%÷当年天数

H为每日应计提的基金托管费

E为前一日的基金资产净值

基金托管费每日计算,逐日累计至每月月末,按月支付,基金托管人复核后于次月前5个工作日内从基金财产中一次性支取。若遇法定节假日、公休日等,支付日期顺延。

上述“一、基金费用的种类中第3-9项费用”,根据有关法规及相应协议规定,按费用实际支出金额列入当期费用,由基金托管人从基金财产中支付。

二、与销售有关的费用

1、本基金A类基金份额申购费率最高不超过5%,本基金C类基金份额不收取申购费投资者可以多次申购本基金,申购费率按每笔申购申请单独计算。

本基金基金份额采用前端收费模式收取基金申购费用。投资者的申购费用如下:

表:本基金份额的申购费率

■

本基金的申购费用由投资人承担,主要用于本基金的市场推广、销售、登记等各项费用,不列入基金财产。

2、本基金基金份额赎回费率最高不超过5%。赎回费率见下表:

表3:本基金A类基金份额的赎回费率表

■

表4:本基金C类基金份额的赎回费率表

■

注:1年指365天

赎回费用由赎回基金份额的基金份额持有人承担,在基金份额持有人赎回基金份额时收取。本基金A类基金份额赎回费总额的25%应归基金财产,其余用于支付登记费和其他必要的手续费。对于持续持有C类基金份额少于30日的投资人收取的赎回费全额计入基金财产。

3、基金管理人可以在法律法规和基金合同规定范围内调整申购费率和赎回费率。费率如发生变更,基金管理人应在调整实施日前按照《信息披露办法》的有关规定在指定媒体上公告。

三、不列入基金费用的项目

下列费用不列入基金费用:

1、基金管理人和基金托管人因未履行或未完全履行义务导致的费用支出或基金财产的损失;

2、基金管理人和基金托管人处理与基金运作无关的事项发生的费用;

3、《基金合同》生效前的相关费用;

4、其他根据相关法律法规及中国证监会的有关规定不得列入基金费用的项目。

四、基金税收

本基金运作过程中涉及的各纳税主体,其纳税义务按国家税收法律、法规执行。

第十四部分 对招募说明书更新部分的说明

本招募说明书依据《中华人民共和国证券投资基金法》、《公开募集证券投资基金运作管理办法》、《证券投资基金销售管理办法》、《证券投资基金信息披露管理办法》及其它有关法律法规的要求, 对本基金管理人于2016年12月23日刊登的本基金原招募说明书(《博时灵活配置混合型证券投资基金招募说明书》)进行了更新,并根据本基金管理人对本基金实施的投资经营活动进行了内容补充和更新,主要补充和更新的内容如下:

1、在“三、基金管理人”中,对基金管理人的基本情况进行了更新;

2、在“四、基金托管人”中,对基金托管人的基本情况进行了更新;

3、在“五、相关服务机构”中,更新了相关服务机构的内容,各新增代销机构均在指定媒体上公告列示;

4、在“八、基金的投资”中,更新了“(十)基金投资组合报告”的内容,数据内容截止时间为2017年3月31日;

5、在“九、基金的业绩”中,更新了“自基金合同生效开始基金份额净值增长率”的数据及列表内容,数据内容截止时间为2017年3月31日;

6、在“二十一、其它应披露的事项”中根据最新情况对相关应披露事项进行了更新:

(一)、 2017年04月22日,我公司分别在中国证券报、上海证券报、证券时报上公告了《博时灵活配置混合型证券投资基金2017年第1季度报告》、《关于博时基金管理有限公司旗下部分基金参加交通银行股份有限公司手机银行申购及定投业务费率优惠活动的公告》;

(二)、 2017年03月27日,我公司分别在中国证券报、上海证券报、证券时报上公告了《博时灵活配置混合型证券投资基金2016年年度报告(摘要)》;

(三)、 2017年03月24日,我公司分别在中国证券报、上海证券报、证券时报上公告了《关于博时旗下部分开放式基金增加泰诚财富基金销售(大连)有限公司为代销机构并参加其费率优惠活动的公告》;

(四)、 2017年03月17日,我公司分别在中国证券报、上海证券报、证券时报上公告了《关于博时旗下部分开放式基金增加大有期货有限公司为代销机构并参加其费率优惠活动的公告》;

(五)、 2017年02月23日,我公司分别在中国证券报、上海证券报、证券时报上公告了《关于博时基金管理有限公司旗下部分基金参加交通银行股份有限公司手机银行申购及定投业务费率优惠活动的公告》;

(六)、 2017年02月10日,我公司分别在中国证券报、上海证券报、证券时报上公告了《博时基金管理有限公司关于博时灵活配置混合型证券投资基金基金份额持有人大会表决结果的公告》;

(七)、 2017年01月21日,我公司分别在中国证券报、上海证券报、证券时报上公告了《博时灵活配置混合型证券投资基金2016年第4季度报告》;

(八)、 2017年01月04日,我公司分别在中国证券报、上海证券报、证券时报上公告了《博时基金管理有限公司关于以通讯方式召开博时灵活配置混合型证券投资基金基金份额持有人大会的第二次提示性公告》;

(九)、 2017年01月03日,我公司分别在中国证券报、上海证券报、证券时报上公告了《博时基金管理有限公司关于以通讯方式召开博时灵活配置混合型证券投资基金基金份额持有人大会的第一次提示性公告》;

(十)、 2016年12月30日,我公司分别在中国证券报、上海证券报、证券时报上公告了《博时基金管理有限公司关于以通讯方式召开博时灵活配置混合型证券投资基金基金份额持有人大会的公告》、《关于博时旗下部分基金开通在工行定投业务并参加工行定投优惠活动的公告》;

(十一)、 2016年12月23日,我公司分别在中国证券报、上海证券报、证券时报上公告了《博时灵活配置混合型证券投资基金更新招募说明书2016年第2号(正文)》、《博时灵活配置混合型证券投资基金更新招募说明书2016年第2号(摘要)》;

(十二)、 2016年12月22日,我公司分别在中国证券报、上海证券报、证券时报上公告了《关于博时基金管理有限公司旗下部分基金参加交通银行股份有限公司手机银行申购及定投业务费率优惠活动的公告》;

(十三)、 2016年12月16日,我公司分别在中国证券报、上海证券报、证券时报上公告了《关于博时旗下部分开放式基金增加北京乐融多源投资咨询有限公司为代销机构并参加其费率优惠活动的公告》;

(十四)、 2016年11月11日,我公司分别在中国证券报、上海证券报、证券时报上公告了《关于博时旗下部分开放式基金增加天津国美基金销售有限公司为代销机构并参加其费率优惠活动的公告》;

(十五)、 2016年11月09日,我公司分别在中国证券报、上海证券报、证券时报上公告了《关于博时旗下部分开放式基金增加上海好买基金销售有限公司为代销机构并参加其费率优惠活动的公告》。

博时基金管理有限公司

2017年6月22日