(上接18版)

(上接18版)

截至本募集说明书签署日,本公司无合营公司、联营公司。

六、公司主营业务情况

公司的经营范围为:肉牛、肉羊、肉鸡养殖;肉牛、肉羊、肉鸡屠宰;石油机械配件加工;石油化工设备、透明质酸、麦角固醇、氨基葡萄糖、壳聚糖水处理剂、果酸、废水处理设备生产销售;变压器、节能电器、各种高低压开关柜、控制柜制造、信息咨询服务;葡萄酒仓储经营;环氧丙烷生产(限东辰控股集团有限公司东营经济开发区分公司经营)。易燃液体:甲醇、石脑油、石油醚、异辛烷;压缩气体及液化气体:异丁烷、正丁烷***不带有储存设施的经营(有效期限以许可证为准)(限东辰控股集团有限公司石化分公司经营)。中芳烃、轻芳烃、重芳烃、液化气、柴油、汽油、丙烯、丙烷、MTBE、硫氢化钠生产销售(有效期限以许可证为准)(限东辰控股集团有限公司石化分公司经营)。化工产品(不含危险化学品)销售;食品销售;自营或代理一般经营项目商品和技术的进出口业务。(依法须经批准的项目,经相关部门批准后方可开展经营活动)。

1、公司主要产品情况及用途:

公司业务主要涉及化工、机电、房地产及建筑安装等行业。其中,公司化工业务、机电业务的主要产品如下:

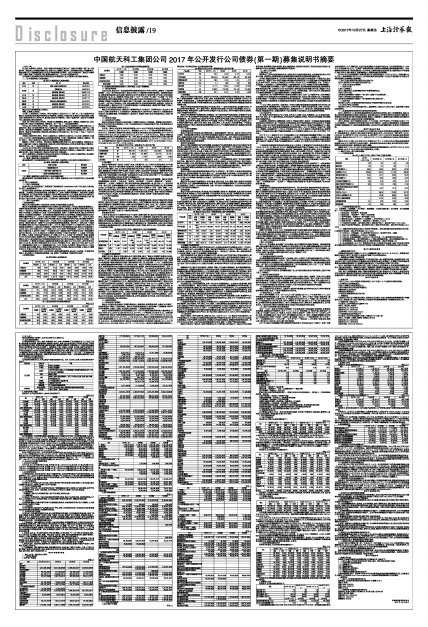

■

2、主营业务收入情况

报告期内,公司主营业务收入、成本及毛利结构如下:

单位:万元

■

从上表可看出,公司主营业务收入稳定增长,2014年度至2016年度,公司主营业务收入由905,126.69万元增长至1,109,541.72万元,平均增长额为102,207.52万元。近年来,随着公司各项业务产能的逐步扩张,公司化工业务、机电业务、房地产业务、建筑安装及贸易业务均实现较快发展。从收入结构上看,化工业务为公司主营业务收入的主要来源,2014年度至2016年度,公司化工业务收入占当期主营业务收入的比例分别为77.81%、76.35%、77.61%,占比较高;机电业务收入占当期主营业务收入的比例分别为10.87%、10.74%、10.61%;房地产业务、建筑安装及贸易业务收入合计占当期主营业务收入的比例分别为11.31%、12.91%、11.78%,可以看出,报告期前三年公司各项业务收入占比较为稳定。2017年1-6月,公司化工业务收入、机电业务收入和房地产业务、建筑安装及贸易业务收入占当期主营业务收入的比例分别为86.55%、8.50%和4.95%。

2014年度至2016年度,公司主营业务毛利额分别为164,284.45万元、164,032.65万元、177,613.81万元,毛利率分别为18.15%、16.70%、16.01%。公司近年来毛利率有所下滑,主要是受国际油价影响,国内化工行业景气程度下降,公司相关化工产品价格下降,影响公司整体销售收入规模增长。公司报告期内业务收入的构成及其规模变化情况详见本募集说明书第六节之“五、(一)3、盈利能力分析”。2017年1-6月,公司主营业务毛利额为93,993.54万元,毛利率为15.31%。

七、公司所在行业地位与竞争优势

1、公司所在行业地位

公司入选2010年中国民营500强,排名第236位;入选2010年山东企业100强,排名第97位;入选2011年中国民营企业500强,排名第282位;入选2012年中国民营企业500强,排名第312位;入选2013年中国民营企业500强,排名第271位;入选2014年中国民营企业500强,排名第251位;入选2015年中国民营企业500强,排名第198位。入选2016年中国民营企业500强,排名第188位。

2、公司的竞争优势

公司地处东营市,临近胜利油田,周边产业链条完备,公司原材料采购及产品销售相对畅通,区位优势明显。并且,公司化工业务中芳烃联合生产装置生产工艺先进,投入产出比高;透明质酸依靠先进的生产设备与生产工艺,质量与产量居于同业领导地位;公司节能电力设备在胜利油田与东营及周遍城市市场份额高,区域性规模优势明显。

(1)生产设备优势

公司各化工生产设备大多于近年投入使用,部分投产较早的设备已淘汰或进行了技术改造,基本达到国内先进水平,从硬件上保障了公司产品质量。

(2)生产工艺及技术优势

公司通过产学研合作、自主研发等形式研发了青霉菌丝综合利用、发酵法生产透明质酸、新型节能变压器等高技术产品,取得一系列成果,公司先进的生产技术大大提高了其产品科技含量。

(3)品牌优势

“艾瑞斯特”商标为山东省著名商标,客户认同度高,竞争能力强。

(4)规模优势

公司新投产的芳烃项目,可最大限度挖掘原料的潜在效益,提升产品的附加值,实现较高的投入产出比,从而提高公司化工业务经济效益;公司透明质酸产量位居全国前列,规模经济效益显著。

(5)成本优势

公司利用新疆地区资源丰富和甲醇产业基础稳固的优势,形成完备的相关产品产业链条,大大降低公司相关产品的生产成本。

(6)区域优势

公司节能型电力设备系列产品依靠其新型、节能、质优、环保等突出优势,在胜利油田及东营周遍地区具有较高的市场覆盖率,区域垄断优势明显。

八、公司经营方针及战略

公司今后5年发展的总战略方针是:深入贯彻落实科学发展观,牢牢把握经济发展形势,按照“高标准、高绩效、快转变、快提高”的要求,把握“保稳定、抓机遇、求突破”的工作基调,增强团队创造力、凝聚力、战斗力,加快转方式、调结构,深化企业战略,加快新项目建设,推动自主创新,强化企业经营管理,加强人才队伍建设,促进企业文化建设,奋力开创东辰事业发展新局面,顺利完成企业第四个五年发展规划目标任务。企业实施的战略内容为:

1、产学研结合。重点围绕新兴产业项目,加强与科研院所、高等院校的合作,加强与企业涉足相关行业的权威专家的合作,以博士后科研工作站和技术中心为核心,增强企业自主创新和科研开发能力,完善科技创新和新工艺、新技术应用体系。形成“研发一批、储备一批、生产一批、发展一批”的长效机制,不断开发科技含量高、能耗低、市场前景好的产业项目,培育多个经济增长点,为实现“十二五”规划目标形成强有力的发展支撑。同时,积极推动专利保护工作,保护企业自主知识产权,为企业发展积累宝贵的财富。

2、引进来、走出去。把引进先进的生产技术和高端人才视为实现“十二五”规划目标的根本保证,加大工作力度,全力推进、强化、提高。深化实施“走出去”战略,依托新疆的资源优势,围绕甲醇项目,加强其上下游产业链建设,涉足多领域,不断打造经济增长极,增强企业发展实力。

3、产业化发展。建设大产业项目,提高新投入的项目门槛,设立能耗、技术水平、投资额度、产能、规模等准入制度,重点发展能耗低、技术水平高、投资额度大、产能大、规模大的项目,产业项目建成后,跨入全国乃至全球同行业前列。在推进产业化发展的过程中,逐步形成高新技术产业集群。

4、资本化运作。通过并购、收购等方式,围绕公司产业所涉及的领域,瞄准有价值的产业项目,不断整合,迅速壮大发展力。

5、产业链延伸。重点围绕技术成熟、实现规模化发展、市场前景广阔的产业项目,打造上下游产业链,增强产业项目的发展后劲、韧劲,提高其抗击市场冲击和经营风险的能力,抢占与同行业竞争的制高点,建立优势,提升企业综合竞争力。

第四节 财务会计信息

一、最近三年及一期财务会计资料

(一)合并财务报表

1、合并资产负债表

单位:元

■■

2、合并利润表

单位:元

■

3、合并现金流量表

单位:元

■

(二)母公司财务报表

1、母公司资产负债表

单位:元

■

2、母公司利润表

单位:元

■

3、母公司现金流量表

单位:元

■■

二、最近三年及一期主要财务指标

公司合并报表口径下主要财务指标如下:

■

计算公式如下:

流动比率=流动资产/流动负债

速动比率=(流动资产-存货-其他流动资产)/流动负债

资产负债率=负债合计/资产总计

归属于母公司所有者的每股净资产=(归属于母公司所有者权益合计-库存股)/(期末普通股股份数-库存股)

总资产收益率=净利润/平均资产总额

应收账款周转率=营业收入/应收账款平均余额

存货周转率=营业成本/存货平均余额

息税折旧摊销前利润=利润总额+利息费用+折旧摊销

利息保障倍数=(利润总额+财务费用)/财务费用

每股经营活动的现金流量=经营活动产生的现金流量净额/期末普通股股份总数

每股净现金流量=现金及现金等价物净增加额/期末普通股股份总数

如无特别说明,本节中出现的指标均依据上述口径计算。

三、管理层讨论与分析

公司管理层以最近三年及一期公司财务报表为基础,对其资产负债结构、现金流量、偿债能力、盈利能力及其持续性、未来发展目标做了如下分析:

1、资产负债结构分析

(1)资产构成分析

报告期内公司资产总体构成情况如下:

单位:万元

■

公司资产包括流动资产和非流动资产两大类。从资产构成情况来看,2014年末、2015年末、2016年末和2017年6月末,流动资产占总资产的比重分别为57.18%、58.60%、54.79%和49.84%。

2014年末、2015年末、2016年末和2017年6月末,公司总资产分别为1,033,655.58万元、1,206,192.35万元、1,522,911.33万元和1,497,289.94万元。

2015年末、2016年末公司资产总额分别较上年末增长16.69%和26.26%,原因均为流动资产和非流动资产规模较上年末有所增长。增长原因一方面为公司各业务产能继续扩张,营业收入增加,带动资产规模增大;另一方面原因为随着公司业务规模的扩张,所需营运资金增加,有息负债规模增大,带动资产规模增大。2017年6月末公司资产总额较上年末减少-25,621.39万元,减幅为-1.68%。

(2)主要资产构成情况分析

报告期内,公司主要资产构成情况如下:

单位:万元

■

报告期内,公司资产主要由货币资金、应收票据、应收账款、预付款项、其他应收款、存货、固定资产、在建工程、无形资产等构成。

(3)负债大类分析

报告期内公司负债总体构成情况如下:

单位:万元

■

公司负债包括流动负债和非流动负债两大类。从负债构成情况来看,公司以流动负债为主,2014年末、2015年末、2016年末和2017年6月末,流动负债占负债总额的比重分别为81.46%、74.71%、55.03%和58.64%。

2014年末、2015年末、2016年末和2017年6月末,公司负债总额分别为596,743.16万元、678,903.96万元、901,960.37万元和826,712.14万元。报告期前三年,公司负债总额持续增加,为公司资产规模的扩大和营业收入的增长提供了强有力的资金支持。

2015年末公司负债总额相对上年末增长82,160.80万元,增长比例为13.77%以及2016年末公司负债总额相对上年末增长223,056.41万元,增长比例为32.86%,主要原因是一方面随着公司资产和收入规模的增长,短期银行借款、应付票据余额持续增加,另一方面公司为了匹配中长期资金使用需求,公司加大了长期银行借款规模,并且发行债券进行融资,比如于2015年发行了4亿元的中期票据(15东辰MTN001);于2016年公开发行7亿元公司债券(债券代码:136461),累计非公开发行公司债券15亿元(债券代码:145186、145187、145247)。

2017年6月末公司负债总额相对2016年末下降-75,248.23万元,下降幅度为-8.34%,主要原因为公司兑付到期的中期票据以及偿还部分到期的银行长期借款。

整体来看,报告期内,公司流动负债余额占总负债比重虽然有一定波动,但占比仍然较高,不利于公司运营资金的周转。因此,公司发行本期债券,以期达到持续调整债务结构,合理提高中长期债务融资比重的目的,使得长短期债务的结构配置进一步优化。

(4)主要负债构成情况分析

报告期内各期末,公司主要负债构成情况如下:

单位:万元

■

报告期内,公司负债主要由短期借款、应付票据、应付账款、预收款项、其他应付款、长期借款、应付债券等构成。

2、偿债能力分析

报告期内,公司财务指标情况如下:

■

从短期偿债指标来看,2014年末、2015年末、2016年末和2017年6月末,公司流动比率分别为1.22、1.39、1.68和1.54,速动比率分别为1.00、1.15、1.36和1.17。总体上看,随着公司芳烃、机电等产能逐步释放、前期投产项目融资逐步结清,公司流动比率和速动比率呈现一定上升趋势,反映出公司资产流动性较好,短期偿债能力增强。

从长期偿债指标来看,2014年末、2015年末、2016年末和2017年6月末,公司资产负债率(合并)分别为57.73%、56.28%、59.23%和55.21%,总体上看,公司资产负债率不高,资本结构保持相对稳定,长期偿债能力较强。另外母公司的资产负债率分别为53.09%、55.60%、59.64%和56.09%,呈现波动态势,主要为2016年发行公司债券所致。整体上看,公司资产负债率(合并)保持在较合理的水平,集团整体的偿债能力较强。

从利息保障倍数来看,2014年度、2015年度、2016年度和2017年1-6月,公司EBITDA利息保障倍数分别是4.41倍、4.52倍、4.46倍和4.47倍。公司的利润总额完全可以覆盖公司的利息费用支出。报告期前三年,整体来看,公司利息保障倍数保持稳定。未来,随着公司深入开展稳健的债务管理,进一步优化债务结构,在净利润进一步增长的预期下,利息保障倍数有望增加。

从贷款偿还率来看,公司自成立以来,始终按期偿还有关债务。公司经营状况良好,且具有较好的发展前景,在生产经营过程中,公司与商业银行等金融机构建立了长期良好的合作关系。公司债务到期均能按时偿付,未出现逾期还款等情形,资信状况良好。

3、盈利能力分析

报告期内,公司主要经营情况如下:单位:万元

■

报告期内,公司营业收入及毛利情况如下:单位:万元

■

报告期内,公司主要从事化工、电力设备产品的研发、生产和销售、房地产及建筑安装业务和进出口贸易。

报告期内,公司化工产品销售收入占整体营业收入比例分别为77.81%、76.35%、77.61%和86.55%,化工业务是公司主要的收入和利润来源。总体上看,报告期内,公司各业务销售收入结构保持了相对稳定。

报告期前三年,公司营业收入持续增长。2015年度,公司营业收入较2014年度增长了77,392.22万元,增长幅度为8.55%,营业收入增长的主要原因是公司轻芳烃生产线超负荷生产(产能利用率接近150%),透明质酸产能增加同时房地产及其他收入也有所增加,但是环氧丙烷完全停产以及2015年度国际原油价格持续下行导致主要化工产品单价进一步下降等不利因素影响了公司的营收增长速度。

4、现金流量分析单位:万元

■

(1)经营活动产生的现金流量分析

公司经营活动现金流入主要来自于销售商品、提供劳务收到的现金。2014年度、2015年度、2016年度和2017年1-6月,公司销售商品、提供劳务收到的现金分别是1,043,245.42万元、1,112,981.25万元、1,140,277.44万元和681,015.88万元。2015年度和2016年度,公司销售商品、提供劳务收到的现金分别较上年度增长6.68%和2.45%,与营业收入的增长基本相匹配,显示了公司在保持主营业务收入稳定增长的同时实现了较好的现金回笼。

2014年度、2015年度、2016年度和2017年1-6月,公司经营活动现金流量净额分别是41,725.94万元、40,851.78万元、95,951.65万元和68,627.93万元。从公司经营活动现金流量整体来看,报告期内,公司经营活动实现了较好的经营性现金流入,其经营活动现金流量净额相对较高,具有充足稳定的经营性现金流,与公司实际经营情况和净利润实现情况较匹配。

(2)投资活动产生的现金流量分析

2014年度、2015年度、2016年度和2017年1-6月,公司投资活动产生的现金流量净额分别是-72,430.36万元、-61,325.75万元、-199,267.41万元和-73,236.44万元。报告期内,公司投资活动产生的现金流量均为净流出,主要原因系公司新增业务项目、项目技术改造、项目附属设施建设投入相对较大。公司近年来,相继投资了芳烃生产线、240万吨/年煤矿项目、S11型变压器项目、和年产5万吨丁基橡胶等项目。2014年度、2015年度和2016年度,公司购置固定资产、无形资产和其他长期资产支付的现金分别为73,012.03万元、61,325.75万元和188,267.41万元。2016年度,公司投资活动产生的现金流量净额为-199,267.41万元,较上年度净流出增加224.93%,主要原因为公司三元乙丙橡胶项目、透明质酸二期项目等投资项目正处于主要建设期,2016年资金投入规模较大。

(3)筹资活动产生的现金流量分析

报告期内,公司筹资活动现金流入主要为银行借款、中期票据等融资所致;筹资活动现金流出主要为相应的本息兑付。2014年度、2015年度、2016年度和2017年1-6月,公司筹资活动产生的现金流量净额分别是49,823.22万元、65,304.68万元、179,852.79万元和-98,209.03万元。2016年公司筹资活动产生的现金净额较2015年增长114,548.11万元,增长幅度为175.41%,主要原因为公司于2016年度累计发行22亿元公司债券。2017年1-6月公司筹资活动产生的现金流量净额为负,主要原因是偿还了部分到期银行借款及兑付了到期中期票据(14东辰MTN001)。

第五节 募集资金用途

一、本期发行公司债券募集资金数额

根据《公司债券发行与交易管理办法》的相关规定,结合公司财务状况及资金需求状况,经公司董事会和股东会审议通过,公司向中国证监会申请发行不超过人民币120,000.00万元公司债券。

二、本期债券募集资金专项账户管理安排

本期债券发行完成后,公司将募集资金存放于公司董事会批准设立的专项账户集中管理和使用。专项账户相关信息如下:

为了切实保障债券持有人的利益,公司本着诚实、信用、谨慎的原则,履行募集资金专项账户的管理义务,加强账户的日常资金管理和投资运作,明确了禁止行为及相应的监管措施,以确保专项账户管理持续符合有关法规规定和约定。发行人对募集资金的接收、存储、划转的内部审批和风险控制措施主要包括如下内容:

1、本期债券募集资金净额直接划至募集资金专项账户。在募集资金提取完毕前,公司不得随意撤销、更改、出租、出借或串用募集资金专项账户。公司不得利用募集资金专项账户代其他单位或个人收付、保存或转让资金。

2、募集资金专项账户的资金实行集中管理、分级审批制度。

3、在使用募集资金专项账户内的资金时,公司将向专项账户开户银行提出书面申请,说明资金用途,并提供证明资金用途的相关凭据(包括但不限于相关合同、债务凭据以及专项账户开户银行认为需要的其他材料)。

4、任何一笔资金出入募集资金专项账户时,公司承诺将妥善保管资金入账、资金支出的相关单据以备债券受托管理人及相关监管机构查验。

5、债券事务代表对募集资金专项账户的管理包括:定期核对募集资金专项账户存款余额,确保账实一致;批准专项账户资金的所有提取、使用行为;收集、整理和分析所有公司有关本期债券募集资金使用的信息。

三、本期发行公司债券募集资金的使用计划

本次债券募集资金不超过12亿元,其中8亿元拟用于偿还公司短期融资债务,剩余部分拟用于补充公司营运资金。为满足公司生产经营规模不断扩大,以及新增项目逐渐投产对运营资金的需要,公司拟将偿还短期债务后的剩余募集资金4亿元用于补充公司营运资金。另外,公司承诺本次募集资金将不用于购置土地、不直接或间接用于房地产业务。

(一)首期公开发行公司债券募集资金使用情况

公司公开发行公司债券(第一期:“16东辰01”)发行规模70,000.00万元,扣除承销费后,实际募集资金69,405.00万元,截至2016年末,16东辰01的募集资金(含期间利息)已经使用完毕,其中,3.7亿元用于补充营运资金,其余约3.24亿元用于偿还短期融资债务。

(二)第二期公开发行公司债券募集资金使用计划

根据本期债券募集资金整体使用计划要求及第一期公开发行公司债券募集资金使用计划情况,第二期公开发行公司债券募集资金使用计划为2亿元全部用于偿还短期融资债务。该等资金使用计划将有利于调整并优化公司负债结构,节约财务费用。

第六节 备查文件

一、备查文件目录

投资者可向承销商查阅与本期债券发行有关备查文件,具体如下:

(一)发行人最近三年的财务报告及审计报告,最近一期财务报告或会计报表;

(二)主承销商出具的核查意见;

(三)法律意见书;

(四)资信评级报告;

(五)债券持有人会议规则;

(六)债券受托管理协议;

(七)中国证监会核准本期发行的文件;

在本期债券发行期内,投资者可至本公司及主承销商处查阅本期债券募集说明书及上述备查文件,或访问上交所网站(http://www.sse.com.cn)查阅本期债券募集说明书及其摘要。

二、查阅地点

(一)发行人:东辰控股集团有限公司

联系地址:山东省东营市垦利区胜坨镇府西(永莘路98号)

联系人:张栋

电话:0546-2068315

传真:0546-2068315

邮编:257506

(二)主承销商:财通证券股份有限公司

联系地址:北京市西城区月坛南街14号月新大厦9层905室

联系人:赵少渊、蔡超

联系电话:010-68532318

传真:010-68531378

邮政编码:100045

东辰控股集团有限公司

2017年10月26日