境外机构增持中国债市的潜力巨大

| ||

| ||

|

全球三大债券指数之一的彭博巴克莱全球综合债券指数今年3月宣布将中国国债和政策性金融债纳入其债券旗舰指数。据市场机构测算,被纳入后预计将给中国债市带来1100亿美元的资金流入。

中国债券被纳入国际知名指数,一方面代表了境外机构对中国债券市场的投资兴趣和开放进展的认可,意味着将有更多的境外机构,尤其是被动指数投资机构进入中国债券市场;另一方面,随着境外机构的进入,丰富了市场的投资者结构,使投资行为更加多元化进而对市场产生影响。

□杨健健

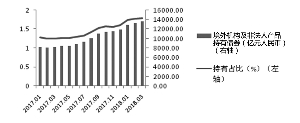

随着中国债券市场开放进程的深化,境外机构投资中国债券市场的规模不断增加。从存量来看,根据中债登与上清所最新公布的数据,截至今年4 月末,境外机构持有的人民币债券规模上升至13749亿元。

从品种上来看,国债依旧是境外机构配置的主要券种,已连续14 个月增持人民币国债。而与以往不同的是,今年以来美债收益率受到通胀预期的影响而不断走高,中美利差压缩,最低收窄至56bp至60bp,人民币汇率也受到美元指数反弹的影响而有所走弱,但这并未影响境外机构继续增持人民币债券。

(一)境外机构投资偏好

目前境外机构主要自亚太地区,以非法人产品及银行为主。以债券通为例,截至今年3月末,通过债券通渠道进入银行间债券市场的机构中,境外非法人产品账户数量占50%,境外商业银行占25%,境外证券公司占9%;按地区分布统计,通过债券通投资的境外机构的注册地主要集中在中国香港。

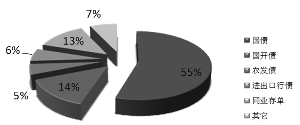

截至3月末,在境外机构持有的存量债券中,国债占比接近56%,保持第一大券种的地位;国开债和同业存单分列第二、三位,信用债占比仍然较小。

境外机构“逆势”增持国债。根据彭博数据,今年前四个月境外机构成为国债最积极的投资者,净买入规模约1740亿元,是境内商业银行净买入规模的3.6倍。与之相比,作为国债持有主力的境内商业银行却是在3 月减持了1119 亿元国债。国债市场中境外机构占比已达5.85%,这相较2016 年2 月央行发布3 号文开放中长期境外投资者进入银行间债券市场时,已累计大幅提升3.17 个百分点。伴随着中国国债将陆续纳入国际债券指数,未来境外机构的增持空间仍然巨大。

同业存单需求平稳。去年受境外机构青睐的同业存单,今年以来规模无显著增加。从国际投资惯例来看,投资同业存单一般被归类为货币型基金,主要用来停泊资金或进行Carry的套息交易。

(二)境外机构投资债券的国际比较

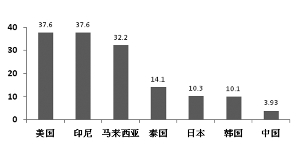

同国际市场相比,目前境外机构投资中国债券市场的规模仍远低于其他发达市场国家和新兴市场国家。中国债市的开放程度排名和市场规模排名不相匹配。

综合考虑国别经济体量、金融市场规模、发展阶段及货币国际化程度等,以日本为例进行比较分析。通过一系列开放举措,境外投资者在日本债券市场的参与程度得到一定提高,境外机构的参与在一定程度上也带动了日本债券市场规模的扩大与整体的发展。受益于近年来日元避险货币属性的增强、以及日本国债极低的收益率波动,日本国债市场中境外机构的占比得到一定提高,至2016年末约为10.3%。

比较来看,与日本债务占GDP比重超200%的规模相比,中国债券市场规模仍有上升余地。同时,中国国债的收益率高于日本国债,境外投资者对日本国债的偏好在其短期限的国库券,看重的是其避险的属性及日元套息交易,未来中国债市的境外机构占比有很大的成长空间。

三大国际债券指数及中国债券纳入的前景展望

彭博巴克莱全球综合债券指数(Bloomberg Barclays Global Aggregate Index)、花旗全球国债指数(Citi WGBI)和摩根大通国债-新兴市场指数(GBI-EM Global)是全球三大知名债券指数,许多国际投资者特别是主权财富基金及被动型基金都会以国际债券指数作为其固定收益投资的重要参考。目前这三家指数发布机构都在积极考量将中国债券纳入的计划,彭博巴克莱已公布了纳入的标准及时间表。

(一)中国国债及政策性金融债将被纳入彭博巴克莱全球综合债券指数

今年3月彭博巴克莱指数宣布将于2019年4月将中国国债和政策性金融债纳入,纳入将分步进行,预计20个月完成。纳入的前提是中国债券市场须在2019年4月之前完善三项“软”标准:实施券款对付(DVP)、实现批量交易在不同投资组合之间的分配,以及明确税收政策。

该指数是三大指数中唯一一项既包括政府债券也包括准主权和企业债券的指数。根据公布的情况,按照2018年1月末中国债市的数据,有386支国债和政金债将被纳入该指数。信用类债券的纳入将在该指数的后续考量中。

(二)中国债券纳入三大指数的“硬标准”已满足

摩根大通国债-新兴市场指数(GBI-EM Global)和花旗全球国债指数(Citi WGBI)虽尚未宣布有纳入中国债券的安排,但此前中国国债已被分别纳入各自旗下GBI-EM广义多样化指数和JADE广义多样化指数中,以及WGBI旗下多个指数,包括新兴市场政府债券指数、亚太政府债券指数等。从这些指数纳入的门槛和标准来看,应该说境外投资者进入中国债券市场的便利程度和投资风险的可对冲性已经满足了全球指数提供商的“硬标准”。例如,境外投资者在债券市场可充分进入和交易、相关投资无资本管制以及具备对冲债券敞口的外汇远期工具等。对于纳入指数和国际投资人吸引方面,更多的挑战来自于“软标准”,如全球托管行与境内交易后基础设施的对接准备工作、税收政策及操作要求的明确等。

纳入国际债券指数后中国债市展望

如前述分析,中国债券加入国际指数体系后会带来更多的资金流入中国债市,意味着将有更大的境外投资人参与这个市场,丰富和深化中国债券市场的发展。

(一)带来较为确定的被动配置资金流入

在投资总量变化方面,根据市场机构估计,纳入三大指数后,合计为境内市场带来约2700亿美元的资金流入,约合人民币1.78万亿元,占目前境内债券市场存量规模的2.41%。

(二)丰富投资者种类

如前所述,目前投资中国债券市场的境外机构以境外商业银行数量居多,但跟踪指数的资金多数来自共同基金、资产管理公司。以追踪彭博巴克莱综指为例,主要的基金、资产管理公司的名字目前都还未出现在投资中国债券市场的境外机构名单中。随着中国债券纳入指数的进程逐步推进,这些机构也会逐渐地进入中国债券市场,投资债券的品种和期限也会进一步多元化。

(三)高等级信用债、资产证券化等产品未来有望受益

从境外机构投资者的反馈来看,除了国债、政策性金融债以及同业存单,信用债也在境外机构的投资兴趣范围内,尤其是那些对中国债券市场本身比较熟悉的亚太投资机构。在中国境内债券市场关于投资人保护、违约处置、信息披露以及评级行业等一系列制度安排愈加完善之后,或许会带动境外机构逐渐扩大对境内信用债市场的投资。如主权基金与养老基金预计对高等级信用债的投资将有所增加,尤其优先选择较为熟悉的在离岸市场有发债记录的投资级企业。从目前债券通一级发行的例子来看,已有投资机构表现出对高等级ABS等结构化产品的投资兴趣,未来可能会增加这方面的投资。

(作者系中国银行间市场交易商协会国际部项目主管)