广东翔鹭钨业股份有限公司关于对深圳证券交易所问询函的回复公告

股票代码:002842 股票简称:翔鹭钨业 公告编号:2019-014

广东翔鹭钨业股份有限公司关于对深圳证券交易所问询函的回复公告

本公司及董事会全体成员保证信息披露内容的真实、准确和完整,没有虚假记载、误导性陈述或重大遗漏。

广东翔鹭钨业股份有限公司(以下简称“公司”或“翔鹭钨业”)于近日收到深圳证券交易所中小板公司管理部下发的《关于对广东翔鹭钨业股份有限公司的问询函》(中小板问询函【2019】第144号),对于问询函中所涉及的问题,公司逐项进行了核查,现就对相关问题进行回复并公告如下:

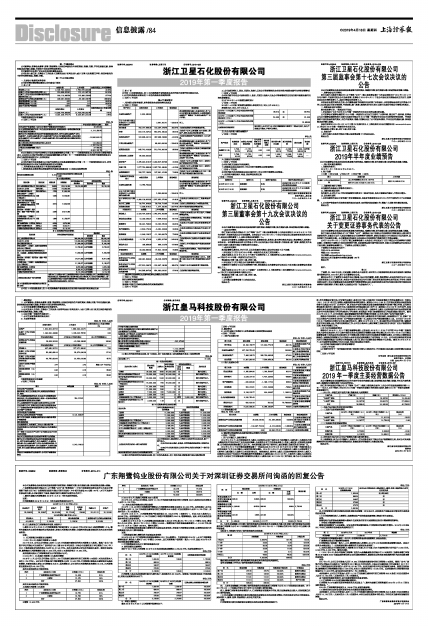

1、请补充披露江西翔鹭截至2018年12月31日的主要财务数据。

回复:

江西翔鹭截至2018年12月31日的主要财务数据列示如下:

■

注:以上数据取自江西翔鹭财务报表,未经审计

2、截至2018年9月30日,江西翔鹭净资产账面价值为16,598.64万元,对应26.81%股权增值率141%。请补充披露本次交易价格确定的过程及依据,结合江西翔鹭历次增资、估值情况等因素详细说明本次交易对价的合理性。

回复:

(1)江西翔鹭历次增资及估值情况

1)2017年9月,收购江西翔鹭51%股权

2017年9月,公司以自有资金人民币14,025万元收购王爱军持有的江西翔鹭51%股权。根据广东中广信资产评估有限公司出具的中广信评报字[2017]第329号评估报告,目标公司全部权益于评估基准日2017年7月31日经权益法评估的价值为人民币29,071.80万元。此次交易价格以评估报告结果为参考,经双方友好协商,最终确定江西翔鹭整体估值27,500万元,对应51%股权价格为14,025万元。

此次收购完成后,江西翔鹭将成为公司的控股子公司。

2)2018年11月,收购江西翔鹭10%股权并增资

2018年11月,公司以自有资金人民币2,750万元收购王爱军持有的江西翔鹭10%股权(对应注册资本人民币2,750万元)。公司以自有资金向江西翔鹭增资人民币12,500万元,江西翔鹭少数股东王爱军放弃认购此次增资,王爱军持股比例由39%稀释至26.81%;此次增资后,公司持有江西翔鹭的股权增至73.19%,江西翔鹭的注册资本变为40,000万元。

此次交易前标的公司股权架构:

■

此次交易后标的公司股权架构:

A.收购江西翔鹭10%股权

■

B.增资12,500万元

■

3)2019年3月,收购江西翔鹭26.81%股权

2019年3月,公司以自有资金人民币10,725万元收购王爱军持有的江西翔鹭26.81%股权(对应注册资本人民币10,725万元)。

(2)本次交易价格确定的过程及依据

2018年11月,公司对江西翔鹭进行增资后,江西翔鹭的注册资本变更为40,000万元。本次收购中,公司以自有资金人民币10,725万元收购王爱军持有的江西翔鹭26.81%股权(对应注册资本人民币10,725万元),交易对价为1元/注册资本。

2018年12月31日,江西翔鹭净资产账面价值为32,103.28万元(未经审计),对应26.81%股权为8,606.89万元。本次收购对价10,725万元相对于净资产的增值率为24.61%,增值率较低。因此,本次交易按注册资本平价受让具备合理性。

3、截至2018年9月30日,江西翔鹭应收账款总额4,850.26万元,较2017年12月31日增长206%;营业收入为2.92亿元,较2017年12月31日增长134.46%;经营活动产生的现金流量净额为-1,512.42万元,较2017年12月31日减少163.45%。请补充说明:

(1)江西翔鹭应收账款总额大幅增长的主要原因及合理性,并结合江西翔鹭信用政策、回款情况说明江西翔鹭是否已充分计提坏账准备。

回复:

1)应收账款总额大幅增长的主要原因及合理性

2018年9月30日江西翔鹭应收账款余额相比2017年大幅增长,主要原因系2018年1-9月江西翔鹭经营情况较好,营业收入相对于2017年增长134.46%,且江西翔鹭客户信用期一般为1-3月,因此2018年9月末应收账款余额增加较多。

2)江西翔鹭是否已充分计提坏账准备的分析

A. 信用政策及回款情况

相对于2017年末,江西翔鹭2018年9月末应收账款余额增加3,265.23万元,主要构成情况如下:

单位:万元

■

江西翔鹭上述四名应收账款对象均为境内客户,信用期均为90天以内。该等客户信用资质良好,坏账风险低,其期后回款情况列示如下:

单位:万元

■

B.坏账计提情况

截至2018年9月30日,江西翔鹭坏账情况如下:

■

注:上述单项金额重大并全额计提坏账准备的应收账款及单项金额虽不重大但全额计提坏账准备的应收账款均系江西翔鹭于公司2017年收购前已形成的,并于2017年9月11日收购公告的《审计报告》中已全额计提坏账准备。

①组合中,按账龄分析法计提坏账准备的应收账款:

■

确定该组合依据的说明:相同账龄的应收款项具有类似信用风险特征。

②单项金额重大并单项计提坏账准备的应收账款:

单位:万元

■

注:上述单项金额重大并全额计提坏账准备的应收账款系江西翔鹭于公司2017年收购前已形成的,并于2017年9月11日收购公告的《审计报告》中已全额计提坏账准备。

综上,随着江西翔鹭业务规模的扩大,江西翔鹭信用政策执行有效,期后回款金额占比较大,应收账款已充分计提坏账准备。

(2)补充披露江西翔鹭按欠款方归集的期末余额前五名的应收款项情况,并说明是否与你公司控股股东、实际控制人、董事、监事、高级管理人员存在关联关系。

回复:

江西翔鹭按欠款方归集的期末余额前五名的应收款项情况明细如下:

单位:万元

■

注:江西翔鹭按欠款方归集的应收款项期末余额第一名为本公司,应收款项产生缘由系正常业务往来形成的应收货款。

(3)江西翔鹭营业收入大幅增长,但经营活动产生的现金流量净额大幅减少的主要原因。

回复:

经营活动产生的现金流量净额大幅减少主要系受存货项目及经营性应收项目增减情况的影响。

1)存货项目增减情况的影响

随着业务规模的扩大以及储备一定安全库存等因素的影响,江西翔鹭存货余额有所增加。2018年9月末及2017年末江西翔鹭存货余额及构成情况如下:

单位:万元

■

江西翔鹭存货库龄基本都在一年以内,存货情况符合实际经营情况,具备合理性。

2)经营性应收项目增减情况的影响

江西翔鹭客户信用期一般为1-3月,随着营业收入的增加,2018年9月末应收账款余额增加较多。具体分析详见本题回复之“1)应收账款总额大幅增长的主要原因及合理性”。

4、本次交易协议中王爱军承诺,江西翔鹭2018年度、2019年度、2020年度净利润分别不低于3,000万元、3,500万元、4,000万元。请补充说明:

(1)2017年9月,你公司收购江西翔鹭(前身为大余隆鑫泰钨业有限公司)51%股权时,王爱军承诺江西翔鹭2018年度至2020年度实现的净利润与本次业绩承诺相同。请结合前后两次股权收购情况补充说明业绩承诺的合理性。

回复:

2017年9月,公司以自有资金人民币14,025万元收购王爱军持有的江西翔鹭51%股权。根据广东中广信资产评估有限公司出具的中广信评报字[2017]第329号评估报告,目标公司全部权益于评估基准日2017年7月31日经权益法评估的价值为人民币29,071.80万元。此次交易价格以评估报告结果为参考,经双方友好协商,最终确定江西翔鹭整体估值27,500万元,对应51%股权价格为14,025万元。此次收购时江西翔鹭的注册资金亦为27,500万元,因而此次交易对价为1元/注册资本。

本次收购中,公司以自有资金人民币10,725万元收购王爱军持有的江西翔鹭26.81%股权(对应注册资本人民币10,725万元),交易对价为1元/注册资本。

由于该两次收购价格相同,因而业绩承诺相同具备合理性。

(2)江西翔鹭2018年度业绩承诺实现情况。

江西翔鹭2018年度的主要财务数据详见本回复之“1、请补充披露江西翔鹭截至2018年12月31日的主要财务数据。”。

2018年,江西翔鹭的净利润为3,129.38万元,实现业绩承诺。

(3)结合本次交易对价说明是否存在向王爱军利益输送的情况。

本次收购中,公司以自有资金人民币10,725万元收购王爱军持有的江西翔鹭26.81%股权(对应注册资本人民币10,725万元),交易对价为1元/注册资本,本次交易按注册资本平价受让,不存在向王爱军利益输送的情形。

特此公告。

广东翔鹭钨业股份有限公司董事会

2019年4月17日