海利尔药业集团股份有限公司

2018年年度报告摘要

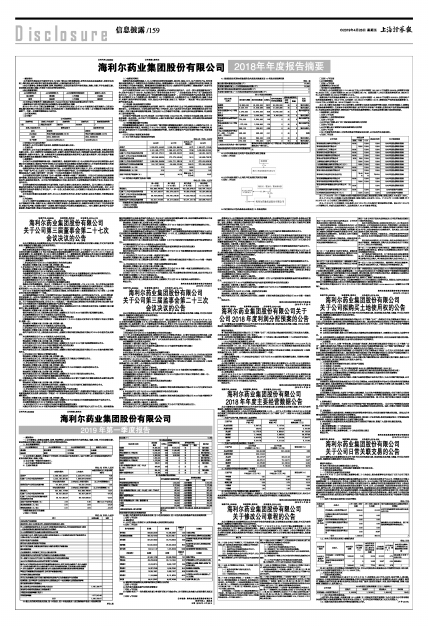

公司代码:603639 公司简称:海利尔

一重要提示

1本年度报告摘要来自年度报告全文,为全面了解本公司的经营成果、财务状况及未来发展规划,投资者应当到上海证券交易所网站等中国证监会指定媒体上仔细阅读年度报告全文。

2本公司董事会、监事会及董事、监事、高级管理人员保证年度报告内容的真实、准确、完整,不存在虚假记载、误导性陈述或重大遗漏,并承担个别和连带的法律责任。

3未出席董事情况

■

4中兴华会计师事务所(特殊普通合伙)为本公司出具了标准无保留意见的审计报告。

5经董事会审议的报告期利润分配预案或公积金转增股本预案

经2019年4月25日第三届董事会第二十七次会议审议通过,公司2018年度利润分配的预案为:以权益分派实施时股权登记日的总股本为基数,向全体股东每10股派发现金红利3元(含税),公司剩余未分配利润全额结转下一年度。本预案尚需经股东大会审议。

二公司基本情况

1公司简介

■

■

2报告期公司主要业务简介

报告期内,公司所从事的主要业务、经营模式未发生重大变化。

1、主要业务

报告期内,公司主要从事农药制剂、农药中间体、农药原药和水溶性肥料的研发、生产和销售,主营业务未发生重大变化。其中,农药制剂主要涵盖杀虫剂、杀菌剂、除草剂等系列品种,农药原药主要是吡虫啉、啶虫脒和吡唑醚菌酯等,农药中间体为二氯,水溶性肥料主要涵盖含氨基酸水溶肥料和大量元素水溶肥料,同时具备生产微量元素水溶肥料和含腐植酸水溶肥料的生产能力。

2、经营模式

公司实行大宗原药等物料集中统一采购的模式。根据原料采购计划,与大宗原材料及包材供应商签署大合同确定全年采购意向;根据生产的季节性特点与主要原材料供应商确定合理的采购时点,对市场价格波动较大的原材料一般通过预付款方式降低风险。同时,时时跟踪预测行情变化,及时调整采购计划。

农药和肥料生产具有明显的地域性和季节性。公司农药制剂和肥料以销定产,其中,对市场销量较大的产品制定“冬储”生产计划,从当年10月至次年2月进行冬储生产备货。公司农药原药和中间体根据市场情况和销售情况组织生产,原则上每年进行一次为期一个月左右的检修和工艺改造工作。

公司农药制剂和肥料主要采用“公司→经销商→零售商→种植户”渠道模式。目前公司主要通过县级经销商进行销售,在胶东地区开发了村镇零售商网络。同时,公司积极拓展参与政府采购招标、农民合作社统购、统防统治合作、森林防治等业务。公司生产的农药原药及中间体,除自用外,主要销售给国内农药生产企业、贸易公司及国外企业。

公司的农药制剂和农药原药均有国外销售,主要为自营出口和贸易出口两种形式。其中自营出口为直接出口给国外的农药生产企业或贸易商,贸易出口为通过国内贸易商出口给国外的农药生产企业或贸易商。其中,公司农药制剂业务国外销售为订单式生产,一单一议价,定价相对灵活;公司原药出口贸易业务大多数基本执行一单一议的合作模式。

公司未来仍将重点实现原药、制剂、出口三大格局的业务布局,拓宽产品维度,强化业务渠道,不断增强综合竞争力。

3、行业情况

2018年,农药行业持续整合加速,行业政策不断优化产品结构;国家安全环保严峻态势依然持续,整体化工产品产能释放不平衡,农药产品及上游原材料供需关系紧张,价格波动明显,持续的环保高压加速了行业洗牌和整合,两极分化严重,市场集中度有一定提高;海外市场成为行业增长的重要驱动力。同时,随着大量专利产品保护期届满,高端仿制药、高端中间体将会有较好的市场机遇。

(1)农药制剂情况

农药制剂是在原药的基础上,加入分散剂和助溶剂等原辅料,经研制、复配、加工、生产出制剂产品,制剂直接应用到农药生产。农药制剂企业与原药企业相比,规模普遍较小,中小企业居多,上游原材料议价能力较弱,技术水平落后,行业集中度偏低。随着国家各项政策的修订和出台,农药制剂行业监管和门槛越来越严,未来行业优胜劣汰将成为常态,制剂行业的集中度提高将是主流。

公司以农药制剂起家,2007年开始涉及上游原药及中间体的研发和生产。公司一直以来高度重视研发工作,研发中心成立于2003年,先后被认定为“青岛市企业技术中心”、“山东省企业技术中心”和“国家级企业技术中心”;2013年,被农业部认定为“农业部农药研发重点实验室”。 公司制剂和原药产品种类丰富、结构完善,公司现拥有218个农药登记证,奥迪斯拥有163个农药登记证,山东海利尔有52个农药登记证,涵盖了杀虫剂、杀菌剂、除草剂等制剂和原药。同时,通过公司多年积累,形成了以“海利尔”、“奥迪斯”等为主的多系列农药行业领先品牌。

(2)吡虫啉、啶虫脒原药行业情况

吡虫啉和啶虫脒均为新烟碱类杀虫剂原药,两者有一定的替代作用,且由于吡虫啉的性能更稳定,市场规模相对更大。公开数据显示,目前吡虫啉全球产能3万吨左右,其中八成左右分布在国内,销售规模在杀虫剂中位列第三,仅次于氯虫苯甲酰胺和噻虫嗪,主要应用于大豆作物和非农作物。近两年受环保因素等影响,吡虫啉基本上没有新增产能。

公司现有产能吡虫啉2500吨、啶虫脒1200吨和中间体CCMP2500吨,中间体可完全实现自给,具有中间体和原药一体化优势。公司生产工艺优势明显,三废产出相对较少,综合成本相对较低,在吡虫啉和啶虫脒原药行业具有一定的话语权。

(3)吡唑醚菌酯原药行业情况

吡唑醚菌酯原药是巴斯夫1993年研发的广谱甲氧基丙烯酸酯类杀菌剂,位列巴斯夫十大畅销产品之首,目前全球销售规模排名第五,专利期已于2015年6月到期。吡唑醚菌酯在全球市场主要销售集中于南美区域,约占七成,最主要应用于大豆和谷物以及水果蔬菜经济作物。近两年,随着国内产品和市场的不断开发,市场用量逐步增长。

3公司主要会计数据和财务指标

3.1近3年的主要会计数据和财务指标

单位:元 币种:人民币

■

3.2报告期分季度的主要会计数据

单位:元 币种:人民币

■

季度数据与已披露定期报告数据差异说明

□适用 √不适用

4股本及股东情况

4.1普通股股东和表决权恢复的优先股股东数量及前10 名股东持股情况表

单位: 股

■

4.2公司与控股股东之间的产权及控制关系的方框图

√适用 □不适用

■

4.3公司与实际控制人之间的产权及控制关系的方框图

√适用 □不适用

■

4.4报告期末公司优先股股东总数及前10 名股东情况

□适用 √不适用

5公司债券情况

□适用 √不适用

三经营情况讨论与分析

1报告期内主要经营情况

报告期内,公司实现营业收入219,885.55万元,比去年同期的158,942.19万元增长38.34%;实现营业利润45,362.35万元,比去年同期的32,831.92万元增长38.17%;实现归属于上市公司股东的净利润39,383.96万元,比去年同期的28,603.53万元增长37.69%。

经营活动产生的现金流量净额24,430.73万元,比去年同期的-5,969.93万元增加509.23%;投资活动产生的现金流量净额3,796.37万元,比同期的-56,665.09万元增加106.7%;筹资活动产生的现金流量净额16,279.26万元,比同期的68,162.09万元减少76.12%。

其中,收入增长主要来源于出口业务增长;利润增长主要是主要原药行情比较好,对利润贡献较大;经营活动现金流量净额增加,主要是本年盈利情况较好,国内制剂年末取客户冬储款;投资活动产生的现金净流量增加,主要原因是收回资金理财;筹资活动产生的现金流量净额增加,主要原因是增加部分流动资金借款。

2导致暂停上市的原因

□适用 √不适用

3面临终止上市的情况和原因

□适用 √不适用

4公司对会计政策、会计估计变更原因及影响的分析说明

□适用√不适用

5公司对重大会计差错更正原因及影响的分析说明

□适用√不适用

6与上年度财务报告相比,对财务报表合并范围发生变化的,公司应当作出具体说明。

√适用□不适用

■

注1:于2018年1月5日收购30%的少数股权并已完成工商变更登记手续,持股比例从70%变为100%。

注2:于2018年9月收购20%的少数股权,持股比例从80%变为100%。于2018年12月停止经营,并于2019年2月15日办理完工商注销登记手续。

注3:于2018年12月收购其100%股权,已于2019年3月办理完工商变更登记手续。因公司于2018年12月接管公司,并成为其实际控制人,因此将其纳入2018年度合并范围。