招商证券股份有限公司关于乐鑫信息科技(上海)股份有限公司

首次公开发行股票并在科创板上市战略投资者的专项核查报告

招商证券股份有限公司(以下简称“招商证券”、“保荐机构”、“主承销商”)作为乐鑫信息科技(上海)股份有限公司(以下简称“发行人”)首次公开发行股票并在科创板上市(以下简称“本次发行”)的主承销商,就保荐机构跟投子公司招商证券投资有限公司(以下简称“招商投资”),以及发行人的高级管理人员和核心员工参与本次战略配售设立的招商资管乐鑫员工参与科创板战略配售集合资产管理计划(以下简称“乐鑫员工资管计划”)参与发行人本次发行的战略配售进行核查,在充分核查的基础上,出具本专项核查报告。

本主承销商依据《中华人民共和国证券法(中华人民共和国主席令第14号)》、《证券发行与承销管理办法(中国证券监督管理委员会令第144号)》、《科创板首次公开发行股票承销业务规范(中证协发[2019]148号)》、《上海证券交易所科创板股票发行与承销实施办法(上证发[2019]21号)》(以下简称“《实施办法》”)、《上海证券交易所科创板股票发行与承销业务指引(上证发[2019]46号)》(以下简称“《业务指引》”)及其他法律、法规和规范性文件的规定,出具本专项核查报告。

一、战略投资者基本情况

本次发行的战略配售由保荐机构跟投子公司招商投资,以及发行人的高级管理人员和核心员工参与本次战略配售设立的乐鑫员工资管计划组成。

(一)招商投资基本情况

1、主体信息

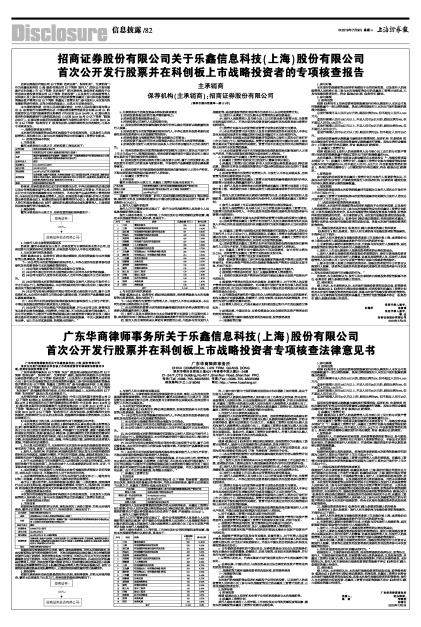

截至本核查报告出具之日,招商投资工商信息如下:

■

经核查,招商投资系依法成立的有限责任公司,不存在根据相关法律法规以及公司章程规定须予以终止的情形,其经营资金均系自有资金,不存在以非公开方式向投资者募集资金设立的情形,不存在资产由基金管理人管理的情形,亦未担任任何私募基金管理人。因此,招商投资不属于根据《中华人民共和国证券投资基金法》、《私募投资基金监督管理暂行办法》、《私募投资基金管理人登记和基金备案办法(试行)》规范的私募投资基金或私募管理人,无需按照相关规定履行登记备案程序。

2、股权结构

截至本核查报告出具之日,招商投资的股权结构图如下:

■

3、与发行人和主承销商关联关系

经核查,截至本核查报告出具日,招商投资为主承销商的全资子公司,招商投资与主承销商存在关联关系,招商投资与发行人不存在关联关系。

4、与本次发行相关承诺函

根据《实施办法》、《业务指引》等法律法规规定,招商投资就参与本次战略配售出具承诺函,具体内容如下:

“(一)本公司为本次配售股票的实际持有人,不存在受其他投资者委托或委托其他投资者参与本次战略配售的情形。

(二)本公司参与战略配售所用资金来源为自有资金。

(三)本公司不通过任何形式在限售期内转让所持有本次配售的股票。

(四)本公司与发行人或其他利益关系人之间不存在输送不正当利益的行为。

(五)本公司获得本次配售的股票持有期限为自发行人首次公开发行并上市之日起24个月。限售期届满后,本公司的减持适用中国证监会和上海证券交易所关于股份减持的有关规定。

(六)本公司为招商证券股份有限公司的全资另类投资子公司,属于自营投资机构。本公司完全使用自有资金参与新股申购,不涉使用产品募集资金或私募备案等事宜。

(七)本公司不利用获配股份取得的股东地位影响发行人正常生产经营,不得在获配股份限售期内谋求发行人控制权。

(八)本公司开立专用证券账户存放获配股票,并与本公司自营、资管等其他业务的证券有效隔离、分别管理、分别记账,不与其他业务进行混合操作。上述专用证券账户只能用于在限售期届满后卖出或者按照中国证监会及上海证券交易所有关规定向证券金融公司借出和收回获配股票,不买入股票或者其他证券。因上市公司实施配股、转增股本的除外。”

5、主承销商关于招商投资基本情况的核查意见

(1)招商投资具备良好的市场声誉和影响力;

(2)招商投资具备较强资金实力;

(3)招商投资认可发行人长期投资价值;

(4)招商投资同意按照最终确定的发行价格认购公司承诺认购数量的发行人股票;

(5)招商投资为本次配售股票的实际持有人,不存在受其他投资者委托或委托其他投资者参与本次战略配售的情形;

(6)招商投资参与战略配售所用资金来源为自有资金;

(7)招商投资不通过任何形式在限售期内转让所持有本次配售的股票;

(8)招商投资与发行人或其他利益关系人之间不存在输送不正当利益的行为;

(9)招商投资获得本次配售的股票持有期限为自发行人首次公开发行并上市之日起24个月。限售期届满后,招商投资的减持适用中国证监会和上海证券交易所关于股份减持的有关规定;

(10)招商投资为招商证券的全资另类投资子公司,属于自营投资机构。招商投资完全使用自有资金参与新股申购,不涉使用产品募集资金或私募备案等事宜;

(11)招商投资不利用获配股份取得的股东地位影响发行人正常生产经营,不得在获配股份限售期内谋求发行人控制权。

(二)乐鑫员工资管计划

1、主体信息

截至本核查报告出具之日,乐鑫员工资管计划基本信息如下:

■

乐鑫员工资管计划已根据《中华人民共和国证券投资基金法》等法律法规、规范性文件及自律规则的要求在中国证券投资基金业协会进行了备案(产品编码:SGR627)。

2、发行人已履行的程序

发行人已召开董事会审议通过了《关于向公司高级管理人员及核心人员实施战略配售的议案》。

发行人综合考虑员工入司年限、工作岗位及对公司的贡献程度等因素,确定本次战略配售意向认购名单,具体如下:

■

3、与本次发行相关承诺函

根据《实施办法》、《业务指引》等法律法规规定,招商资管就参与本次战略配售出具承诺函,具体内容如下:

“(一)本公司除作为资管计划管理人外,与发行人不存在关联关系,本公司为招商证券的相关子公司。

(二)本公司管理的资管计划同意按照最终确定的发行价格认购资管计划承诺认购数量的发行人股票。

(三)发行人及其主承销商未向本公司或资管计划承诺上市后股价将上涨,或者股价如未上涨将由发行人购回股票或者给予任何形式的经济补偿。

(四)发行人的主承销商未以承诺对承销费用分成、介绍参与其他发行人战略配售、返还新股配售经纪佣金等作为条件引入本公司或资管计划。

(五)发行人未承诺上市后认购本公司管理的证券投资基金。

(六)发行人高级管理人员与核心员工以自有资金参与资管计划,为资管计划的实际持有人,不存在受其他投资者委托或委托其他投资者参与资管计划的情形。

(七)资管计划参与本次配售符合资管计划资金的投资方向要求。

(八)本公司或资管计划与发行人及其主承销商或其他利益关系人不存在其他直接或间接进行利益输送的行为或其他输送不正当利益的行为。

(九)资管计划获得本次配售的股票持有期限为自发行人首次公开发行并上市之日起12个月。限售期届满后,资管计划的减持适用中国证监会和上海证券交易所关于股份减持的有关规定。资管计划不会通过任何形式在限售期内转让所持有本次配售的股票。

(十)本公司或资管计划不利用获配股份取得的股东地位影响发行人正常生产经营,不得在获配股份限售期内谋求发行人控制权。”

4、主承销商关于乐鑫员工资管计划基本情况的核查意见

(1)乐鑫员工资管计划的设立已经发行人董事会审议通过;

(2)乐鑫员工资管计划已根据《中华人民共和国证券投资基金法》等法律法规、规范性文件及自律规则的要求在中国证券投资基金业协会进行了备案(产品编码:SGR627);

(3)招商资管除作为资管计划管理人外,与发行人不存在关联关系,招商资管为招商证券的相关子公司;

(4)招商资管管理的乐鑫员工资管计划同意按照最终确定的发行价格认购资管计划承诺认购数量的发行人股票;

(5)发行人及其主承销商未向招商资管或乐鑫员工资管计划承诺上市后股价将上涨,或者股价如未上涨将由发行人购回股票或者给予任何形式的经济补偿;

(6)发行人的主承销商未以承诺对承销费用分成、介绍参与其他发行人战略配售、返还新股配售经纪佣金等作为条件引入招商资管或乐鑫员工资管计划;

(7)发行人未承诺上市后认购招商资管管理的证券投资基金;

(8)发行人高级管理人员与核心员工以自有资金参与乐鑫员工资管计划,为资管计划的实际持有人,不存在受其他投资者委托或委托其他投资者参与资管计划的情形;

(9)乐鑫员工资管计划参与本次配售符合资管计划资金的投资方向要求;

(10)招商资管或乐鑫员工资管计划与发行人及其主承销商或其他利益关系人不存在其他直接或间接进行利益输送的行为或其他输送不正当利益的行为;

(11)乐鑫员工资管计划获得本次配售的股票持有期限为自发行人首次公开发行并上市之日起12个月。限售期届满后,乐鑫员工资管计划的减持适用中国证监会和上海证券交易所关于股份减持的有关规定。乐鑫员工资管计划不会通过任何形式在限售期内转让所持有本次配售的股票;

(12)招商资管或乐鑫员工资管计划不利用获配股份取得的股东地位影响发行人正常生产经营,不得在获配股份限售期内谋求发行人控制权。

(13)乐鑫员工资管计划中董监高为王珏及邵静博,合计持有比例为20.21%。招商资管为乐鑫员工资管计划的实际支配主体。

5、关于乐鑫员工资管计划支配主体的说明

根据《招商资管乐鑫员工参与科创板战略配售集合资产管理计划资产管理合同》,招商证券资产管理公司为战略配售集合资产管理计划实际支配主体,有如下权利:

(1)按照资产管理合同约定,独立管理和运用本集合计划财产;

(2)按照资产管理合同约定,及时、足额获得管理人管理费用;

(3)按照有关规定和资产管理合同约定行使因本集合计划财产投资所产生的权利;

(4)根据资产管理合同及其他有关规定,监督托管人,对于托管人违反资产管理合同或有关法律法规规定、对本集合计划财产及其他当事人的利益造成重大损失的,应当及时采取措施制止,并报告中国证监会相关派出机构及证券投资基金业协会;

(5)自行提供或者委托经中国证监会、证券投资基金业协会认定的服务机构为本集合计划提供募集、份额登记、估值与核算、信息技术系统等服务,并对其行为进行必要的监督和检查;

(6)以管理人的名义,代表本集合计划行使投资过程中产生的权属登记等权利;

(7)法律法规、中国证监会、证券投资基金业协会规定的及资产管理合同约定的其他权利。

二、战略配售方案和战略投资者的选取标准、配售资格核查

(一)战略配售方案

1、参与对象

本次发行的战略配售由保荐机构跟投子公司招商投资,以及发行人的高级管理人员和核心员工参与本次战略配售设立的乐鑫员工资管计划组成,无其他战略投资者安排。符合《实施办法》和《业务指引》要求。

2、参与规模

(1)招商投资

根据《业务指引》,招商投资将按照股票发行价格认购发行人本次公开发行股票数量中一定比例的股票,具体比例根据发行人本次公开发行股票的规模分档确定:

①发行规模不足人民币10亿元的,跟投比例为5%,但不超过人民币4,000万元;

②发行规模人民币10亿元以上、不足人民币20亿元的,跟投比例为4%,但不超过人民币6,000万元;

③发行规模人民币20亿元以上、不足人民币50亿元的,跟投比例为3%,但不超过人民币1亿元;

④发行规模人民币50亿元以上的,跟投比例为2%,但不超过人民币10亿元。

因招商投资最终认购数量与最终发行规模相关,保荐机构(主承销商)有权在确定发行价格后对招商投资最终认购数量进行调整。具体比例和金额将在T-2日确定发行价格后确定,符合《实施办法》的规定。

(2)乐鑫员工资管计划

根据《实施办法》,发行人的高级管理人员与核心员工设立的专项资产管理计划获配的股票数量不得超过首次公开发行股票数量的10%。

本次乐鑫员工资管计划具体认购金额详见本核查报告“一、战略投资者基本情况”之“(二)乐鑫员工资管计划”。乐鑫员工资管计划参与战略配售拟初始认购本次发行数量的10%,但不超过人民币5,262万元(不含新股配售经纪佣金)。具体比例和金额将在T-2日确定发行价格后确定,符合《实施办法》的规定。

3、配售条件

参与跟投的招商投资及乐鑫员工资管计划已与发行人签署配售协议,不参加本次发行初步询价,并承诺按照发行人和保荐机构(主承销商)确定的发行价格认购其承诺认购的股票数量。

4、锁定期限

招商投资承诺获得本次配售的股票持有期限为自发行人首次公开发行并上市之日起24个月。

乐鑫员工资管计划承诺获得本次配售的股票持有期限为自发行人首次公开发行并上市之日起12个月。

(二)选取标准和配售资格核查意见

经核查,本次发行的战略配售由保荐机构跟投子公司招商投资,以及发行人的高级管理人员和核心员工参与本次战略配售设立的乐鑫员工资管计划组成,无其他战略投资者安排,且本次战略配售对战略投资者参与规模、配售条件和锁定期限进行约定。本主承销商认为,本次发行战略投资者的选取标准、配售资格符合《实施办法》、《业务指引》等法律法规规定;招商投资和乐鑫员工资管计划符合本次发行战略投资者的选取标准,具备本次发行战略投资者的配售资格。

三、战略投资者是否存在《业务指引》第九条规定的禁止情形核查

《业务指引》第九条规定:“发行人和主承销商向战略投资者配售股票的,不得存在以下情形:

1、发行人和主承销商向战略投资者承诺上市后股价将上涨,或者股价如未上涨将由发行人购回股票或者给予任何形式的经济补偿;

2、主承销商以承诺对承销费用分成、介绍参与其他发行人战略配售、返还新股配售经纪佣金等作为条件引入战略投资者;

3、发行人上市后认购发行人战略投资者管理的证券投资基金;

4、发行人承诺在战略投资者获配股份的限售期内,委任与该战略投资者存在关联关系的人员担任发行人的董事、监事及高级管理人员,但发行人的高级管理人员与核心员工设立专项资产管理计划参与战略配售的除外;

5、除本指引第八条第三项规定的情形外,战略投资者使用非自有资金认购发行人股票,或者存在接受其他投资者委托或委托其他投资者参与本次战略配售的情形;

6、其他直接或间接进行利益输送的行为。”

经核查,本主承销商认为,发行人和主承销商向战略投资者配售股票不存在《业务指引》第九条规定的禁止性情形。

四、结论意见

综上所述,本主承销商认为,本次发行战略投资者的选取标准、配售资格符合《实施办法》、《业务指引》等法律法规规定;招商投资和乐鑫员工资管计划符合本次发行战略投资者的选取标准,具备本次发行战略投资者的配售资格;发行人与主承销商向招商投资和乐鑫员工资管计划配售股票不存在《业务指引》第九条规定的禁止性情形。

保荐代表人签字:

许德学 张寅博

法定代表人签字:

霍 达

招商证券股份有限公司

2019年7月2日

保荐机构(主承销商):招商证券股份有限公司

(深圳市福田区福华一路111号)

主承销商