福建龙溪轴承(集团)股份有限公司关于委托理财的进展公告

证券代码:600592 证券简称:龙溪股份 编号:2019-030

福建龙溪轴承(集团)股份有限公司关于委托理财的进展公告

本公司及董事会全体成员保证公告内容的真实、准确和完整,对公告的虚假记载、误导性陈述或重大遗漏负连带责任。

重要内容提示:

● 委托理财受托方:中国银行股份有限公司(以下简称“中国银行”)、中信银行股份有限公司(以下简称“中信银行”)、厦门国际银行股份有限公司(以下简称“厦门国际银行”)。

● 本次委托理财金额:委托中国银行理财5,200万元(其中龙轴本部3,000万元,龙冠公司2,200万元),委托中信银行理财6,000万元,委托厦门国际银行理财18,000万元。

● 委托理财产品名称:人民币挂钩型结构性存款产品、共赢利率结构31208期人民币结构性存款产品、结构性存款产品(挂钩SHIBOR B款)JGXCKB201903845期、结构性存款产品(挂钩SHIBOR B款)JGXCKB201904110期。

● 委托理财期限:中国银行委托理财产品期限分别为:2019年12月25日-2020年1月2日共8天、2019年12月30 日-2020年1月13日共14天;中信银行委托理财产品期限为:2019年12月27日-2020年3月27日共91天,厦门国际银行银行产品期限分别为2019年11月11日-2020年3月31日共141天、2019年10月22日-2020年1月21日共91天。

● 履行的审议程序:公司2017年年度股东大会审议通过《关于使用自有资金投资理财产品的议案》;公司七届十次董事会审议通过了《关于使用自有资金投资理财产品的议案》,具体详见公司2018年5月25日、2019年2月27日刊登在上海证券交易所网站及上海证券报《龙溪股份2017年年度股东大会决议公告》(2018-015)、《龙溪股份关于拟使用自有资金投资理财产品的公告》(2019-005)。

一、本次委托理财概况

(一)委托理财目的

为提高资金使用效率,公司在确保不影响生产经营资金需求的前提下,使用自有资金购买安全性高、流动性好、本金安全的理财产品。

(二)资金来源

本次委托理财的资金来源为公司闲置自有资金。

(三)委托理财产品的基本情况

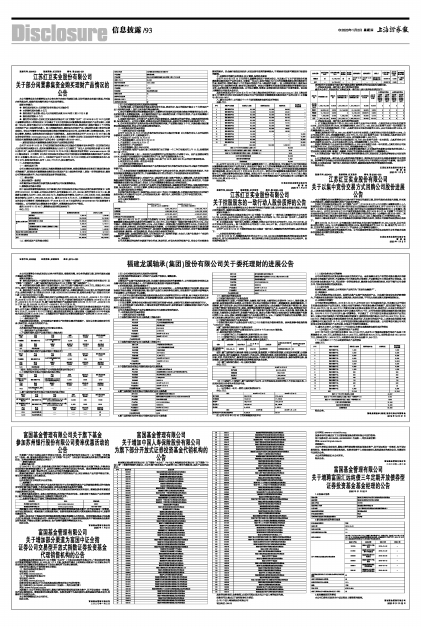

1、中国银行委托理财产品基本情况(龙轴本部)

■

2、中国银行委托理财产品基本情况(龙冠公司)

■

(备注:龙冠公司系公司控股子公司福建龙冠贸易有限公司)

3、中信银行股份有限公司委托理财基本情况

■

4、厦门国际银行股份有限公司委托理财基本情况

■

(四)公司对委托理财相关风险的内部控制

公司将风险控制放在首位,对理财产品投资严格把关,谨慎投资。

1.投资风险

尽管理财产品属于低风险投资品种,但金融市场受宏观经济的影响较大,公司将根据经济形势以及金融市场的变化适时适量介入,但不排除该项投资受到市场波动的影响。

2.针对投资风险,拟采取措施如下;

(1)公司将及时分析和跟踪理财产品投向、项目进展情况,一旦发现或判断有不利因素,将及时采取相应的保全措施,控制投资风险;若出现产品发行主体财务状况恶化、所投资的产品面临亏损等重大不利因素时,公司将及时予以披露;

(2)公司审计部负责对低风险投资理财资金使用与保管情况的审计与监督,每个季度末应对所有理财产品投资项目进行全面检查,并根据谨慎性原则,合理的预计各项投资可能发生的收益和损失,并向审计委员会报告;

(3)独立董事、监事会有权对资金使用情况进行监督与检查,必要时可以聘请专业机构进行审计。

(4)公司将依据中国证监会、上海证券交易所的相关规定,在定期报告中披露报告期内理财产品的购买以及损益情况。

公司本次购买的理财产品符合董事会和公司内部资金管理的要求。

二、本次委托理财的具体情况

(一)委托理财合同主要条款

1.中国银行委托理财合同主要条款(龙轴本部)

■

2.中国银行委托理财合同主要条款(龙冠公司)

■

3.中信银行股份有限公司委托理财合同主要条款

■

4.厦门国际银行股份有限公司委托理财合同主要条款

■

5.厦门国际银行股份有限公司委托理财合同主要条款

■

(二)委托理财的资金投向

1.中国银行委托理财产品资金投向

投资对象包括:国债、中央银行票据、金融债;银行存款、大额可转让定期存单(NCD)、债券回购、同业拆借;高信用级别的企业债券、公司债券(含证券公司短期公司债券)、短期融资券、超短期融资券、中期票据、资产支持证券、非公开定向债务融资工具;投资范围为上述金融资产的券商资产管理计划、基金公司资产管理计划和信托计划;期权、掉期等结构简单的金融衍生产品;以及法律、法规、监管规定允许范围内的其他低风险高流动性的金融资产。其中债券资产投资比例为0-90%;同业拆借、债券回购、银行存款、大额可转让定期存单、券商资产管理计划、基金公司资产管理计划和信托计划等金融资产投资比例为10%-90%;期权、掉期等金融衍生产品投资比例为0-10%。中国银行可根据自行商业判断,独立对上述投资比例进行向上或向下浮动不超过十个百分点的调整。

2.中信银行委托理财产品资金投向

中信银行委托理财产品资金投向与美元三个月伦敦同业拆借利率挂钩,具体数据参考路透终端“LIBORO1”页面。

3.厦门国际银行委托理财产品资金投向

厦门国际银行委托理财产品资金投向与人民币6个月SHIBOR值挂钩。

三、委托理财受托方的情况

(一)中国银行为已上市金融机构,股票代码为:601988

(二)中信银行为已上市金融机构,股票代码为:601998

(三)厦门国际银行为非上市金融机构,其基本信息如下:

■

说明:厦门国际银行主要业务:吸收公众存款;发放短期、中期和长期贷款;办理国内外结算;办理票据承兑与贴现;发行金融债券;代理发行、代理兑付、承销政府债券;买卖政府债券、金融债券;从事同业拆借;买卖、代理买卖外汇;提供信用证服务及担保;代理收付款项及代理保险业务;提供保管箱服务;基金销售;及经国务院银行业监督管理机构等批准的其他业务。

(四)厦门国际银行最近一年主要财务指标

单位:万元

■

(五)中国银行、中信银行、厦门国际银行与公司、公司控股股东及实际控制人不存在关联关系,上述理财受托方并非为本次交易专设。

四、对公司的影响

(一)公司最近一年又一期的主要财务情况如下:

单位:万元

■

注:公司2019年9月30日的财务数据未经审计

(二)理财业务对公司的影响

公司本次拟使用自有资金投资本金安全的理财产品,是在保障企业生产经营活动资金需求并兼顾资金安全的前提下进行的,不会影响公司日常资金的正常周转,不会影响公司主营业务的正常发展。使用自有资金投资理财产品,可以获得一定的投资收益,提高资金使用效率和效益,有利于提升公司业绩水平,为股东谋取较好的投资回报。

(三)会计处理

根据新金融工具准则,公司将理财产品列示为“交易性金融资产”。

五、风险提示

公司本次购买的保本收益型、结构性存款产品属于低风险型产品,但金融市场受宏观经济影响较大,不排除该项投资受到市场风险、政策风险、流动性风险、不可抗力风险因素从而影响预期收益。

六、决策程序的履行

公司理财事项决策程序。2018年5月25日,公司召开2017年年度股东大会,审议通过《关于使用自有资金投资理财产品的议案》,同意公司在不影响生产经营资金需求的前提下,使用总额不超过人民币20,000万元(含20,000万元)的暂时闲置自有资金投资安全性高、流动性好、本金安全的理财产品,上述资金使用期限不超过股东大会审议通过后的24个月,公司可在使用期限及额度范围内滚动投资。2019年2月27日公司召开七届十次董事会,审议通过了《关于使用自有资金投资理财产品的议案》,同意公司在不影响生产经营资金需求的前提下,新增使用总额不超过人民币30,000万元(含30,000万元)的暂时闲置自有资金投资安全性高、流动性好、本金安全的理财产品,上述资金使用期限不超过董事会审议通过后的16个月,公司可在使用期限及额度范围内滚动投资。公司监事会同意公司本次使用自有资金投资理财产品的议案,并发表了明确的同意意见。

七、截至本公告日,公司最近十二个月使用自有资金或募集资金委托理财的情况

(一)公司最近十二个月已到期的理财产品情况

公司(含子公司)合计使用自有资金190,371.50万元,共分为97笔滚动投资银行理财产品(其中含募集资金31,000万元,实际收回本金31,000万元,实际收益353.34万元),实际收回本金152,431.50万元,实际收益为1,369.29万元,未到期尚未收回本金金额37,940万元

(二)公司最近十二个月未到期的理财产品的情况

金额:万元

■

特此公告。

福建龙溪轴承(集团)股份有限公司董事会

2019年12月31日