|

有色金属行业:双重手段抵御价格波动

□东方证券 施卫平

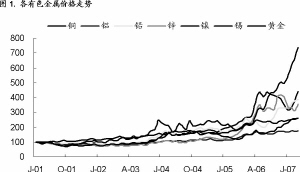

2006年,全球金属价格飙升,激发有色金属股大牛市。据统计,LME市场上各金属现货价格涨幅依次为:锌涨幅137.04%,铜涨幅82.72%,镍上涨64.50%,铝上涨35.37%,铅涨幅32.08%,锡涨幅18.93%,黄金上涨123%。与国际市场相应,国内生资市场价格也出现一定上涨,但由于人民币升值等因素,涨幅相对小于国际市场,各金属上涨幅度依次为:锌上涨99.89%,铜上涨77.51%,镍上涨51.84%,铅、铝涨幅分别为31.84%和21.33%;锡仅为3.62%。

业绩增长呈梯形排列

与金属价格走高相对应的是,国内有色金属行业上市公司盈利水平(以息税折旧摊销前利润EBITDA指标衡量)也出现大幅增长。增长的第一梯队为:锌行业平均EBITDA增幅193.79%、铜行业增幅96.88%、铝行业增幅81.82%。第二梯队为:镍行业增长50.22%、黄金业增长41.74%。锡行业2006年业绩同比下降,增幅为-15.87%。其他品种代表上市公司如稀土高科EBITDA增幅为143.73%、宝钛股份增幅84.81%、厦门钨业增幅42.50%、高新张铜增幅16.88%。

在金属价格走高的背景下,各行业公司表现各有千秋:一方面,从各公司所处的产业链位置看,处于行业最上游的拥有资源优势的企业,最大限度地分享到了金属价格上涨所带来的高额暴利。如江西铜业、稀土高科等;另一方面,下游加工型企业通过技术创新,提高产品技术含量,将金属价格上涨的不利因素成功转嫁至消费者。做得较为突出的有宝钛股份、厦门钨业等。

关注三类成长性公司

2006年以来,资产注入与技术创新成为保证未来增长的强势支持。一方面,政府提出未来将实行一矿一证、杜绝私采滥挖、小规模开采等措施,有利于矿产资源进一步向大型企业集中。从中、下游看,国家通过提高有色金属冶炼行业的准入条件来限制产能的扩大,只能是打击了行业内的中、小型企业,从而提高了龙头企业的市场份额;另一方面,作为纯粹的有色金属加工型企业,只有通过细分市场、提高产品技术含量、生产高附加值的产品,才能成功地将金属价格上涨的压力向下游客户转嫁。

2006年以来,有色金属行业上市公司正利用国内外有利的生产和政策环境,通过资本市场不断实施扩张,以加强矿山资源,扩大产能,提高产品技术含量等手段,为公司未来的增长打下坚实的基础。具有矿山资产注入型、产能扩大型、技术创新型等三种特征的上市公司成长性更为看好。而在未来两年,从公司盈利的角度看,具有矿产资源注入预期的公司,如云南铜业、山东黄金、中金黄金等;成本下降产能扩张的公司,主要是铝行业公司,如焦作万方、包头铝业等;高技术含量、逐步进入市场的公司,如高新张铜等,都值得看好。