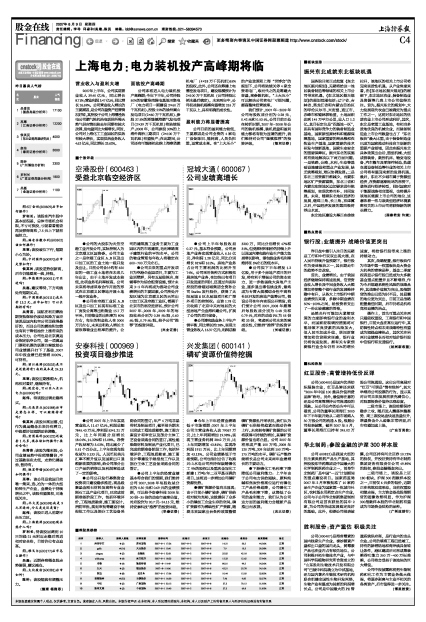

冠城大通(600067)

公司业绩高增长

2007年08月09日 来源:上海证券报 作者:

|

●公司漆包线业务上半年产销平衡,同比增长约28%,实现主营业务收入16.37亿元,利润总额3200万,同比分别增长47%和31%。但受原材料铜价的持续上升以及国内漆包线行业生产能力急剧增长影响,漆包线业务毛利率维持在5%左右的低水平。

●公司拟下半年增发1.2亿股,用于多个房地产项目的开发,将有利于增强公司的资本实力,进一步做强做大房地产主业,逐步退出漆包线业务,最终成为专营大规模综合性中高档社区开发的房地产蓝筹公司。假设公司在年内实现公开增发,我们预计公司2007、2008年摊薄后每股收益分别为0.48元和0.79元,对应的动态PE为55倍和33倍,考虑到公司未来的高成长性,仍维持“推荐”的投资评级。(长城证券)