|

直接面向市场发行的特别国债发行收益率本周一终于水落石出。经过公开招标,15年期特别国债的中标利率落在4.68%的水平上,这一结果让大部分投资者都深感失望。在央行连续的“组合拳”加之紧锣密鼓的大盘股发行重压之下,上周末10年期国债的二级市场收益率已经攀升到4.45%以上的位置。大部分投资者都预计,如此大规模的特别国债发行可能会把10年国债的收益率推高到4.60%-4.70%的高度,相应的15年国债的收益率水平应该更高。4.68%的结果显然低于投资者的普遍预期。

同时,参与投标的资金并没有显示出对长期品种的回避。首轮招标结束之后,还有部分投资者参与追加发行,使得总发行量达到了319.7亿元。

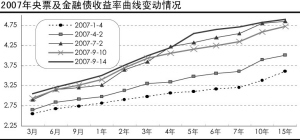

二级市场的冷淡和一级市场的追捧形成了鲜明的反差。我们相信,这其中掩盖的是今年以来持续看空的配置性资金需求的建仓需求。今年以来,随着央行公开市场操作力度的不断加大、CPI同比增幅的快速上扬,特别是下半年加息步伐的迅速加快,债券市场的收益率有了很大幅度的上扬。特别是上周在北京银行和建设银行IPO的压力下,收益率曲线在一周之内向上快速大幅跳升,5年以上长债的升幅高达40个BP左右。

截至昨日,收益率曲线已经较年初有了明显的陡峭化。特别是10年国债,已经较年初上扬了近150个BP。虽然银行间市场已经有了做空的工具和产品,但是由于现券市场的流动性不支持,加之不少金融机构的会计部门无法配合,使得不少投资者从年初到现在只能采取降低久期或者空仓等待被动策略,以避免损失。

对于长期品种的配置性投资者来说,面对一个相对已经陡峭化的收益率曲线和最后一个季度的时间,开始逐步建仓应该是可以理解的一个举措。从此次中标的机构排名来看,全国社保基金中得33.5亿元,仅次于农业银行和银河证券,似乎可以看到配置基金坚决建仓的一些端倪。本周五还有一次300亿元十年期特别国债的招标发行,如果按照这个思路拓展开去,此次十年期国债的发行收益率也不能期待太高。