债券简称:包钢转股 证券代码:190010

内蒙古包钢钢联股份有限公司关于向包头钢铁(集团)有限责任公司发行股份购买资产情况报告暨股份变动公告

本公司及董事会全体成员保证信息披露的内容真实、准确、完整,没有虚假记载、误导性陈述或重大遗漏。

根据《中华人民共和国公司法》、《中华人民共和国证券法》、《上海证券交易所股票上市规则》等相关法律、法规和规章的规定,现将本公司发行股份购买资产的实施情况和股份变动情况及上市有关事宜公告如下:

一、本次发行概况

1、本次发行的内部决策程序及批准情况

2006年9月18日,内蒙古自治区人民政府国有资产监督管理委员会下发《关于对包钢钢铁主业重组整体上市的批复》(内国资企改字[2006]179号),同意包头钢铁(集团)有限责任公司(以下简称“包钢集团”)对钢铁主业进行重组整体上市。

2006年10月31日,本公司与包钢集团签署了《内蒙古包钢钢联股份有限公司和包头钢铁(集团)有限责任公司资产购买协议》(以下简称“购买协议”),《购买协议》业经公司第二届董事会第二十四次会议审议通过,关联董事回避表决。

2006年10月30日,包钢集团股东会审议通过了本次整体上市方案。

2006年11月17日,本公司召开2006年第一次临时股东大会,审议通过了《关于内蒙古包钢钢联股份有限公司发行股份购买资产的总体方案》,关联股东回避表决。

2007年8月7日,中国证监会以证监公司字[2007]122号文《关于核准内蒙古包钢钢联股份有限公司向包头钢铁(集团)有限责任公司发行股份购买资产的批复》,核准了包钢股份向包钢集团发行30.32亿股人民币普通股购买相关资产。同日,中国证监会以证监公司字[2007]123号文《关于核准豁免包头钢铁(集团)有限责任公司要约收购内蒙古包钢钢联股份有限公司股份义务的批复》,豁免包钢集团因认购包钢股份发行的新股而增持30.32亿股,合计持有包钢股份61.20%的股份而应履行的要约收购义务。

2、本次发行情况

(1)发行股票种类、面值和数量

股票种类:人民币普通股(A)股

股票面值:1.00元/股

发行股数:303,200万股

(2)发行价格及定价依据

本次发行股票价格为每股2.30元,高于本公司第二届董事会第二十四次会议召开前二十个交易日均价的均价。

本次发行价格经公司2006年第一次临时股东大会表决通过,包钢集团在股东大会审议本议案时回避了表决。

(3)对价支付方式

包钢股份向包钢集团发行303,200万股人民币普通股股份,作为购买包钢集团的钢铁主业资产的支付对价。上述股份按照本次发行价格计算,共计69.736亿元。

(4)保荐机构

公司聘请中信证券股份有限公司为本次发行股份购买资产的保荐机构暨独立财务顾问。

3、资产过户、验资及股份登记情况

2007年8月20日,本公司与包钢集团已完成目标资产的交割。2007年9月3日,北京立信会计师事务所有限公司已就本次发行股份购买资产出具了验资报告(京信验字[2007]013号),截至2007年8月31日止,包钢股份变更后的注册资本人民币6,423,260,838.00元,累计股本6,423,260,838.00元。

公司董事会根据上述核准文件要求和公司股东大会的授权办理了本次发行相关事宜。2007年9月18日,公司在中国证券登记结算有限责任公司上海分公司完成本次发行新增股份的登记及股份限售工作。

有关本次发行股份购买资产的详细情况,可以查阅2007年8月9日在《上海证券报》上公告的《内蒙古包钢钢联股份有限公司发行股份购买资产暨关联交易报告书》,上述报告书及《关于内蒙古包钢钢联股份有限公司发行股份购买资产暨关联交易之独立财务顾问报告》亦可在上海证券交易所网站(www.sse.com.cn)查阅。

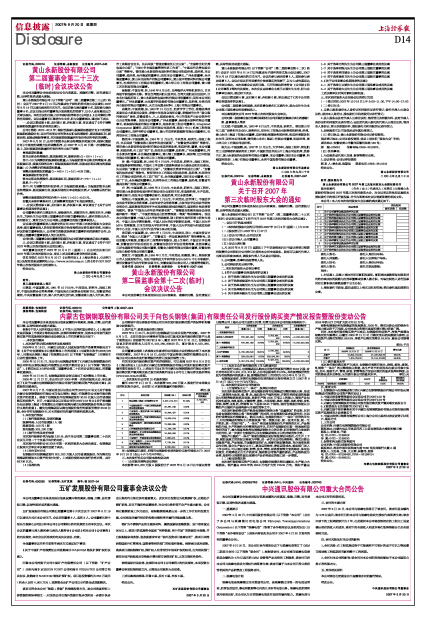

二、本次发行后公司前10名股东情况

截至2007年9月18日,本次新增303,200万股A股发行并未导致公司控制权发生变化。公司前10名股东数量和持股情况:

单位:股

注:包钢集团已承诺,所拥有包钢股份权益的股份自发行结束之日(2007年9月18日)起三十六个月内不转让。

三、本次发行前后公司股本结构变动表

(一)公司股本结构变动情况

本次新增303,200万股A股股份已于2007年9月18日在中国证券登记结算公司上海分公司完成登记托管,托管完成后本公司的股本结构如下:

(二)本次非公开发行股份的上市与流通时间

本次发行完成后,包钢集团因认购本公司发行的新股而增持30.32亿股,合计持有本公司3,931,012,313股,占公司总股本的61.20%。本次新增股份的性质为有限售条件的流通A股,新增股份预计上市时间为2010年9月18日。

包钢集团承诺,所拥有包钢股份权益的股份自发行结束之日(2007年9月18日)起三十六个月内不转让。

四、本次股份变动对公司的影响

(一)打造钢铁主业“一体化”,发挥协同效应

本次发行股份购买资产,使包钢股份拥有包钢集团完整的钢铁业务,形成一、二炼钢两大体系,板、管、轨、线四条生产线的格局,并拥有相关配套的能源动力和销售物流系统及设施,具备年产钢1000万吨以上的能力,钢铁产品包括冷轧板卷、热轧板卷、无缝钢管、重轨、大型型钢、棒材、钢筋、热轧带钢、冷轧带钢、焊管、初轧坯、特钢等55个品种6540个规格,届时包钢股份将能以完整的产业链和产品结构参与市场的竞争之中。

本次发行股份购买资产既是包钢股份钢铁业务“总量增加”的过程,同时也是包钢股份钢铁业务“结构调整”的过程,对包钢股份谋求实质性的、长远的价值增值具有战略意义。购买完成后,包钢股份将在“一体化”经营的平台上,对包钢集团的钢铁主业资源实施“统一资源分配、统一技术开发、统一生产组织、统一市场开拓”。“一体化”将加速包钢股份生产流程的优化,产品结构的升级,生产的集约化和管理的扁平化,有利于包钢股份在新一轮发展和竞争的环境下,最大限度地发挥包钢集团钢铁主业的优势,抓住钢铁行业发展的大好时机,进一步提升包钢股份以及包钢集团钢铁主业的持续竞争优势。

钢铁产业链的“一体化”将使包钢股份更好地发挥协同效应,在生产上下游、辅助设施之间的配比将更为平衡,进一步优化公司治理结构。购买后新公司随着产能、产品领域、市场覆盖面的扩大,能够有效配置资源,充分发挥系统运作优势,强化生产线专业分工,提高运营效率,降低运营成本。辅助部门进入上市公司后,可以通过采购、销售、技术、管理、财务资源等方面的综合,体现协同效应,有效降低企业生产的成本,随着新公司钢产量的提高,产品结构更为合理,抵御行业周期性波动及钢材产品价格波动的能力进一步增强。

(二)彰显规模优势

本次发行股份购买资产完成后,包钢股份规模优势迅速彰显,生产能力大幅提高。钢产量由2006年的290.6万吨扩大到748.45万吨,钢材产量由2006年的527万吨扩大到637.52万吨。

根据包钢股份和包钢集团的发展规划,2008年,购买后新公司的综合生产能力将达到千万吨级,公司未来业务增长速度和增长潜力前景广阔。

同时,本次发行股份购买资产完成后,包钢股份的总资产、净资产规模均较购买前大幅增长,以截至2006年12月31日购买前后相关数据为参照,公司总资产比购买前增长96.53%,净资产比购买前增长55.30%,彰显公司规模优势。

单位:千元

(三)提升盈利水平

本次发行股份购买资产完成后,包钢股份将拥有焦化、烧结、炼铁、炼钢、轧钢等“一体化”的完整钢铁业务链,各生产环节的利润均在新公司集中体现。此外,随着生产、管理、研发、销售等各方面协同效应的逐步发挥和释放,公司的综合成本会降低,从而提升新公司的盈利水平。单位:元

五、备查文件

1、包钢股份与包钢集团签订的《内蒙古包钢钢联股份有限公司和包头钢铁(集团)有限责任公司资产购买协议》

2、中国证券监督管理委员会证监公司字[2007]122号

3、中国证券监督管理委员会证监公司字[2007]123号

4、内蒙古包钢钢联股份有限公司发行股份购买资产暨关联交易报告书

5、《验资报告》(京信验字[2007]013号)

6、内蒙古建中律师事务所关于内蒙古包钢钢联股份有限公司发行股份购买资产实施情况之法律意见书

7、中国证券登记结算有限责任公司上海分公司出具的证券变更登记证明

六、联系方式

1、上市公司

公司名称:内蒙古包钢钢联股份有限公司

联系地址:内蒙古包头市昆区河西工业区包钢信息大楼东副楼三楼

联系人:郭景龙、于超

电 话:0472-2189528

传 真:0472-2189530

2、保荐机构及独立财务顾问

公司名称:中信证券股份有限公司

联系地址:深圳市福田区深南大道7088号招商银行大厦A层

联系人:王治鉴、兰福、王文辉、林嘉伟、贺添

电 话:0755-83199492、0755-83199414

传 真:0755-82485221

特此公告。

内蒙古包钢钢联股份有限公司董事会

2007年9月20日