|

⊙海通证券 吴一萍

谨慎缘于多方面原因

大盘自6000点高位下跌以来,除了急跌之外另外一个明显特征就是缩量,成交量一个台阶一个台阶地逐级萎缩,反映出人气的低迷。究其原因,第一是由于二级市场缺乏足够的赚钱效应使得人气遭受了抑制和打压,场外资金退缩甚至转战其他投资渠道。

第二是机构博弈过程中主动出击的意愿降低。基金三季报公布之后,统计数据显示基金持有了30%左右的流通筹码。但目前基金博弈进入一个比较困难的境地,一方面是基金在“二八”甚至“一九”现象面前没有能够跑出优秀的成绩来,进入9月份以来跑赢大盘的基金寥寥无几,基金也缺乏赚钱效应的足够动力;另一方面是对于10%、20%筹码的审美疲劳或者说高集中度持股,使得基金换手较为困难,中小投资者参与度的下降和新基金资金供应不上导致基金在这些个股上的腾挪已经有可能出现流动性困难。

第三仍然是由于对估值过高的困惑。毕竟在目前A股市场处于“估值高地”的状态下,理性的价值投资者仍然会去思考,特别是随着QDII的陆续出海,同时持有H股和A股的基金必然会去做这种估值的对比,也必然会捆住前期投资的狂热。

季报行情还未演绎完毕

地产、银行是近期大盘下跌当中表现优秀的板块,一方面是人民币近日屡创新高,另一方面是季报的优秀。权重指标股季报行情并未完全演绎结束,很多个股的优秀季报还没有完全消化,需要留给市场重新审识的时间。比较明确的白马——银行、保险得到了确认,但是还有其他蓝筹股的季报还没有得到认可,钢铁、汽车、机械、交通运输等板块的季报行情都没有完全结束,很可能形成各个板块轮动的格局。我们可以看到,地产板块在人民币升值加速的背景下近日表现突出,但是并非整体性的上扬,一线地产股表现的同时二线地产股就按兵不动,这也反映出市场整体谨慎的心态。但是,这种状态有可能会被打破,质地不错的二线地产股也将得到认可,很可能是在一线股休息的时候。这种格局也有望出现在各个蓝筹股的板块轮动之中。换句话说,“一九”之后会有一定程度的纠正,“二八”或者是“三七”格局有望出现,不过,并非所有的超跌股都会得到认可,而是被错杀但是业绩又有保证的绩优蓝筹股才有可能表现。

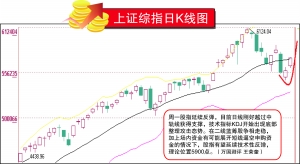

缩量攀升态势仍将延续

谨慎状态的维持不会很快被打破,最根本的因素还是估值的困惑。下半周,资金惯性推高的动力可能会在中石油冻结资金解冻后有所恢复。如果季报行情得到一定面积的拓展,赚钱效应有所恢复,“一九”的极端现象会有所缓解,人气有可能会得到一定程度的激活。但是总体上成交量也不会放大特别明显,市场将维持小心谨慎的攀升格局(如果成交量放大反而是危险的信号)。

尽管大盘反弹将延续,但市场总体的获利空间已经很有限,大盘中线的头部已经在逐步勾勒完成。尽管在反弹过程中“一九”现象可能缓解,但个股分化依然严重,很多个股反弹力度较小,而在权重蓝筹股反弹到位后的再次杀跌动力却不小,中小投资者依然会面临赚指数不赚钱的痛苦。