|

12月5日,中央经济工作会议明确,2008年中国将执行从紧的货币政策。央行随即决定自12月25日起提高存款准备金率1个百分点,达到14.5%。这是央行今年第10次上调存款准备金率,准备金率再次创下历史新高。

政府已向执行了多年的稳健或适度从紧的货币政策告别,中国进入了银根紧缩的时代。房地产行业50%以上的资金直接或间接来自银行,这一格局从未发生改变。此次提高存款准备金率对房地产行业存在间接影响,即通过货币乘数回收大量流动性,从而影响了房地产开发贷款和按揭贷款发放规模。

短期来看,从紧的货币政策无疑增加了房地产企业当前资金压力。预计银行会适当压缩房地产企业贷款,适当限制高档商品房的按揭贷款发放,同时制止利用假按揭套取银行资金,以各种手段规避第二套住房的高首付、高利率,以虚假的评估价格申请按揭贷款等行为。但即使在短期,这一紧张局面也不意味着行业资金链断裂。全社会贷款中,以房屋和土地作为抵押物的已经超过一半。考虑到香港、日本的前车之鉴,房价的下降引发的抵押物价值下降是政府所不乐见的。

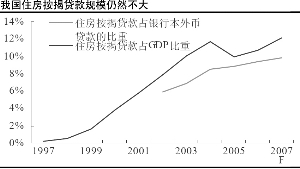

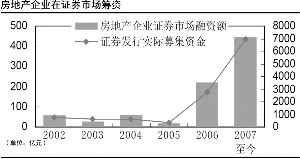

长期而言,行业的资金来源将经历结构性调整,地产企业资金链并无大碍。一方面,房地产企业将继续扩大资本市场、信托投资基金等直接融资的渠道;另一方面,房地产开发贷款和按揭贷款预计也将继续此消彼涨。住房按揭贷款是商业银行重要的优质资产,近年来不良率一直在1%至2%上下。从国际比较来看,香港当前住房按揭贷款相当于GDP的140%,占银行本外币贷款的20%。尽管我国住房按揭贷款规模一路上行,但目前占银行本外币贷款和GDP的比重仍然不高。只要投资者对银行的市场化改革方向充满信心,就没有理由对未来住房按揭贷款的发放过度悲观。

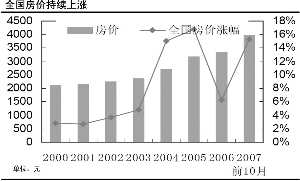

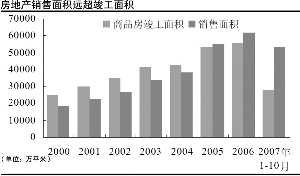

另外,决定行业基本面的因素仍然没有发生重大变化。长期来看,户均成套住宅不足一套,土地供应偏紧,人口红利,城市化等因素不可逆转;短期而言,2007年前10个月全国房地产销售面积几乎是竣工面积的2倍,实际利率为负,全国房价同比上涨15%。2008年,尽管行业资金偏紧,高位景气仍将继续。

从紧的货币政策,既反映了中央对投资过热、物价上涨过快的忧虑,又包含了“小幅快跑,缓慢升值”的汇率体制下,货币政策当局的无奈。人民币汇率小幅长期上升类似于向国内外资本发去了中国资产升值的邀请函,而房地产作为没有技术壁垒的投资品种更受青睐。外汇占款高增长使得央行的货币政策几乎丧失了独立性。货币政策可以抑制银行信贷的规模和投向,但并不能调控境内外资金以各种手段进入房地产行业或购买物业,分享中国资产升值的盛宴。

2008 年货币政策基调已经确定,预计深圳等今年房价上涨过快的地区,2008年房价上涨速度将有所下降。局部地区的调整不意味着行业景气的逆转。房地产行业将步入高房价、高地价、高负债、高门槛、高位景气的“五高格局”,维持行业“强于大市”的投资评级。这一格局下,优秀企业周转更快,规模扩张更加稳健,财务策略更为成熟,地域和产品布局更为分散,业绩增长也将更为可靠。

郭晨凯 制图