|

综合来看,无论是海外市场、经济周期、通胀水平还是货币政策、资金面以及机构行为,可以得出方向一致的结论:2009年债市处于空前的利好环境中,各基本面都支持明年债券利率产品的上涨行情,这确定了债券投资的策略基调。

目前各券种之间、各期限结构之间的利差已经处于2002年的历史最低点,历史经验行情已经基本演绎完成。鉴于利率品种之间趋同程度已经很高,2009年债市投资策略主要取决于对收益率走向的判断。

我们预计2009年债券收益率将会继续下行,但下降空间将不可能重演2008年下半年“大跃进”的状况,原因有三。

首先,收益率整体向下,但上半年会再积透支风险,可能明年下半年开始逐步显现。前期债券市场收益率在大幅透支降息、CPI下降等利好因素之后,已经被此次央行大幅降息108BP的兑现夯实,当前债券收益率水平与基准利率大体匹配。基于我们对2009年中国经济增速下滑到8.2%、通胀水平约1%,上半年甚至出现通缩、一年期定存利率降至2%左右等宏观面的预期,我们认为2009年债券市场仍有上涨行情。在时间分布上,预计上半年在包括进一步降息预期、通缩和经济下滑等利好因素支撑下,债市收益率仍然会继续下行,不排除仍然存在部分透支利好信息的状况,但如2008年9、10月快速走牛的市场走势出现的概率会小很多。而下半年受政策兑现的程度、CPI开始回升以及债券收益率触底反弹等偏空因素影响,透支风险则有可能显现。如果宏观面信息不能如期兑现,则会面临价格下调的可能性。

第二,相对价值彰显,但绝对投资价值较低,长债下行空间将小于中短债。根据投资时钟理论,经济萧条期债券和现金是较好的投资选择,其他投资品如股票、楼市等亏损的风险很高,资金便汇聚到债券领域;而一旦经济走向开始转向复苏,资本便会追逐止跌回升的其他投资品市场。因此,债券投资的相对吸引力日益彰显。

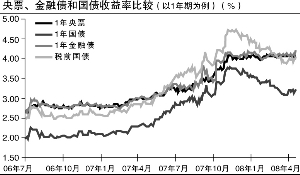

宏观经济的调整在短期内不会发生根本好转(从美国的历史经验看经济收缩期少则2年,长则5年左右;中国经济周期中收缩期为2-3年),中短期债券跨经济周期的可能性较小,到期再投资的风险较大,因此其相对投资价值优势会在其存续期内一直保持,中短债的下行空间将随利率等变化灵活下滑。而长期债券存续期跨一个乃至几个经济周期,其持有者不仅要考虑相对投资价值,绝对投资价值也是其重要的参考指标。截至目前,10年期国债即收益率已经2.7%左右徘徊,下探深度已经超越了2005年,正在逼近2002年的历史最低水平。对长期债券而言,3%以下的收益率对配置型机构的吸引力已经逐步降低,其绝对投资价值并不太大;其二,在各期限债券品种轮番上涨中,债券利差不断缩小,对长债风险抵补要求过低使得债券持有者面临很大的利率风险。以10年和5年的利差为例,即便在2002年均值也有52BP,而当前两者的利差一度在30BP左右。因此长债下行的空间不会太大。当然这不代表没有交易性机会,值得提示的是其流动性风险。

第三,2009年债券收益率下行的阻力主要来自资金成本下降的速度,这取决于央行降息的节奏、下调存款准备金率等调控措施的具体落实。比较2002年、2005年的债市发展宏观环境,我们认为2009年与2002年的宏观背景较为接近,预计长债收益率还有20BP左右的下行空间、而短债则可降低60BP左右。在投资策略上,上半年可主要配置5-10年期的金融债和国债,而下半年则可逐渐缩短久期,并开始降低金融债的配置比例。