|

中国平安的银行业拓展之路与并购紧密相连。从2003年与汇丰银行联合收购福建亚洲银行,到2006年收购深圳市商业银行,通过并购,中国平安的银行业务得到迅速发展。

根据日前中国平安公告,认购非公开发行股份和收购新桥所持全部股份后,中国平安持有深发展股份的比例将不超过30%,由中国平安及其关联方提名的董事不超过董事会人数的一半,中国平安将不会取得深发展的控股权。这似乎与中国平安一贯的收购策略不同,有人担心不取得控制权将无法贯彻中国平安的经营理念,但是如果仔细分析深发展实际情况就可以发现这样的安排其实更有利于双方未来的合作。

深发展和并购前的福建亚洲银行和深圳商业银行不同,目前已经在全国拥有众多网点,管理能力突出,资产质量优异。现有管理团队拥有丰富的管理经验,过去5年的巨大变化已经证明了现有管理团队的管理能力和创新能力。从股权结构来看,深发展股东同力协作、共谋发展已经成为深发展的特色之一。不拥有控制权,反而能够给深发展管理团队更大的空间。我们也完全可以期待,中国平安通过入股,将实现资源的战略共享,包括中国平安计划于今年全部完成的国际领先金融后援管理中心,包括进一步推行“以客户为导向,一个客户多种产品”的发展策略,更包括进一步加强银保业务合作,这一切都将提高深发展的盈利能力,而中国平安也将因此受益。

深发展在发展中小企业业务上有7年经验,拥有5,000多个中小企业客户和超1,000亿的授信余额。有人担心,若中国平安入股深发展并成为大股东,是否会改变目前深发展以中小客户为主的发展策略,使得深发展丧失已有特色,进而影响盈利能力。

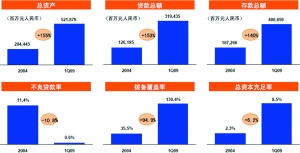

其实,重点发展中小客户正是中国平安目前银行业务的发展特色。中国平安在收购深圳商业银行后,根据原深商行自身特点和市场环境,在深商行原来定位的基础上确立了“中小企业和高科技企业的合作伙伴,广大市民和政府的理财帮手”的市场定位,使得平安银行近年来取得长足发展,在资产质量和业务增长方面都跻身行业前列。

实践表明,无论是大银行还是专业银行,关键是要根据市场情况、区域位置以及自身发展的情况合理定位。中国平安作为中国最具创造力的金融集团之一,深谙“量体裁衣”之道,平安银行的稳健发展已经证明了中国平安对于商业银行的定位和把握能力。