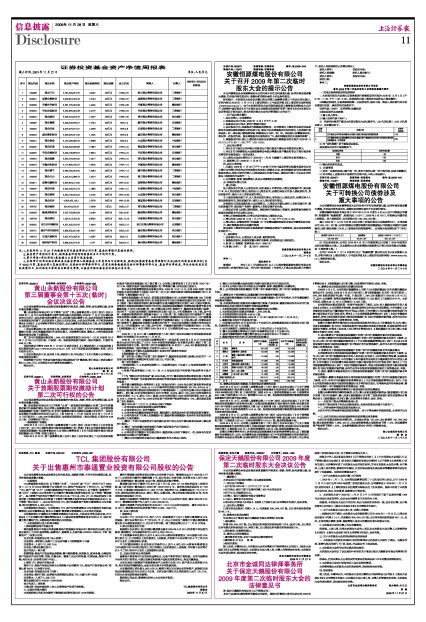

TCL集团股份有限公司

关于出售惠州市泰通置业投资有限公司股权的公告

本公司及董事会全体成员保证公告内容真实、准确和完整,不存在任何虚假记载、误导性陈述或者重大遗漏。

一、交易概述

TCL集团股份有限公司(以下简称“公司”、“本公司”或“甲方”)作为甲方于2009年11月19日与本公司控股子公司深圳TCL房地产有限公司(作为乙方,以下简称“TCL房产”或“乙方”)及深圳招商房地产有限公司(作为丙方,以下简称“招商房产”或“丙方”)就转让本公司全资子公司惠州市泰通置业投资有限公司(以下简称“泰通置业”,其主要资产为拥有位于惠州市江北中心区7号小区JBN-07-03地块的国有土地使用权)全部股权事宜共同签署了《惠州市泰通置业投资有限公司股权购买协议》(以下简称“转让协议”),由本公司分别向TCL房产和招商房产各转让泰通置业50%的股权,转让价款均为4,900,000元。

本次股权转让完成后,公司将通过TCL房产持有泰通置业50%的股权并有权向其董事会( 由五名董事组成) 提名三名董事,泰通置业将继续纳入本公司合并报表。

本次股权转让不需提交公司董事会或股东大会审议,不构成公司的关联交易,亦不构成《上市公司重大资产重组管理办法》(中国证券监督管理委员会令第53号)规定的重大资产重组行为,无需取得外部审批机关的批准。

二、本次股权转让各方的基本情况

1、深圳招商房地产有限公司

深圳招商房地产有限公司系招商局地产控股股份有限公司(深圳证券交易所、新加坡交易所上市公司,股票简称:招商地产、招商局B,交易代码:000024、200024,下称“招商地产”)全资子公司。

企业性质:有限责任公司(法人独资)

注册地址: 深圳南山区蛇口工业区兴华路6号南海意库3号楼

注册资本: 人民币10,600万元

企业法人营业执照注册号:

法定代表人: 林少斌

经营范围:房地产开发及商品房销售,集中装饰维修,租赁家具,家用电器,办理国外客户在国内产业的代管、代置、代售业务。维修工业区内的电器、空调设备;房屋中介代理;兴办实业(具体项目另行申报)。

2、深圳TCL房地产有限公司

深圳TCL房地产有限公司系本公司控股子公司惠州TCL房地产开发有限公司(控股比例 66.5%)之全资子公司。

企业性质:有限责任公司(内资)

注册地址:深圳市南山区深南大道南高新区南区TCL大厦B座十四层

注册资本: 人民币5,000万元

营业执照注册号:440301103442836

法定代表人: 郑传烈

主营业务:在合法取得的土地上从事房地产单项开发经营。

三、交易标的基本情况

本次股权转让的标的为惠州市泰通置业投资有限公司100%的股权。

惠州市泰通置业投资有限公司系本公司全资子公司。泰通置业成立于2008年4月25日,公司住所为惠州市鹅岭南路6号,法定代表人为李书彬,注册资本为人民币800万元,经营范围为:置业投资、实业开发、房屋租赁及物业管理。

泰通置业拥有位于惠州市江北中心区7号小区JBN-07-03地块的国有土地使用权,国土证号码为:惠府国用(2008)第13020100314号。该宗地用地总面积为37,759平方米,计算指标用地面积为31,384平方米,容积率为5.5,总建筑面积为172,610平方米,该宗地用地性质为办公、酒店/商业、公寓用地。商业用地使用权期限40年,住宅用地使用权期限为70年。

根据开元信德会计师事务所2009年11月6日出具的审计报告,截至2009年9月30日, 泰通置业净资产为人民币7,920,656.30元。

根据中通诚资产评估有限公司2009年11月6日出具的评估报告,截至2009年9月30日, 泰通置业经评估的净资产值为9,865,128.77元。

四、协议主要内容

1、股权转让

本公司(甲方)分别向TCL房产(乙方)和招商房产(丙方)各转让泰通置业50%的股权。转让协议签订后5个工作日内,甲、乙、丙三方共同向工商部门申请办理将泰通置业各50%股权变更到乙方、丙方名下的手续。该工商变更登记已于11月23日完成。

2、转让价款及支付时间

根据转让协议预定,各方同意以泰通置业截至2009年9月30日的净资产评估值为参考,泰通置业100%股权作价为人民币9,800,000元。

甲方同意参考评估值以人民币4,900,000元将持有泰通置业100%股权中的50%转让给乙方,乙方同意以上述价款受让上述股权,并同意于本协议签订后5个工作日内向甲方支付上述股权转让价款。

甲方同意根据转让协议所规定的条件以人民币4,900,000元将持有泰通置业100%股权中的50%转让给丙方,丙方同意以上述价款受让上述股权,并同意于协议签订后5个工作日内向甲方支付上述股权转让价款。

五、交易目的和对公司的影响

招商地产系房地产行业的知名品牌企业,具备丰富的项目开发经验。公司与招商地产合作共同开发项目,可通过优势互补提高产品附加值和竞争力,形成共赢局面。

本次交易对方招商房产系招商局地产之全资子公司;TCL房产系本公司控股子公司,均具有良好的履约能力,因此本次交易不存在收款风险。

本次股权转让总价款9,800,000元,略高于转让时点该公司的净资产,因股权交易完成后泰通置业仍为本公司之子公司,本次交易可增加本公司权益约人民币125万元,但对本公司当期损益没有影响。

股权转让完成后,泰通置业仍纳入本公司合并报表。

特此公告。

TCL集团股份有限公司

董事会

2009年11月27日