|

方式 增发融资最受捧

在2009年中,增发依旧是上市公司最主要的再融资手段。统计发现,今年126家实施增发的上市公司募资资金总额共计2837.42亿元,占全部融资总额比例高达93.95%,增发融资额与2008年度(2278.11亿元)相比也增长约560亿元。在这其中,实施定向增发的上市公司多达112家,累计融资额为2575.73亿元;另有14家上市公司借道公开增发募资261.69亿元。

而与增发受到热捧不同,配股、可转债、分离债等融资方式今年则在一定程度上遭到上市公司“冷遇”。数据显示,今年以来配股、可转债、分离债融资额分别为105.97亿元、46.61亿元和30亿元,三项融资较2008年均有减少。其中,由于今年仅有四川长虹一家成功发行分离债,这使得上市公司分离债融资额较去年骤减602.85亿元,这也是导致今年上市公司整体再融资规模较去年同比减少的主因。

分析人士称,上市公司对于再融资方式的选择往往从融资成本、实施难易等多方面进行考虑。首先,可转债、分离债均属债券融资,资金来源通常比银行信贷稳定,融资期限也较长。但与股权融资相比,由于其融资成本较高且具有到期转股不确定等风险,因此上市公司普遍较少采取债券融资。而在股权融资中,公开增发和配股均需要全体投资者参与,在融资额不确定的同时,上市公司该项融资举动也往往被中小股民冠以“圈钱”的嫌疑,基于此,向机构投资者尤其是大股东进行定向增发也便成为上市公司最为“追捧”的再融资方式,也较易被市场所接受。

而从各个公司增发融资规模来看,今年增发融资规模超50亿元的公司有17家,增发融资规模在10亿元至50亿元的公司有46家,增发融资规模在10亿元以下的公司有63家。

规律 融资高点在岁末

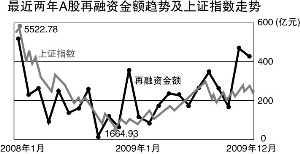

从月度融资额来看,上市公司在今年11月和12月再融资完成规模最大。

数据显示,在今年1-7月无公司完成配股的背景下,上市公司每月再融资完成额基本在100亿元-200亿元范围内浮动(因可转债、分离债在2009年度融资占整体比重较少,故将其剔除),每月涉及公司也在10家左右。此后,随着上级监管部门审批提速,再融资完成额也稳步提升,其中今年11月和12月单月融资额分别升至467.53亿元和429.17亿元,继2008年1月(522亿元)后再度迈入400亿大关,除增发外,配股融资在这两月中则分别“贡献”了52.8亿元和30.1亿元。

有意思的是,上市公司再融资完成额的高点似乎与股指具有一定的正相关性。如今年8月完成再融资348.2亿(单月排名第三),而上证指数也正是在当月创下今年以来最高点;而今年11月、12月上市公司完成高融资额背后,其对应的也是今年股指的次高点(上证指数)或最高点(深证成指)。而这一规律在2008年中也有一定体现:在去年1月再融资额度达到522亿元时,上证指数当月也正位于从“6124点”下跌后反弹的次高点。

“上述关联性应该不仅仅是巧合。”有分析人士表示,从以往经验来看,监管部门对各公司再融资事宜的核准与上市公司再融资完成时点间隔较小,因此单月再融资完成规模的高低也在一定程度上反映了监管部门对再融资的放行力度,而股指的高低或是监管部门考虑的因素之一。

值得注意的是,由于从推出再融资预案到最终完成往往经过半年至一年左右时间,因此今年完成的再融资大多反映的是上市公司去年或今年初的融资计划。

而从增发预案披露情况来看,今年以来已有293家公司推出增发方案,经过分析不难发现,上市公司对再融资推出时机的选择与股指也存在正相关关系。在今年1月至7月股指单边上涨时,推出增发方案的上市公司家数也从1月的5家逐渐增加至7月的40家,随后股指高位震荡后,8月-12月推出增发预案的公司数量则开始在30家至40家徘徊。

主角 金融、地产爱“吸金”

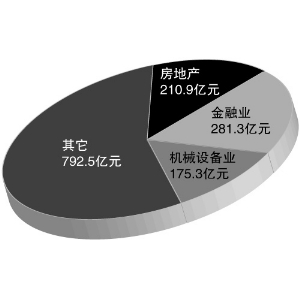

尽管今年以来上市公司整体再融资规模达到3020亿元,但由于其中有逾40家公司是直接利用增发方式收购大股东等相关方资产,因此上市公司2009年通过再融资实际募得“真金白银”数额为1460亿元。而上市公司中对资金“渴求”比较强烈的主要集中在金融、地产、机械设备、交通运输等行业,其中金融、地产更是“绝对大头”。

统计发现,尽管金融行业今年仅有4家公司完成再融资,但其281.27亿元的现金募资额则在各行业中位居首位,这其中包括浦发银行定向增发融资150亿元以及国元证券公开增发融资99亿元。

同时,随着资本市场的逐步回暖,对资金最为依赖的房地产公司也借机大肆募资。今年12家完成定向增发的地产企业中,除嘉凯城、顺发恒业等6家公司利用增发实现借壳上市外,其余6家房企则通过增发融得210.9亿元现金。其中,保利地产、首开股份和金地集团的融资额分别为80亿元、47.46亿元和42.36亿元。

此外,机械设备行业也对现金募资“偏爱有加”,行业内24家完成增发的上市公司中有多达17家选择现金融资,扣除发行费用后所募现金额也达到175.34亿元。

值得注意的是,上市公司除通过再融资实现自身做大做强外,再融资尤其是定向增发,已成为上市公司进行并购重组的主要桥梁。作为今年A股市场中最大一单再融资,长江电力通过定向增发(融资201.35亿元)、承接债务(约500亿元)和现金支付的方式向控股股东中国三峡总公司收购三峡工程9#至26#共18台单机容量为70万千瓦、合计装机容量为1260万千瓦的发电机组及对应的大坝、发电厂房、共用发电设施主体发电资产等总评估值为1073.15亿元的相关资产,并由此实现整体上市。无独有偶,攀钢钢钒也同时借道定向增发当时换股吸收合并攀渝钛业和长城股份,完成了攀钢集团的整体上市计划。

而整体上市对上市公司业绩的提振作用,在徐工机械处也得到了良好体现。在通过向控股股东定向发行逾3.2亿股购买其拥有的重型公司及相关的工程机械类经营资产并完成整体上市后,徐工机械预计今年净利润约15.8亿左右,较去年同期增长逾13倍,拟注资产对上市公司的“业绩贡献”可谓立竿见影。此外,华侨城、振华重工等公司也通过增发收购了大股东的优质核心资产,为公司进一步发展打下了坚实基础。

分析人士称,尽管部分投资者对再融资尤其公开增发存在“抵触情绪”,但从此前中国船舶、东方电气通过定向增发进行并购重组的成功先例中不难看出,只要是对上市公司未来发展有利、能够提振公司业绩的再融资方案市场都会对此认可,投资者也会全力支持。但其同时强调称,上市公司在决定再融资时理应慎重考虑市场以及投资者的感受,而再融资实施后则应通过加大分红力度的方式来回馈中小股民,在遵循良性发展的同时真正实现“取之于民、用之于民”。