| ||

|

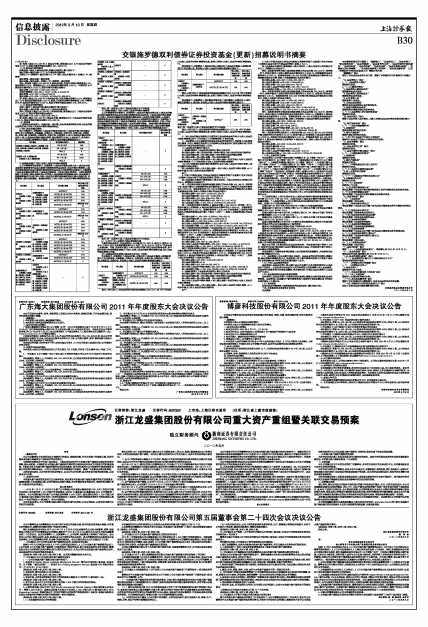

证券简称:浙江龙盛 证券代码:600352 上市地:上海证券交易所 (住所:浙江省上虞市道墟镇)

独立财务顾问

二○一二年五月

声明

一、董事会声明

本公司及董事会全体成员保证本预案的内容真实、准确和完整,并对本预案中的虚假记载、误导性陈述或者重大遗漏承担个别和连带的法律责任。

本预案所述事项并不代表中国证监会、上海证券交易所对于本次重大资产重组相关事项的实质性判断、确认或批准。本预案所述本次重大资产重组相关事项的生效和完成尚待有关审批机关的批准或核准。审批机关对本次重大资产重组所做的任何决定或意见,均不表明其对本公司股票的价值或投资收益做出的实质性判断或保证。任何与之相反的声明均属虚假不实陈述。提请广大投资者注意投资风险。

本次交易完成后,本公司经营与收益的变化,由本公司自行负责;因本次交易引致的投资风险,由投资者自行负责。

二、交易对方声明

本次重大资产重组的交易对方已出具承诺函,保证其为本次重大资产重组所提供的有关信息真实、准确和完整,不存在虚假记载、误导性陈述或者重大遗漏,并对所提供信息的真实性、准确性和完整性承担个别和连带的法律责任。

重大事项提示

一、2010年1月31日,本公司之全资子公司桦盛公司以面值认购新加坡KIRI公司(现更名为德司达控股)定向发行的2,200万欧元可转换债券,同时以10新加坡元认购新加坡KIRI公司增发的1股股份。本公司现拟通过向全资子公司盛达国际增资3,000万美元,盛达国际分别以2,200万欧元和10新加坡元受让桦盛公司持有的上述可转换债券和1股股份,并将可转换债券按照《可转换债券认购协议》中约定的每股10新加坡元一次性全部转股。

本次交易完成后,本公司将通过盛达国际间接持有德司达控股62.85%的股权,从而实现对德司达控股的间接控制。

德司达控股2011年度的营业收入超过本公司同期营业收入的50%,根据《重组管理办法》的相关规定,本次交易构成重大资产重组。同时由于德司达控股为本公司的关联方,因此本次交易构成关联交易。

二、由于《可转换债券认购协议》中已约定,桦盛公司可在可转换债券存续有效期内任意时间选择转股,因此本公司不再与德司达控股就本次交易另行签订附条件生效的交易合同。

2012年4月24日,德司达控股召开董事会会议,审议通过了《关于同意桦盛有限公司转让可转换债券的议案》,同意桦盛公司向盛达国际转让其持有的全部德司达控股可转换债券。2012年5月9日,本公司第五届董事会第二十四次会议审议通过了《关于公司进行重大资产重组的议案》,同意本公司进行本次交易。

本次交易还需经本公司股东大会审议通过,本公司将另行发出召开股东大会的通知,相关的重大资产重组暨关联交易报告书及其摘要、独立财务顾问报告、法律意见书等文件也将与召开股东大会的通知同时公告。请投资者认真阅读所有相关公告,以对本次交易做出全面、准确的判断。

三、由于筹划重大资产重组,本公司于2012年4月27日发布了《浙江龙盛集团股份有限公司重大资产重组停牌公告》,公司股票于2012年4月27日起实施重大事项停牌。

2012年5月9日,公司召开的第五届董事会第二十四次会议审议通过了本预案及相关议案,公司将于2012年5月10日披露本预案及相关文件,公司股票将于2012年5月10日复牌。

四、由于德司达控股在新加坡注册,系国外独立法人实体,虽然与本公司存在关联关系,但本公司目前尚未对其拥有控制权,难以获得按照中国企业会计准则编制的详细财务资料并进行审计,因而无法提供按照本公司适用的中国企业会计准则和会计政策编制的财务报告以及按照中国企业审计准则审计的审计报告。德司达控股2010年度和2011年度的财务报告按照国际财务报告准则进行编制,并分别经KPMG AG会计师事务所和KPMG LLP会计师事务所按照国际审计准则进行审计,出具了标准无保留意见的审计报告。

本公司将在另行召开的董事会会议审议通过的重大资产重组暨关联交易报告书中,披露标的公司根据国际财务报告准则编制的2010年度和2011年度经审计的财务报告,提供关于可能会对标的公司财务报告有重大影响的标的公司所采纳的会计准则和中国企业会计准则之间主要差异的说明,并聘请中国境内有证券从业资格的会计师事务所对该差异说明出具鉴证报告。

本公司将在转股事宜结束后尽快完成并向投资者披露按照中国企业会计准则和本公司会计政策编制的标的公司的财务报告及其审计报告。

五、本次交易涉及的转股价格为《可转换债券认购协议》中规定的10新加坡元/股,不以法定评估结果作为定价依据,所以本次交易不进行资产评估。同时,由于在本次交易完成之前,无法由中国境内具有证券从业资格的会计师事务所对标的公司近两年的财务报告按照中国企业审计准则进行审计,因此本次交易不提供盈利预测报告。提请广大投资者注意投资风险。

六、本公司向盛达国际增资事宜尚需得到浙江省发改委、浙江省商务厅、国家外汇管理局浙江省分局的批准,由于转股引起的上市公司重大资产重组事项尚需取得中国证监会的核准。同时,本次交易已经在葡萄牙、土耳其和中国通过了反垄断审查,本公司已分别取得葡萄牙竞争局于2011年5月5日出具的对本次交易不提出异议的裁定书(编号:S-DCC/2011/340)、土耳其反垄断局于2011年6月2日出具的批准该交易的决定书(编号:11-33/723-226)和中国商务部反垄断局于2011年9月13日出具的不予禁止的审查决定通知(商反垄审查函[2011]第85号)。本次交易结束后,本公司将向巴西反垄断审查机构申报备案。本公司提请广大投资者认真阅读本预案正文部分“第七章本次交易涉及的审批程序”,并注意投资风险。

七、本预案披露后,公司将继续按照相关法规的要求,及时、准确地披露公司本次重组的进展情况,敬请广大投资者注意投资风险。投资者可以到指定网站(www.sse.com.cn)浏览本预案的全文及中介机构出具的意见。

重大风险提示

投资者在评价本公司此次重大资产重组时,应特别认真地考虑下述各项风险因素。

一、本次重大资产重组可能取消的风险

本次交易存在内幕人员利用消息进行内幕交易的风险,如股价异常波动或异常交易则可能涉嫌内幕交易,本次重大资产重组会暂停、中止或取消。

二、审批风险

本公司还需召开关于本次交易的第二次董事会,对本次交易相关的议案进行审议,并尚需得到股东大会对本次交易的批准。

本次交易方案经公司董事会、股东大会审议通过后,还需经浙江省发改委、浙江省商务厅、国家外汇管理局浙江省分局和中国证监会的批准或核准方可实施。在本次交易实施完成后,将向巴西反垄断审查机构递交备案材料。

本次交易能否取得上述批准及核准及取得上述批准及核准的时间存在不确定性,该不确定性将导致本次交易面临不能最终实施完成或者影响本次交易进程的风险。

三、业务整合风险

最近两年,德司达控股已开始对全球范围内的资产和业务进行整合、优化,本次交易完成后,本公司将继续推动德司达控股的整合、优化工作。但由于德司达控股的资产业务广泛分布在全球多个国家和地区,各地与中国现行法律法规、会计制度和政策、公司管理制度以及商业文化等经营管理环境等方面存在较大差异,而且国际化的整合可能受到各地政治环境、经济环境和法律环境的影响,如果本公司不能在短时间内熟悉并适应德司达控股全球业务所存在的国际化差异,将使得业务整合面临一定风险。

业务整合风险将是浙江龙盛收购德司达控股以后长期面临的风险,也是影响本公司和德司达控股发挥协同效应的关键因素。

公司特别提醒投资者认真阅读披露在上海证券交易所网站(www.sse.com.cn)的《浙江龙盛重大资产重组暨关联交易预案》全文第九章披露的风险因素,注意投资风险。