银行股资本补充新纪元

⊙中信证券

去年年底国务院发布的开展优先股试点的指导意见旨在积极推进上市公司优先股发行试点,我们预计未来关于优先股的可操作方案主要有以下三大要点:1、上市银行率先试点,其发行的优先股有可能上市挂牌交易(或者通过监管机构认定的产权市场进行转让),发行手段可以为公开或非公开发行;对于广大的非上市银行,预计将在上市银行发行成功后再大范围推广;2、预计上半年将正式启动发行;3、优先股可能引进投资者适当性制度,保险公司等机构预计是投资主力。

银行发行优先股早已是题中之意

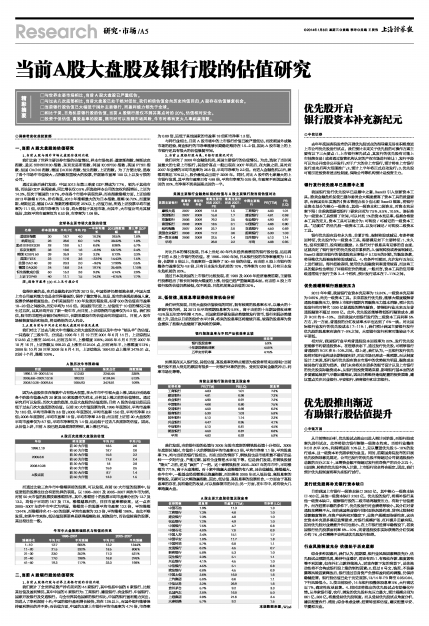

我国银行发行优先股早已是题中之意,Basel3引入创新资本工具。欧美金融危机促使巴塞尔委员会大幅度提高了资本工具的质量要求,而我国去年实施的《资本管理办法》也比照Basel3框架,将银行总资本划分为核心一级资本、其他一级资本和二级资本,对资本充足率下限(非系统重要型银行)要求分别为7.5%、8.5%、10.5%。该标准为一级资本工具预留了空间,可以补充1%的资本充足率。根据合格资本工具的定义,资本工具可以被分为:可转股/可减记的一级资本工具、“过渡式”的优先股一级资本工具、以及可减记/可转股二级资本工具。

银行优先股应具有永久性、非累计性、强制转股或减记、有条件赎回特征,优先股作为一级资本工具,需要满足如下主要特征:1、永久性,没有到期日,没有赎回激励。2、银行对于派息具有足够的自由度,这就决定了银行发行的优先股是非累积的。3、强制转股或者强制减记。Basel3规定当银行的普通股充足率低于5.125%的时候,为触发条款,将导致优先股被强制转股或减记。4、有条件可赎回,允许发行五年以上进行赎回。海外经验表明,使用优先股融资利率通常较高,而这些工具的复杂性也增加了评级和定价的难度,一般而言,资本工具的信用等级通常低于发行主体3-4个档次,预计发行成本在7-11%之间。

优先股缓解银行股融资压力

2013年中期,我国银行业资本充足率为12.24%,一级资本充足率为9.85%,尚无一级资本工具。未来若发行优先股,能够大幅度缓解普通股权融资压力,使得上市银行短期内再融资压力基本消除,预计优先股发行约可替代1200亿普通股的潜在融资,使得银行业未来五年普通股融资不超过2000亿。此外,优先股还能够降低银行融资成本,提升ROE约8-10%。当前我国大型银行发行的二级资本工具利率5%左右,另一方面,普通股的分红收益率水平也达到了6%一线。对比国际银行业发行的优先股成本(7-11%),我们预计我国主要银行发行优先股的股息率应该在7-9%之间,大型银行发行利率可能较这个水平更低。

相对应,我国银行业平均普通股股本回报率为22%,发行优先股更能够节约普通股资本。在理想状态下,通过发行优先股,可增厚银行普通股的ROE在8-10%之间。综上述,我们认为,一旦银行发行优先股将对银行业构成长期制度利好,对此市场已形成一致预期。而从制度设计上来说,银行发行优先股在资本市场中的优势较为明显,融资成本较其他行业更为经济,我们未来将关注更多的细节设计以及上市银行的优先股实际融资成本。从银行股投资策略来看,影响银行基本面的诸多要素延续景气平稳回落局面,因此仍然维持逢低配置的投资策略,建议重点关注兴业银行、平安银行、招商银行和北京银行。