中航工业机电系统股份有限公司非公开发行股票发行情况报告暨上市公告书(摘要)

(上接43版)

本次非公开发行的发行对象为航空产业公司、“机电振兴1号”、“启航3号”、“国联安定增贰号”、华菱津杉特定客户资产管理计划、景盛投资。其中,航空产业公司为公司的关联方;“机电振兴1号”委托人为公司及其全资、控股子公司、托管企业的员工(含本公司董事、监事和高级管理人员),构成潜在的关联关系;其他发行对象除本次非公开发行外与本公司不存在关联关系。

对照《上市公司收购管理办法》第八十三条一致行动及一致行动人的定义,中航机电的实际控制人中航工业及其董事、监事、高级管理人员,控股股东机电系统,中航机电与“机电振兴1号”的委托人没有通过协议、其他安排共同扩大其所能够支配的中航机电股份表决权数量的行为或者事实,不存在一致行动,且不符合一致行动人情形,因此中航工业及其董事、监事、高级管理人员,机电系统,中航机电与“机电振兴1号”不构成一致行动人关系,“机电振兴1号”资产管理计划及参与人承诺不进行内幕交易等违法违规行为。此外,各发行对象之间不存在一致行动人的关系,发行对象与本公司之间也不存在重大关联交易情况。

(十二)关于发行对象的补充说明

1、发行对象及其董事、监事、高级管理人员最近五年诉讼等受处罚情况

根据发行对象出具的承诺函,发行对象及其董事、监事、高级管理人员(或主要负责人)在最近五年内没有受过行政处罚(与证券市场明显无关的除外)、刑事处罚,亦没有涉及与经济纠纷有关的重大民事诉讼或者仲裁。

2、本次发行完成后的同业竞争

本次发行完成后,公司第一大股东及实际控制人未发生变化,仍为中航机电系统有限公司及中国航空工业集团公司,公司经营决策仍保持独立性,本次非公开发行不会导致本公司在业务经营方面与发行对象及其控股股东、实际控制人之间产生同业竞争或潜在同业竞争。

3、本次发行完成后的关联交易

本次非公开发行完成后,公司与发行对象及其控股股东、实际控制人不因本次非公开发行股票事项导致关联交易增加的情形。

(十三)保荐机构关于本次发行过程和发行对象合规性的结论性意见

本次非公开发行的保荐人国泰君安证券股份有限公司、中航证券有限公司对本次非公开发行过程和认购对象的合规性进行了核查,并形成如下结论意见:

发行人本次非公开发行经过了必要的授权,并获得了中国证券监督管理委员会的核准;本次非公开发行股票遵循了公平、公正、公开、透明的原则,股票的定价和分配过程合规,符合公司及其全体股东的利益;本次非公开发行的对象中,根据相关法律法规需要办理私募投资基金备案及管理人登记的,已依法办理并取得了相关备案证明和登记证书;发行对象的认购资金来源于自筹资金,不存在杠杆融资结构化的设计;本次非公开发行股票符合《中华人民共和国证券法》、《中华人民共和国公司法》、《上市公司证券发行管理办法》、《上市公司非公开发行股票实施细则》等法律、法规的有关规定。

(十四)律师关于本次发行过程和发行对象合规性的结论性意见

公司律师北京市嘉源律师事务所关于本次非公开发行过程和认购对象合规性的结论意见为:

1、发行人本次非公开发行已获得其内部必要的批准,已履行的程序符合相关法律法规和规范性文件的规定,本次非公开发行已取得国务院国资委的批准和中国证监会的核准。

2、发行人本次发行除“翔龙11号”放弃认购外,其余发行对象均已按照本次非公开发行的方案及相关协议缴纳了股份认购款。

3、因“翔龙11号”已明确表示放弃认购本次非公开发行股份,发行人可以根据《股份认购协议》取得“翔龙11号”已交付的保证金500万元及利息。

4、本次非公开发行的发行程序符合《管理办法》、《实施细则》及中国证监会其他有关规定中关于非公开发行股票的相关规定。

5、本次非公开发行的发行对象具备成为本次非公开发行的发行对象的主体资格。

三、本次新增股份上市情况

(一)新增股份的证券简称、证券代码和上市地点

本次发行新增股份证券简称为“中航机电”,证券代码为“002013”,上市地点为“深圳证券交易所”。

(二)新增股份的上市时间

公司本次发行新增股份为有限售条件的流通股,将在深圳证券交易所上市,上市日为2016年3月15日。根据深圳证券交易所相关业务规则规定,2016年3月15日(即上市日),本公司股价不除权,股票交易设涨跌幅限制。

(三)新增股份的限售安排

本次发行中,6名发行对象认购的股票限售期为新增股份上市之日起36个月。

四、本次股份变动情况及其影响

(一)本次发行前后前十名股东情况

1、本次发行前公司前十名股东持股情况

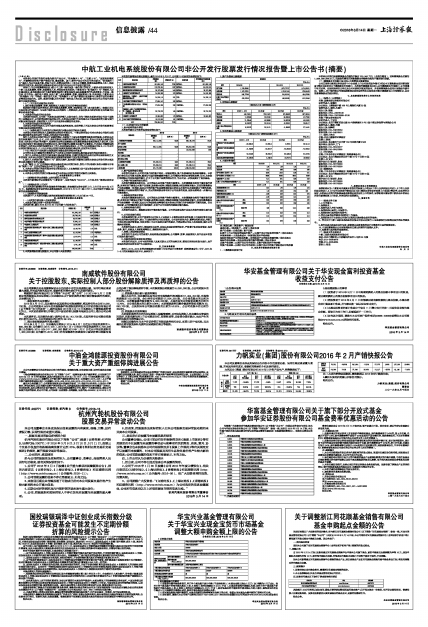

本次发行前,截至2015年9月30日公司前十大股东如下:

■

2、本次新增股份登记到账后,本公司前十大股东情况

本次发行新增股份登记到账后,截至2016年3月8日,公司前10名股东持股情况如下:

■

(二)本次发行对公司的影响

1、股本结构的变化情况

本次发行前后公司股份结构变动情况如下:

■

2、资产结构的变化情况

本次发行完成后,公司的总资产和净资产均有一定幅度增加,资产负债率和财务风险将降低。本次发行将优化公司资本结构、提高公司运用债务融资的能力,公司整体财务状况将得到改善;同时,本次发行将增强公司抵御风险的能力,扩大了公司资产规模的增长空间,为公司进一步发展奠定了坚实基础。

3、净资产收益率的变化情况

本次发行募集资金到位后,公司的股本及净资产均将大幅增长,本次募集资金将用于偿还银行贷款,这将有利于降低公司资产负债率、改善资本结构、增强抗风险能力和改善盈利能力,但使用募集资金产生效益需要一定周期,因此公司的净资产收益率等指标在本次非公开发行后存在短期内下降的风险。但随着公司业务规模的不断扩大,充足的流动资金将有助于公司业务的拓展,因而长期将进一步提升公司盈利能力。

4、每股收益的变化情况

本次发行募集资金到位后,公司的股本及净资产均将大幅增长,本次募集资金将用于偿还银行贷款,这将有利于降低公司资产负债率、改善资本结构、增强抗风险能力和改善盈利能力,但使用募集资金产生效益需要一定周期,因此公司的每股收益等指标在本次非公开发行后存在短期内下降的风险。但长期来看,公司的整体资本实力得到提升,有利于公司长期的持续盈利能力提高。

5、业务结构变化情况

本次发行完成后,募集资金将用于偿还银行借款,公司的业务结构不会因本次发行而发生重大变化。

6、公司治理变化情况

本次股票发行前,公司严格按照《公司法》、《证券法》、《深圳证券交易所股票上市规则》等有关法律法规的要求规范运作,建立了比较完善的公司治理制度。公司设有股东大会、董事会和经理层,并制订了相关的内部控制制度,切实贯彻上市公司规范化运作的要求,不断完善公司法人治理结构,提升公司整体经营效率。

本次发行完成后,发行人将根据有关法律、法规以及国家政策的规定,严格遵守各项规章制度,保持业务、资产、财务及人员和机构等独立,继续规范化运作。

7、高管人员结构变动情况

本次发行不会对公司的高管人员结构造成直接影响,公司董事、监事、高级管理人员不会因本次发行而发生重大变化。

8、关联交易和同业竞争变动情况

本次发行完成后,公司与实际控制人及其关联方之间的业务关系、管理关系均没有发生变化,也不会因此形成同业竞争或产生关联交易。

五、主要财务数据

发行人2012-2014年的财务数据已分别经中审众环会计师事务所(特殊普通合伙)审计,2015年1-9月的财务数据未经审计,具体如下:

1、资产负债表主要数据

■

2、利润表主要数据

■

3、现金流量表主要数据

■

4、主要财务指标

■

注:流动比率=流动资产/流动负债

速动比率=(流动资产-存货)/流动负债

资产负债率=负债总额/资产总额

归属于上市公司股东的每股净资产=归属于母公司股东的净资产/期末总股本

存货周转率=主营业务成本/存货期初期末平均余额

每股经营活动产生的现金流量=经营活动产生的现金流量净额/期末总股本

每股净现金流量=现金及现金等价物净增加额/期末总股本

总资产收益率=归属于母公司净利润/总资产期初期末平均余额

净资产收益率=归属于母公司净利润/归属于母公司净资产期初期末平均余额

六、本次发行募集资金投资计划

(一)募集资金使用计划

本次非公开发行股票募集资金总额为不超过 229,900 万元(含发行费用),实际募集资金总额为1,998,999,968.32元,扣除发行费用后的募集资金净额将全部用于偿还银行贷款。

(二)募集资金专用账户设立和三方监管协议签署情况

公司已按照《深圳证券交易所中小企业板上市公司规范运作指引》和公司《募集资金使用管理制度》等有关规定开立了募集资金专用账户。本次发行募集资金已存入公司募集资金专用账户,公司将遵守有关法律、法规和规范性文件以及公司内部相关制度的规定,并按照募集资金使用计划确保专款专用。保荐人、开户银行和公司将根据深圳证券交易所的有关规定及时签订募集资金三方监管协议,共同监督募集资金的使用情况。

七、本次新增股份发行上市相关机构

(一)保荐人(主承销商)

名称:国泰君安证券股份有限公司

法定代表人:杨德红

办公地址:上海银城中路168号上海银行大厦29层

保荐代表人:彭晗、孔德仁

经办人员:强强

联系电话:0755-23976108

联系传真:0755-23976888-6108

名称:中航证券有限公司

法定代表人:王宜四

办公地址:北京市朝阳区安立路60号润枫德尚6号3层中航证券保荐与承销分公司

保荐代表人:魏奕、司维

经办人员:胡津衔

联系电话:010-64818550

联系传真:010-64818501

(二)发行人律师

名称:北京市嘉源律师事务所

负责人:郭斌

办公地址:北京复兴门内大街158号远洋大厦F408

签字律师:贺伟平、王飞

联系电话:010-66413377

联系传真:010-66412855

(三)审计机构

名称:中审众环会计师事务所(特殊普通合伙)

办公地址:北京市海淀区西四环中路16号7号院16层

负责人:石文先

签字会计师:杨益明、洪权

联系电话:010-68179990

联系传真:010-68179990

(四)验资机构

名称:中审众环会计师事务所(特殊普通合伙)

办公地址:北京市海淀区西四环中路16号7号院16层

负责人:石文先

签字会计师:杨益明、洪权

联系电话:010-68179990

联系传真:010-68179990

八、保荐机构的上市推荐意见

保荐机构认为:中航机电申请其本次发行的股票上市符合《中华人民共和国公司法》、《中华人民共和国证券法》、《上市公司证券发行管理办法》及《深圳证券交易所股票上市规则》等法律、法规的有关规定,本次非公开发行的股票具备在深圳证券交易所上市的条件,保荐机构同意保荐中航机电本次非公开发行新增股票上市交易,并承担相关保荐责任。

九、备查文件

(一)备查文件目录

1、上市申请书;

2、保荐协议;

3、保荐代表人声明与承诺;

4、保荐机构出具的上市保荐书;

5、保荐机构出具的发行保荐书;

6、律师出具的法律意见书和律师工作报告;

7、保荐机构关于本次非公开发行过程和认购对象合规性的报告;

8、律师关于中航工业机电系统股份有限公司非公开发行A股股票发行过程等合规性的法律意见书;

9、发行完成后经具有执行证券、期货相关业务资格的会计师事务所出具的验资报告;

10、中国结算深圳分公司对新增股份已登记托管的书面确认文件;

11、投资者出具的股份限售承诺。

(二)备查文件存放地点

中航工业机电系统股份有限公司

地址:北京市朝阳区三元桥曙光西里甲5号院20号楼

电话:010-58354876

传真:010-58354884

联系人:张政

中航工业机电系统股份有限公司

年 月 日