浙江传化股份有限公司

(上接80版)

(2)进行投票时买卖方向应选择“买入”。

(3)在“委托价格”项下填报股东大会议案序号。100元代表总议案,1.00元代表议案1,2.00元代表议案2,依此类推。每一议案应以相应的委托价格分别申报。

股东大会对多项议案设置“总议案”的(总议案不包含累积投票议案),对应的议案号为100,申报价格为100.00元。股东大会上对同一事项有不同议案的(即互斥议案,例如不同股东提出的有差异的年度分红方案),不得设置总议案。

对于逐项表决的议案,如议案2中有多个需表决的子议案,2.00元代表对议案2下全部子议案进行表决,2.01元代表议案2中子议案①,2.02元代表议案2中子议案②,依此类推。如议案2为选举独立董事,则2.01元代表第一位候选人,2.02元代表第二位候选人,依此类推。

对于选举董事、监事议案采用累积投票的,如独立董事和非独立董事分别选举,需设置为两个议案,如议案3为选举独立董事,则3.01元代表第一位候选人,3.02元代表第二位候选人,如议案4为选举非独立董事,则4.01元代表第一位候选人,4.02元代表第二位候选人,依此类推。

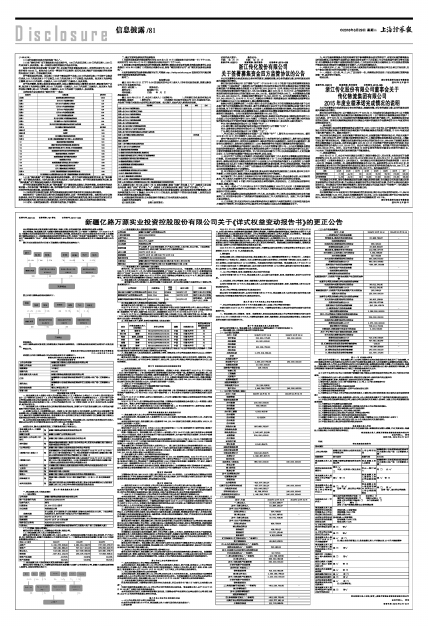

本次股东大会议案对应“委托价格”一览表:

■

(4)在“委托数量”项下填报表决意见或选举票数。对于不采用累积投票制的议案,在“委托数量”项下填报表决意见,1股代表同意,2股代表反对,3股代表弃权;对于采用累积投票制的议案,在“委托数量”项下填报投给某候选人的选举票数。

对于采用累积投票制的议案,在“委托数量”项下填报投给某候选人的选举票数。股东拥有的表决票总数=持有股份数*董事候选人数。选举票数可以集中使用,也可以分散使用,但投票总数不得超过对应的有效表决票总数,否则选票无效。

(5)股东对总议案进行投票,视为对除累积投票议案外的其他所有议案表达相同意见。

在股东对同一议案出现总议案与分议案重复投票时,以第一次有效投票为准。如股东先对分议案投票表决,再对总议案投票表决,则以已投票表决的分议案的表决意见为准,其他未表决的议案以总议案的表决意见为准;如先对总议案投票表决,再对分议案投票表决,则以总议案的表决意见为准。

(6)对同一议案的投票以第一次有效申报为准,不得撤单。

二、通过互联网投票系统的投票程序

1. 互联网投票系统开始投票的时间为2016年5月17日(现场股东大会召开前一日)下午3:00,结束时间为2016年5月18日(现场股东大会结束当日)下午3:00。

2. 股东通过互联网投票系统进行网络投票,需按照《深圳证券交易所投资者网络服务身份认证业务指引(2014年9月修订)》的规定办理身份认证,取得“深交所数字证书”或“深交所投资者服务密码”。

3.股东根据获取的服务密码或数字证书,可登录http://wltp.cninfo.com.cn在规定时间内通过深交所互联网投票系统进行投票。

附件二:

股东登记表

截止2016年5月11日下午3:00交易结束时本公司(或本人)持有传化股份股票,现登记参加公司2015年度股东大会。

姓名(或名称): 联系电话:

身份证号: 股东帐户号:

持有股数: 日期: 年 月 日

授权委托书

截止2016年5月11日,本公司(或本人)(证券帐号: ),持有浙江传化股份有限公司 股普通股,兹委托 (身份证号: )出席浙江传化股份有限公司2015年度股东大会,并依照下列指示对股东大会所列议案进行投票。如无指示,则由代理人酌情决定投票。

■

注:1、如欲对议案1至9项、议案11至14项投同意票,请在“同意”栏内填上“√”;如欲对上述议案投弃权票,请在“弃权”栏内填上“√”;如欲对上述议案投反对票,请在“反对”栏内填上“√”;

2、议案10《关于调整公司董事会成员的议案》采用累积投票制,每位股东拥有选举董事候选人的选举票总数为X*2(X 指截止2016年5月11日收盘后,股东账户中的传化股份股数),股东应当以所拥有的选举票总数为限进行投票。

3、本授权委托的有效期:自本授权委托书签署之日至本次股东大会结束;

本委托书的有效期为 。

法人股东盖章: 自然人股东签名:

法定代表人签字: 身份证号:

日期: 年 月 日 日期: 年 月 日

股票代码:002010 股票简称:传化股份 公告编号:2016-028

浙江传化股份有限公司

关于签署募集资金四方监管协议的公告

本公司及董事会全体成员保证公告内容的真实、准确和完整,对公告的虚假记载、误导性陈述或者重大遗漏负连带责任。

浙江传化股份有限公司(以下简称“公司”)于2015年11月2日收到中国证券监督管理委员会(以下简称“中国证监会”)核发的《关于核准浙江传化股份有限公司向传化集团有限公司等发行股份购买资产并募集配套资金的批复》(证监许可【2015】2397号)文件,核准公司以非公开发行股票的方式向特定投资者发行不超过457,106,595股新股,截止2015年11月23日止,公司根据发行方案实际向特定投资者非公开发行新股446,954,310股,每股发行价格为9.85元。本次募集资金总额为4,402,499,953.50元,扣除各项发行费用合计74,550,287.67元,公司本次募集资金净额为4,327,949,665.83元。2015年11月24日,天健会计师事务所(特殊普通合伙)就募集资金到账事项出具了天健验(2015)473号《验资报告》,确认募集资金到账。

根据公司第五届董事会第二十四次(临时)会议审议通过的《关于使用募集资金增资全资子公司及其下属子公司实施募投项目的议案》,鉴于本次募投项目由公司子公司传化物流以及其下属子公司分别实施,为了便于募投项目顺利实施,公司拟将上述募集资金分批增资传化物流,并由其根据实体公路港网络建设项目的实施主体及募集资金投入金额再分别以增资或借款的形式为相关项目实施主体提供项目建设资金。公司计划首期向传化物流增资160,000 万元。

为规范公司募集资金管理,保护中小投资者的权益,根据有关法律法规及《深圳证券交易所中小企业版上市公司规范运作指引(2015年修订)》的规定,2016年3月28日,公司与浙江萧山农村商业银行股份有限公司宁围支行签署《募集资金专户存储四方监管协议》,协议约定主要内容如下:

甲方:传化物流集团有限公司(以下简称“甲方”)

乙方:浙江萧山农村商业银行股份有限公司宁围支行(以下简称“乙方”)

丙方:国泰君安证券股份有限公司(以下简称“丙方”)

丁方:浙江传化股份有限公司(以下简称“丁方”)

一、甲方已在乙方开设募集资金专项账户(以下简称“专户”),账号为201000137282293。截至2016年3月22日,专户余额为1,600,000,000元。

该专户资金仅用于甲方实体公路港网络建设项目(包括杭州传化公路港项目、泉州传化公路港项目、衢州传化公路港项目、南充传化公路港项目、重庆沙坪坝传化公路港项目、长沙传化公路港项目、淮安传化公路港项目、青岛传化公路港项目)、O2O物流网络平台升级项目募集资金的存储和使用。

二、甲方承诺募集资金严格按照中国证监会《上市公司监管指引第2号—上市公司募集资金管理和使用的监管要求》、深圳证券交易所《深圳证券交易所中小企业板上市公司规范运作指引》以及丁方制定的募集资金管理制度进行管理。甲乙双方应当共同遵守《中华人民共和国票据法》、《支付结算办法》、《人民币银行结算账户管理办法》等法律、法规、规章。

三、丙方作为丁方的独立财务顾问,应当依据有关规定指定工作人员对甲方募集资金使用情况进行监督。丙方应当依据中国证监会《上市公司监管指引第2号—上市公司募集资金管理和使用的监管要求》、深圳证券交易所《深圳证券交易所中小企业板上市公司规范运作指引》、《证券发行上市保荐业务管理办法》以及丁方制订的募集资金管理制度履行其督导职责,并可以采取现场调查、书面问询等方式行使其监督权。甲方、乙方和丁方应当配合丙方的调查与查询。丙方每季度对甲方现场调查时应当同时检查募集资金专户存储情况。

四、甲方授权丙方指定的工作人员鲁佳斐、黄央及项目组成员可以随时到乙方查询、复印甲方专户的资料;乙方应当及时、准确、完整地向其提供所需的有关专户的资料。

丙方指定的工作人员向乙方查询甲方专户有关情况时应当出具本人的合法身份证明;丙方指定的其他工作人员向乙方查询甲方专户有关情况时应当出具本人的合法身份证明和单位介绍信。

五、乙方按月(每月5日前)向甲方出具加盖公章的对账单,并抄送丙方。乙方应当保证对账单内容真实、准确、完整。

六、甲方一次或十二个月内累计从专户中支取的金额超过1000万元人民币(按照孰低原则在1000万元或募集资金净额的5%之间确定)的,甲方及乙方银行应当及时以传真方式通知丙方,同时提供专户的支出清单。

七、丙方有权根据有关规定更换指定的工作人员。丙方更换工作人员的,应当将相关证明文件书面通知乙方,同时按本协议第十二条的要求书面通知更换后工作人员的联系方式。更换工作人员不影响本协议的效力。

八、乙方连续三次未及时向丙方出具对账单或向丙方通知专户大额支取情况,以及存在未配合丙方调查专户情形的,甲方或者丙方可以要求甲方单方面终止本协议并注销募集资金专户。

九、甲方为提高募集资金的使用效率可在不影响募集资金使用的情况下,对暂时闲置的募集资金进行现金管理,但该等操作必须符合《深圳证券交易所中小企业板上市公司规范运作指引》等有关规定;甲方募集资金专项账户因前述原因发生变动,乙方应及时以传真方式通知丙方;甲方在现金管理操作到期后应及时转回甲方募集资金专项账户,乙方应及时通知丙方。

十、本协议自甲、乙、丙、丁四方法定代表人或其授权代表签署并加盖各自单位公章之日起生效,至专户资金全部支出完毕并依法销户之日起失效。

十一、本协议一式八份,甲、乙、丙、丁四方各持一份。向深圳证券交易所、中国证监会浙江监管局各报备一份,其余留甲方备用。

特此公告。

浙江传化股份有限公司董事会

2016年3月29日

股票代码:002010 股票简称:传化股份 公告编号:2016-029

浙江传化股份有限公司董事会关于

传化物流集团有限公司

2015年度业绩承诺完成情况的说明

本公司及董事会全体成员保证公告内容的真实、准确和完整,对公告的虚假记载、误导性陈述或者重大遗漏负连带责任。

浙江传化股份有限公司(以下简称本公司)于2015年11月完成向传化集团有限公司(以下简称传化集团公司)等股东发行股份购买传化物流集团有限公司(以下简称传化物流集团或标的资产)100%股权,并于2015年12月完成发行股份募集配套资金的重大资产重组工作。根据深圳证券交易所的有关规定,现将传化物流集团原股东传化集团公司就本次重组所作业绩承诺的2015年度实际完成情况说明如下。

一、基本情况

本公司根据中国证券监督管理委员会证监许可〔2015〕2397号文件《关于核准浙江传化股份有限公司向传化集团有限公司等发行股份购买资产并募集配套资金的批复》的批复,于2015年度完成了重大资产重组工作。重组方案如下:

本公司向传化集团公司、长安财富资产管理有限公司、长城嘉信资产管理有限公司、华安未来资产管理(上海)有限公司、杭州中阳融正投资管理有限公司、上海陆家嘴股权投资基金合伙企业、上海凯石益正资产管理有限公司、西藏自治区投资有限公司非公开发行股份232,288.0368万股购买其拥有的传化物流集团100%股权,本次交易以截至2015年3月31日标的资产的评估值为作价依据,传化物流集团的评估价值为2,017,291.00万元,经公司与转让方充分协商,标的资产的交易价格确定为2,000,000.00万元。同时,本公司向不超过10名符合条件的特定对象非公开发行不超过45,710.6595万股新股募集本次发行股份购买资产的配套资金。

二、承诺业绩情况

2015年6月11日,本公司与传化集团公司签订《盈利补偿协议》,双方同意,本次交易项下业绩承诺期为2015 年、2016 年、2017 年、2018 年、2019 年和2020 年。2015年9月1日,本公司与传化集团公司签订《《盈利补偿协议》之补充协议》,传化集团公司同意在原约定的业绩承诺期(2015年-2020年)的基础上再增加一年,即将业绩承诺期延长至2021年。具体承诺为:2015年至2021年,传化物流集团累计经审计的扣除非经常性损益后归属母公司所有者的净利润总数为500,000万元,累计经审计归属于母公司所有者的净利润总数为568,800万元。各年度具体如下:

■

传化集团公司承诺,若传化物流集团实际业绩未能达到承诺业绩,传化集团公司应首先通过本次交易获得的公司股份进行补偿,不足部分以其届时持有的公司股份进行补偿,仍有不足部分则由其以现金补足。传化集团公司应补偿股份数量的上限为传化集团公司及其关联方“华安资产-传化集团专项资产管理计划”在本次交易中认购公司的股份数之和。

三、业绩承诺完成情况

传化物流集团2015年度经审计的扣除非经常性损益后归属于母公司股东的净利润-17,684.76万元,超过承诺数15.24万元,完成本年预测盈利的100.09%; 2015年度实现归属于母公司股东净利润15,165.89万元,超过承诺数465.89万元,完成本年预测盈利的103.17%。

浙江传化股份有限公司董事会

2016年3月29日