安徽山鹰纸业股份有限公司

一、重要提示

1.1 公司董事会、监事会及董事、监事、高级管理人员保证季度报告内容的真实、准确、完整,不存在虚假记载、误导性陈述或者重大遗漏,并承担个别和连带的法律责任。

1.2 公司全体董事出席董事会审议季度报告。

1.3 公司负责人吴明武、主管会计工作负责人孙晓民及会计机构负责人(会计主管人员)孙晓民保证季度报告中财务报表的真实、准确、完整。

1.4 本公司第一季度报告未经审计。

二、公司主要财务数据和股东变化

2.1主要财务数据

单位:元 币种:人民币

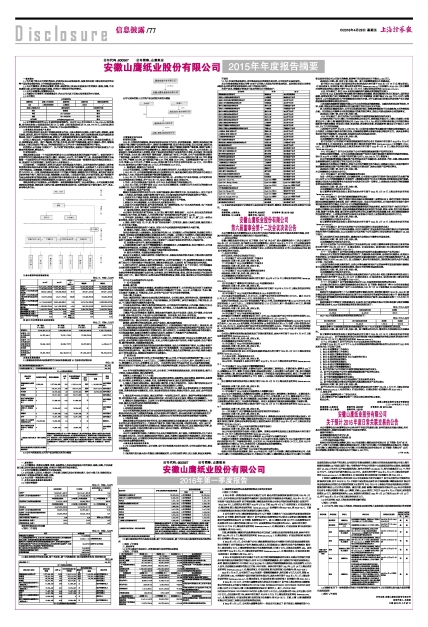

■

非经常性损益项目和金额

√适用 □不适用

单位:元 币种:人民币

■

2.2截止报告期末的股东总数、前十名股东、前十名流通股东(或无限售条件股东)持股情况表

单位:股

■

■

■

2.3截止报告期末的优先股股东总数、前十名优先股股东、前十名优先股无限售条件股东持股情况表

□适用 √不适用

三、重要事项

3.1公司主要会计报表项目、财务指标重大变动的情况及原因

√适用 □不适用

■

3.2重要事项进展情况及其影响和解决方案的分析说明

√适用 □不适用

(1)2015年第一次临时股东大会审议通过了公司《非公开发行股票预案》及相关议案,2016年1月22日,公司本次非公开发行股票的申请获得中国证监会发行审核委员会审核通过,2016年4月5日,公司收到中国证监会出具的《关于核准安徽山鹰纸业股份有限公司非公开发行股票的批复》(证监许可[2016]529号),上述相关公告刊登于2016年1月23日和2016年4月6日《证券时报》、《中国证券报》、《上海证券报》和上海证券交易所网站 (www.sse.com.cn)(公告编号:临2016-004、临 2016-017)。目前公司在积极推进本次非公开发行股票发行认购有关事宜。

(2)公司全资子公司山鹰投资管理有限公司(以下简称“山鹰资本”)与北京新时代宏图基金管理有限公司(以下简称“新时代宏图”)签订了《关于合资设立投资管理公司之协议》,合资设立深圳前海山鹰新时代投资管理有限公司(以下简称“投资管理公司”)。其中山鹰资本出资255万元(占投资管理公司注册资本的51%),新时代宏图出资245万元(占投资管理公司注册资本的49%)。具体内容刊登于2015年12月24日上海证券交易所网站(www.sse.com.cn)、《上海证券报》、《中国证券报》和《证券时报》 (公告编号:临2015-068)。

目前,深圳前海山鹰新时代投资管理有限公司已完成工商登记注册并取得营业执照,具体内容刊登于2016年2月5日上海证券交易所网站(www.sse.com.cn)、《上海证券报》、《中国证券报》和《证券时报》(公告编号:临2016-006)。

(3)2016年2月4日,公司全资子公司山鹰投资管理有限公司与深圳市时代伯乐创业投资管理有限公司签署了《关于发起设立产业并 购基金之协议》,共同发起设立山鹰时代伯乐产业并购基金(暂定名),基金规模5亿元,山鹰投资管理有限公司及募集的投资人出资2亿元,占基金总规模的40%。具体内容刊登于2016年2月6日上海证券交易所网站(www.sse.com.cn)、《上海证券报》、《中国证券报》和《证券时报》 (公告编号:临2016-007)。

(4)2014年年度股东大会审议通过了公司《关于发行超短期融资券的议案》,同意公司向银行间债券市场申请注册并择机发行不超过人民币20亿元的超短期融资券,经中国银行间市场交易商协会出具的《接受注册通知书》(中市协注[2015]SCP286号),接受公司超短期融资券注册,注册金额为20亿元人民币,注册额度自该通知书发出之日起2年内有效。具体内容刊登于2015年11月19日上海证券交易所网站(www.sse.com.cn)、《上海证券报》、《中国证券报》和《证券时报》(公告编号:临2015-058)。

2016年2月25日,公司发行了2016年度第一期超短期融资券,发行总额5亿元人民币,期限90日,发行利率4.5%,主承销商中国民生银行股份有限公司,具体内容刊登于2016年3月1日上海证券交易所网站(www.sse.com.cn)、《上海证券报》、《中国证券报》和《证券时报》 (公告编号:临2016-011)。

(5)2016年3月29日,公司第六届董事会第九次会议审议通过了《关于在上海自贸区设立融资租赁公司的议案》,公司拟与全资孙公司CYCLE LINK INTERNATIONAL HOLDINGS LIMITED共同出资人民币5亿元设立山鹰(上海)融资租赁有限公司(暂定名)。其中,CYCLE LINK INTERNATIONAL HOLDINGS LIMITED出资人民币1.25亿元,占注册资本的25%,公司出资人民币3.75亿元,占注册资本的75%,具体内容刊登于2016年3月31日上海证券交易所网站(www.sse.com.cn)、《上海证券报》、《中国证券报》和《证券时报》(公告编号:临2016-015)。目前,山鹰(上海)融资租赁有限公司已完成工商登记注册并取得营业执照。

(6)2016年4月11日,公司第六届董事会第十一次会议审议通过了《关于拟在上海购置研发中心及运营总部办公用房产的议案》,公司使用自有资金拟购买上海东方明珠实业发展有限公司在上海市杨浦区安浦路645号滨江国际广场6号楼的房产作为公司研发中心及运营总部的办公场地,建筑面积合计15,156.12平方米(以产权证面积为准),每平方米均价49,806.51元,和车位数量共计111个,单价20万元/个,上述合计总价款不超过80,500万元。具体内容刊登于2016年4月13日上海证券交易所网站(www.sse.com.cn)、《上海证券报》、《中国证券报》和《证券时报》(公告编号:临2016-021)。

(7)经第六届董事会第三次会议和2014年年度股东大会审议通过了《关于公开发行公司债券的议案》及相关议案,并于2015年11月4日收到中国证监会出具的《关于核准安徽山鹰纸业股份有 限公司向合格投资者公开发行公司债券的批复》(证监许可〔2015〕2510 号),核准公司向合格投资者公开发行面值总额不超过10亿元的公司债券。截至目前,根据《安徽山鹰纸业股份有限公司2016年公司债券发行公告》,本期公司债券(简称:16山鹰债,代码:136369)发行工作已于2016年4月14日结束,实际发行规模为10亿元,最终票面利率为5.35%,该债券计息期限自2016年4月13日起至2023年4 月13日止,并于2016年4月27日在上海证券交易所上市。

3.3公司及持股5%以上的股东承诺事项履行情况

√适用 □不适用

(1)上市公司、持股5%以上的股东、控股股东及实际控制人在报告期内或持续到报告期内的承诺事项

■

3.4预测年初至下一报告期期末的累计净利润可能为亏损或者与上年同期相比发生重大变动的警示及原因说明

□适用 √不适用

公司名称 安徽山鹰纸业股份有限公司

法定代表人 吴明武

日期 2016年4月27日

公司代码:600567 公司简称:山鹰纸业

2016年第一季度报告