债市迎来交易窗口 或再现债牛投资机会

| ||

| ||

| ||

|

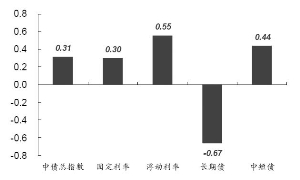

风险资产下跌,债市修复上涨。5月政策性银行债和中票利率下行修复,高收益债指数上行,城投债收益回落。(1)利率策略:纠结行情将打破,债市重新走牛,迎来交易窗口。经济复苏不稳,二季度将可能面临脉冲式下行风险,如CPI 拐点向下,PPI 同环比回落。信用环境整体收缩,信用风险上升,利率债相对价值凸显。缺资产格局加剧,居民、机构投资回报预计继续下调;美元加息,人民币贬值风险升温,风险资产调整更剧烈,债市仍将是一个避风港。(2)信用策略:融资边际收缩,市场依旧弱势。信用利差冲高盘整以及净供给持续收缩,均显示悲观和谨慎情绪依旧。宽松融资环境边际收紧,融资收缩预期自我实现,信用风险会继续暴露,市场短期仍然是弱势格局。但系统性失控的可能性并不大,“缺资产”格局依旧,信用债总体需求仍有支撑,风险主要在于阶段性波动和趋势性分化。

⊙ 国泰君安证券

利率策略:债市重新走牛,迎来交易窗口

6月,债券市场的纠结震荡格局有望打破,债市将迎来交易窗口,新一轮机会有望重现。

1、经济增长动能面临拐点下行风险。

2016年第二季度,季度经济面临“脉冲式”下降的风险加大:一季度天量融资、基建与房地产等,是推动经济增长超出预期的主因,二季度政策重心将从“稳增长”转向“调结构、防风险”,经济刺激力度和信用扩张将有所回落,增长动能面临拐点下行的风险。同时,去产能和去杠杆,导致产能过剩行业特别是中上游制造业产量下降,信贷收缩,从资产最大化向负债最小化转变,导致工业生产、用电量和煤耗量等可能进一步下滑。此外,PPI和房地产回升势头将面临衰竭可能,一、二线城市房价在经历大涨过后,市场需求将在高位趋缓,大宗商品价格将重回弱势走势,对经济的带动影响也将趋于减弱。

2、从5月起,CPI将拐点向下,PPI环比涨幅放缓甚至回落。

我们预计,从5月起,CPI将现拐点,并持续回落,8月见底或将跌破2%,市场对通胀的担忧将得到缓解,对货币宽松的预期将再度升温。此外,PPI同比和环比上升也将面临拐点,5月南华工业品指数下跌13%,美元加息临近将抑制大宗涨幅,CPI和PPI将重新进入下行轨道。

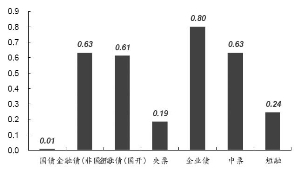

3、信用扩张整体收缩,信用风险上升,利率债优势凸显。

二季度信用风险环境面临整体收缩。这是因为,央行政策风向收紧,从“稳增长”转向“防风险”,导致信贷和影子银行收缩,未来3个月M2增速将跌破13%;银行等金融机构风险偏好下降,对过剩产能行业收紧信贷标准,企业内部现金流下降;地方债置换提速,“去产能”出清步伐加快,政策“救人而不救企业”,过去为了维持现金流而被迫亏损开工的企业将面临关停,新增信贷和社会融资规模将大幅走低。在市场信用利差较窄的情况下,市场对信用风险和波动风险给的定价仍然偏低。因此,利率债具有“避风港”的安全性及流动性的管理价值,相对优势凸显。

4、银行、理财、私人银行等机构“缺资产”的格局依旧,居民等负债端的投资回报预期继续下调,债券总体需求仍有支撑。

信用和影子银行收缩,加剧了机构“缺资产”的格局。从宏观层面看,企业杠杆向政府和居民转移,是资产端收益向居民(理财等资管等)让利,但居民、机构等投资回报率预期仍在进一步下行趋势中,5月理财收益已全面破4%,货基收益已破2.5%。市场化无风险利率下行,将提升债券的相对吸引力,进一步打开利率下行空间。

5、外部风险事件增多(美元加息和人民币贬值等),风险资产受冲击的调整影响更大一些更,债市仍是一个避风港。

近期,美联储加息预期重燃,美元指数从跌破92逆转重新站上95-96,人民币中间价已跌至2011年以来低点,市场情绪恐慌明显抑制投资者的风险偏好,对风险资产调整压力更大,债市仍是相对“避风港”。

总体而言,在经历前期足够的调整后,利率债和高等级信用债具备了足够的安全边际,金融防风险、去杠杆的政策方向也将降低市场和银行等机构的风险偏好,债市的避险价值凸显。在控制杠杆风险的情况下,投资者应该抓住二季度利率波段下行的机会,短期波动中宜将眼光放远,2016年债券市场虽有颠簸,但仍要坚持债牛方向。

信用市场策略:融资边际收紧,市场依旧弱势

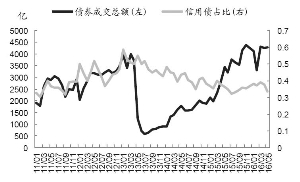

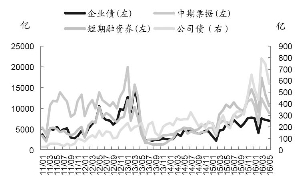

1、5月份信用债供给继续大幅下降为负,公司债仍为净供给主力。

根据WIND统计,5月份信用债(企业债+中票+短融+公司债)到期量为4462亿元,较4月份上升了362亿元,创信用债单月到期量历史新高。全月发行量较上月的6786亿元下降至4544亿元,净供给较上月的2513亿元大幅下降至-70亿元,受信用债市场持续调整影响,净供给连续第二个月大幅收缩。结构上来看,公司债仍为净供给主力,全月净供给1241亿元,4月份环比降幅不大;短融、中票、企业债的净供给均由正转负;城投债净供给-409亿元,环比同样大幅下降。

2、预计6月份信用债净供给仍将维持低位,但相比5月份有所改善。

受半年末资金面压力和企业补年报影响,历年来6月份信用债净供给环比均出现回落。6月份,信用债到期3315亿元,明显低于过去3个月平均水平。随着市场回暖,前期取消或推迟发行的债券可能重新上市发行。

3、资金利率波动幅度大幅降低,理财产品收益率继续下行。

5月份,R001和R007分别在2.02-2.04%和2.33-2.50%的区间内震荡。由于各种利空因素已经释放完毕,资金利率波动幅度大幅降低,流动性整体保持相对宽松的状态。另一方面,银行理财收益率继续下行,1个月、3个月、6个月的预期年化收益率分别下行11bp、15bp、6bp至3.81%、4.00%、4.06%。银行理财收益率进入“3”时代,并不意味着收益率下行趋势已经结束,后续看仍有进一步下行空间。

4、新发理财份额环比继续下降,公募基金发行规模低位徘徊。

据WIND统计,5月份新发理财份额延续此前两个月的下行趋势。主流产品年化预期收益率破“4”,是导致新发理财规模持续下降的主要原因。从新发理财资金投向债券的比重来看,理财配置债券比例进一步下降至22.36%,创下过去两年来的新低。考虑到理财的息差矛盾逐渐得到缓解,后续新发理财投资债券比重将有望提升。5月份公募基金发行规模仍然处于低位,但债券型基金发行占比明显提升,预计伴随股市震荡行情持续,基金发行结构将进一步偏向固收类产品,对债券需求提供支撑。

转债市场策略:转债表现或继续强于正股

1、供给继续释放,需求仍有支撑。

存量转债规模进一步上升。5月份没有转债退市,期间辉丰转债上市,存量转债/交换债的规模进一步上升,从445亿元增长至454亿元。展望6月份,在A股弱市背景下,基本不可能会有转债触发强制赎回条款退市,转债/交换债持有人的转股动力不强。此外,以岭EB将会在6月份上市交易,预计6月底存量转债规模为462亿元左右。

6家公司获取转债/交换债发行批文,潜在的发行规模共计246亿元。根据WIND统计,当前共有12家上市公司发布了可转债发行预案,环比较4月底上升4家,预计发行规模共计335亿元;共有3家上市公司发布了交换债发行预案,环比与4月底持平。可转债中,宁波银行、洪涛股份、海印股份3只转债的发行已收到证监会书面核准文件,另有6只转债已通过股东大会,还有3只转债上报董事会预案;交换债中,中国中车、山东高速、皖新传媒发行已收到证监会书面核准文件。6只已获批文的待发转债/交换债规模共计246亿元,参考5月份转债发行速度,预计后续每个月新发转债数量月为2只左右。

公募基金发行仍处低位,表明转债需求仍有支撑。据WIND统计,5月新成立的债券基金和货币基金分别为16只和1只,规模共计371亿份。整体来看,5月份股市大跌后,股市窄幅震荡,债市回暖,投资者情绪偏趋谨慎,预计后续公募基金发行在整体规模将处于低位的情况下,发行结构有望进一步向固收类产品倾斜。有一定安全边际的转债和交换债仍受到部分追求绝对收益的资金青睐,需求有较强支撑。

2、估值与情绪:防御性凸显,供给冲击来袭。

转债的防御性优势再次凸显。5月份转债整体表现好于正股,同时由于债券市场进入“修复期”,在债性估值平稳甚至有所下行的背景下,债市底部抬升,提升了转债的整体安全边际。后续转债相对正股,仍然有明显的收益风险比优势。整体来看,对于追求绝对收益的资金来讲,下一阶段转债和交换债仍将具有较大的吸引力。

5月下旬,宁波银行发行转债,已获证监会批准,意味着2015年3月份后,转债市场将再度迎来大盘转债的上市。宁波银行拟发行的转债规模不超过100亿元,对存量规模不到500亿元的转债市场,新债规模显然较大,对转债市场估值将造成一定负面影响,但随着市场规模的大幅扩容以及正股市场的慢熊格局,后续转债市场股性估值持续“杀跌”是大概率事件。

(执笔:徐寒飞、张莉)