福建省投资开发集团有限责任公司公开发行2016年公司债券(第二期)募集说明书摘要(面向合格投资者)

(上接12版)

■

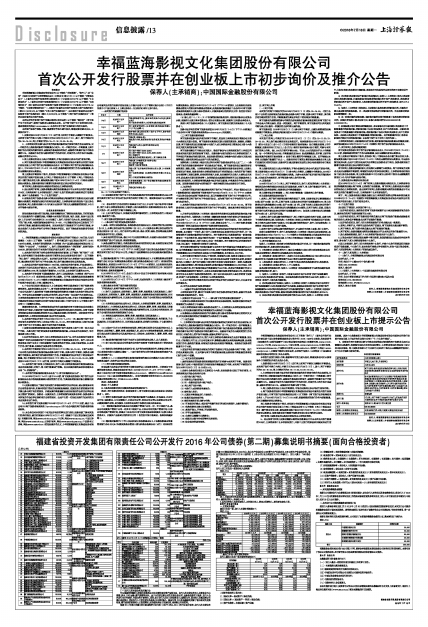

■发行人截至2016年3月31日主要参股公司情况一览表

■

三、发行人主营业务情况

(一)发行人的主营业务及所属行业

作为福建省省属的大型国有投资类公司和主要的国有资产运营主体,发行人的主营业务收入主要来自电力销售、供水、LNG运输、燃气销售等业务。由于合并前四家公司的主营业务不同,且参股投资项目较多,发行人合并后行业分布较多,主营业务不够突出。同时,由于发行人历史上的投资项目以参股为主,营业收入仅能反映公司部分盈利能力,因此发行人目前主营业务盈利占比相对偏小。具体而言,电力和金融板块贡献了较为稳定的投资收益,燃气板块的经营收入正快速增长;其他板块尚处于发展初期,盈利能力有待培育。

根据2011年第三次修订的《国民经济行业分类》(GB/T 4754-2011)的行业划分标准,发行人的主要业务分属C22造纸和纸制品业、D44电力、热力生产和供应业、D45燃气生产和供应业、D46水的生产和供应业等。根据中国证监会2012年10月26日颁布的《上市公司行业分类指引》(2012年修订),发行人属于“S90综合类”。

发行人营业执照载明的经营范围:对电力、燃气、水的生产和供应、铁路运输等行业或项目的投资、开发;对银行、证券、信托、担保、创业投资以及省政府确定的省内重点产业等行业的投资;对农业、林业、酒店业、采矿业的投资;房地产开发;资产管理。

(二)发行人的主营业务收入构成情况

发行人近三年及近一期营业收入结构表

单位:万元

■

注:1、主营业务中的其他类业务包括房屋租赁收入、物业相关收入、咨询服务费收入、项目管理费收入、工程收入、融资租赁收入、担保收入等。

2、其他业务收入包括租金收入、材料转让收入、资金占用费收入、酒店承包金收入等。

第四节 财务会计信息

一、主要财务数据

最近三年及一期,发行人主要财务数据如下:

单位:万元

■

二、最近三年及一期主要财务指标

发行人最近三年及一期主要财务指标如下:

■

上述财务指标的计算方法:

(1)流动比率=流动资产/流动负债;

(2)速动比率=(流动资产-存货)/流动负债;

(3)资产负债率=负债总额/资产总额;

(4)贷款偿还率=实际贷款偿还额/应偿还贷款额;

(5)利息偿付率=实际利息支出/应付利息支出;

(6)债务资本比率=全部债务/(全部债务+所有者权益),全部债务=长期借款+应付债券+短期借款+交易性金融负债+应付票据+应付短期债券+一年内到期的非流动负债;

(7)应收账款周转率=营业收入/应收账款平均余额;

(8)存货周转率=营业成本/存货平均余额;

(9)利息保障倍数=(利润总额+财务费用的利息支出)/(财务费用的利息支出+资本化利息支出);

(10)总资产周转率=营业收入/资产总额平均余额;

(11)总资产报酬率=(利润总额+财务费用的利息支出)/资产总额平均余额;

(12)EBITDA利息倍数=EBITDA/(资本化利息+计入财务费用的利息支出)

第五节 募集资金运用

一、本次债券募集资金数额

根据《公司债券发行与交易管理办法》的相关规定,结合发行人财务状况及资金需求状况,经发行人于2016年1月13日召开的董事会会议审议通过,并经股东福建省国资委审议通过,发行人向中国证监会申请发行不超过人民币30亿元公司债券。

二、本次发行公司债券募集资金的使用计划

经发行人董事会审议通过,并于2016年1月26日经发行人股东福建省国资委审议通过,本次发行公司债券的募集资金拟用于偿还到期债务。该等资金使用计划将有利于调整并优化公司负债结构,节约财务费用,进一步提高公司持续盈利能力。

根据自身财务状况及到期债务情况,公司拟定了本期债券募集资金使用计划,具体情况如下表所示:

单位:万元

■

若募集资金实际到位时间与公司预计不符,董事会将根据股东授权依据公司财务状况等实际情况,本着有利于优化公司债务结构、尽可能节省公司利息费用的原则灵活安排偿还公司债务。

第六节 备查文件

本募集说明书的备查文件如下:

(一) 发行人最近一期的财务报告和最近三年的审计报告;

(二) 主承销商出具的核查意见;

(三)福建国富律师事务所出具的法律意见书;

(四)中诚信证券评估有限公司出具的公司债券信用评级报告;

(五)中国证监会核准本次发行的文件;

(六)《债券受托管理协议》;

(七)《债券持有人会议规则》。

在本次债券发行期内,投资者可以至本公司及主承销商处查阅本募集说明书全文及上述备查文件,或访问上海证券交易所网站(www.sse.com.cn)查阅本募集说明书及摘要。

福建省投资开发集团有限责任公司

2016年7月18日