无锡市国联发展(集团)有限公司公开发行2016年公司债券(第二期)募集说明书摘要(面向合格投资者)

(上接34版)

■

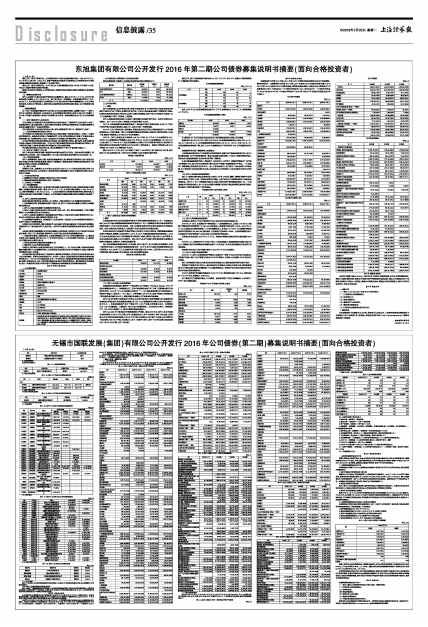

5、关联租赁情况

本公司作为承租方:

表3-17:关联租赁明细表

单位:元

■

6、关联方资金拆借

表3-18:发行人向关联方拆借资金明细表

单位:元

■

7、关联方资金利息

向关联方收取利息情况

表3-19:发行人向关联方收取利息明细表

单位:元

■

8、关联方应收应付款项余额

(1)应收项目

表3-20:发行人与关联方应收款项余额明细表

单位:元

■

(2)应付项目

表3-21:发行人与关联方应付项目余额明细表

单位:元

■

9、为关联方提供担保

表3-22:发行人为关联方公司提供担保

单位:万元

■

(三)定价依据

发行人与关联方之间的交易均参照市场价格确定;与关联方之间的资金拆借及存款,均以同期银行存贷款利率执行。

(四)发行人关联交易的决策权限与程序

发行人制定了《国联集团财务管理制度》,对关联交易的基本原则、关联方及关联交易的确认、关联交易决策权限、审议程序进行了详尽规定,以保证公司与关联方之间的关联交易符合公平、公正、公开的原则,确保公司的关联交易行为不损害公司的合法权益。

第四节 财务会计信息

本节的财务会计数据及有关分析说明反映了本公司2013年至2016年3月31日的财务状况、经营成果和现金流量。投资者应通过查阅公司2013年度至2015年度经审计的财务报告,以及2016年1-3月未经审计的会计报表,详细了解公司的财务状况、经营成果及现金流量。

本公司2013年度、2014年度、2015年度、2016年1-3月的财务报表已按照企业会计准则的规定进行编制。天衡会计师事务所(特殊普通合伙)对本公司2013年度、2014年度、2015年度的财务报告进行了审计,并出具了编号为“天衡审字(2014)00939号”、“天衡审字(2015)01256号”、“天衡审字(2016)01252号”的标准无保留意见审计报告。本公司2016年1-3月财务报表未经审计。

如无特别说明,本节引用的财务数据分别引自公司经审计的2013年度至2015年度财务报告及2016年1-3月未经审计的会计报表。由于会计政策调整,导致下一年期初数与上一年期末数不一致的情况,均以上一年期末数为准进行计算分析。

一、最近三年及一期财务会计资料

(一)合并财务报表

公司2013年12月31日、2014年12月31日、2015年12月31日和2016年3月31日的合并资产负债表,以及2013年度、2014年度、2015年度和2016年1-3月的合并利润表、合并现金流量表如下:

表4-1:发行人最近三年及一期末合并资产负债表

单位:元

■

表4-2:发行人最近三年及一期合并利润表

单位:元

■

表4-3:发行人最近三年及一期合并现金流量表

单位:元

■

(二)母公司财务报表

公司2013年12月31日、2014年12月31日、2015年12月31日和2016年3月31日的母公司资产负债表,以及2013年度、2014年度、2015年度和2016年1-3月的母公司利润表、母公司现金流量表如下:

表4-4:发行人最近三年及一期末母公司资产负债表

单位:元

■

表4-5:发行人最近三年及一期母公司利润表

单位:元

■

表4-6:发行人最近三年及一期母公司现金流量表

单位:元

■

■

二、最近三年及一期主要财务指标

表4-7:合并报表财务指标

■

注:上述财务指标计算方法如下:

1、流动比率=流动资产/流动负债

2、速动比率=(流动资产-存货)/流动负债

3、资产负债率=负债总计/资产总计×100%

4、全部债务=长期借款+应付债券+短期借款+交易性金融负债+应付票据+应付短期债券+一年内到期的非流动负债

5、债务资本比率=全部债务/(全部债务+所有者权益总额)×100%

6、应收账款周转率=营业收入/〔(期初应收账款净额+期末应收账款净额)/2〕

7、存货周转率=营业成本/〔(期初存货净额+期末存货净额)/2〕

8、利息保障倍数=(利润总额+计入财务费用的利息支出)/计入财务费用的利息支出

9、EBITDA=利润总额+计入财务费用的利息支出+固定资产折旧+摊销

10、EBITDA全部债务比=EBITDA/全部债务

11、EBITDA利息倍数=EBITDA/(资本化利息+计入财务费用的利息支出)

12、总资产报酬率=(利润总额+计入财务费用的利息支出)/﹝(期初资产总额+期末资产总额)/2﹞×100%

13、一季度数据已年化。

第五节 募集资金的运用

一、本次债券募集资金运用计划

根据《管理办法》的相关规定,结合公司财务状况及未来资金需求状况,经本公司董事局决议(锡国联董临决[2015]7号)通过,并经无锡市国资委批准,公司向中国证监会申请发行规模为不超过人民币20亿元(含20亿元)公司债券,募集资金扣除发行费用后,拟用于补充公司营运资金。

二、本期债券募集资金运用计划

本期债券发行规模为10亿元,募集资金在扣除发行费用后,拟用于补充公司营运资金,保证经营活动的顺利进行。

1、有利于保障公司经营活动的正常开展

随着发行人近年来生产经营规模的扩大,经营活动支出逐步增长。2013年-2015年,公司用于购买商品、接受劳务支付的现金分别为597,035.66万元、694,516.98万元和1,461,111.26万元。预计未来随着发行人经营规模的进一步扩大,用于经营相关活动的费用将持续增加。募集资金用于补充营运资金,可进一步保障公司经营活动的正常开展,有助于生产经营规模的扩大。

2、促进技术研发和市场开拓

发行人确立了自主创新的发展战略,逐步培养和形成了较强的自主研发能力。为提高公司未来在市场中的竞争力,促进技术研发和市场开拓,公司在流动资金方面的需求不断增加。

3、有助于公司抗风险能力的提高

截至2016年3月31日,公司合并报表的流动负债中包括短期借款204,872.50万元,应付票据66,114.45万元,应付账款141,914.85万元,发行人短期内对流动资金的需求较大。募集资金用于补充公司流动资金,可以保障公司的现金储备,进而满足公司日常经营中存货及应收账款的资金需求,提高发行人的短期抗风险能力。

三、本期债券募集资金运用对发行人财务状况的影响

本期债券发行后将引起公司财务结构的变化。表7-1模拟了公司的总资产、流动负债、非流动负债和所有者权益结构在以下假设的基础上产生的变动:

1、财务数据的基准日为2016年3月31日;

2、假设本期债券总额10亿元计入2016年3月31日的资产负债表;

3、假设不考虑融资过程中产生的所有由公司承担的相关费用;

4、假设本期债券募集资金10亿元全部用于补充营运资金;

5、假设本期债券在2016年3月31日完成发行并且交割结束。

表5-1:发行人发行前后资产负债数据

单位:万元

■

根据上表可知,完成本期债券发行,募集资金到位后,公司合并财务报表的资产负债率将由发行前的67.29%上升为发行后的67.69%,上升0.40%;,剔除代理证券买卖款的影响后的资产负债率由发行前的50.77%上升为发行后51.38%,上升0.61%。

本次债券如能成功发行且按上述计划运用募集资金,虽然本公司的资产负债率水平将比本次债券发行前将有所提高,但是公司债券作为企业重要的直接融资工具,有利于优化公司债务结构,降低公司的融资成本,拓宽公司的融资渠道,减少未来由于利率水平和信贷环境变化对公司经营带来的不确定性,提高公司整体经营效益。

第六节 备查文件

本募集说明书的备查文件如下:

(一)发行人最近三年的财务报告及审计报告,最近一期财务报表;

(二)主承销商出具的核查意见;

(三)法律意见书;

(四)资信评级报告;

(五)债券持有人会议规则;

(六)债券受托管理协议;

(七)中国证监会核准本次发行的文件。

投资者可以在本期债券发行期限内到本公司、主承销商处查阅本募集说明书全文及上述备查文件,或登录上海证券交易所网站(www.sse.com.cn)查阅本募集说明书及摘要。