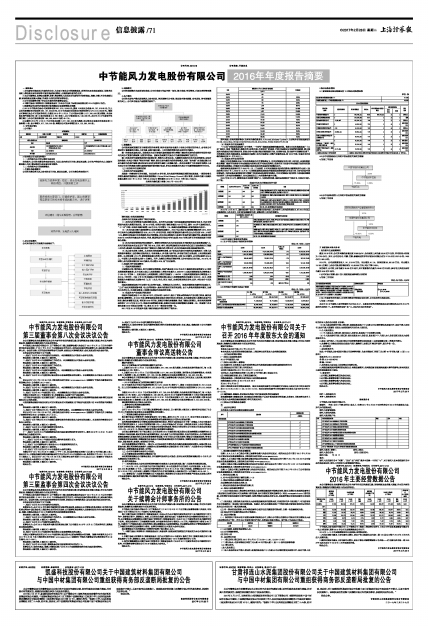

中节能风力发电股份有限公司

公司代码:601016 公司简称:节能风电

2016年年度报告摘要

一 重要提示

1 本年度报告摘要来自年度报告全文,为全面了解本公司的经营成果、财务状况及未来发展规划,投资者应当到上海证券交易所网站等中国证监会指定媒体上仔细阅读年度报告全文。

2 本公司董事会、监事会及董事、监事、高级管理人员保证本年度报告内容的真实、准确、完整,不存在虚假记载、误导性陈述或重大遗漏,并承担个别和连带的法律责任。

3 公司全体董事出席了审议本年度报告的董事会会议。

4 中勤万信会计师事务所(特殊普通合伙)为本公司出具了标准无保留意见的2016年度审计报告。

5 经董事会审议的报告期利润分配预案或公积金转增股本预案

(1)2016年节能风电母公司实现净利润207,576,133.53元,提取10%法定公积金20,757,613.35元,加上以前年度剩余未分配利润392,197,523.68元,2016年末实际可供股东分配的利润为579,016,043.86元。根据公司章程以及公司目前财务状况,以截至2016年12月31日公司股本总额2,077,780,000股为基数,向全体股东进行现金分红,每10股分配现金0.41元(含税),共计分配现金85,188,980元,占公司2016年度合并报表归属于上市公司股东净利润188,596,846.22元的45.17%。

(2)以截至2016年12月31日公司股本总额2,077,780,000股为基数,拟以资本公积金向全体股东每10股转增10股,合计转增2,077,780,000股,转增后公司股本将增加至4,155,560,000股。

二 公司基本情况

1 公司简介

■

■

2 报告期公司主要业务简介

(一)报告期内公司所从事的主要业务

报告期内,公司的主营业务未发生变化,为风力发电的项目开发、建设及运营。公司生产的绿色电力,源源不断地输入电网,满足经济社会及国民用电需求。

(二)报告期内公司的经营模式

1、主营业务经营模式

公司的主营业务为风力发电的项目开发、建设及运营。公司主营业务流程如下:

■

2、项目开发模式

公司风电场项目开发模式与流程如下:

■

3、采购模式

公司的采购模式主要是招标采购,公司对采购工作实行统一招标、集中采购、专业管理、分级负责的管理模式。

4、生产模式

公司的主要生产模式是依靠风力发电机组,将风能转化为电能;通过场内集电线路、变电设备,将电能输送到电网上。公司风电场生产运营模式图如下:

■

5、销售模式

公司依照国家政策和项目核准时的并网承诺,将风电场所发电量并入电网公司指定的并网点,由电网公司指定的计量装置按月确认上网电量,实现电量交割。上网电能的销售电价由两种方式确定:

第一种是依照国家定价。即依据风电项目核准时国家能源价格主管部门确定的区域电价或特许权投标电价与电网公司直接电费结算,回笼货币资金。国家定价结算方式是公司电量销售结算的主要方式。

第二种是近两年逐渐形成的多边协商定价,简称电力多边交易。为缓解弃风限电对风电企业的影响,由地方政府推动,电网公司根据“特定用电侧”需求,提出交易电量和电价的指导意见,组织“发电侧”企业就此部分交易电量和电价进行磋商,确定各发电企业所承担的电量和上网基础电价。多边交易模式下风电场的电费收入由电网公司支付的基础电费和国家新能源补贴两部分组成,多边交易结算方式是公司电量销售结算的补充方式。

(三)报告期内行业情况说明

1、全球风电行业发展情况

风能是一种清洁的可再生能源。在过去的30多年里,风电发展不断超越其预期的发展速度,一直保持着世界增长最快的能源地位。根据全球风能理事会(Global Wind Energy Council)统计数据,全球风电累计总装机容量从截至2001年12月31日的23,900MW增至截至2016年12月31日的486,749MW。

全球风电装机累计容量(2001年-2016年)

■

资料来源:全球风能理事会

全球风电行业发展呈现如下特征与趋势:

(1)风电已在全球范围内实现规模化应用。风电作为应用最广泛和发展最快的新能源发电技术,已在全球范围内实现大规模开发应用。到 2016年底,全球风电累计装机容量达 4.87亿千瓦,遍布 100 多个国家和地区。“十二五”时期,全球风电装机新增 2.38 亿千瓦,年均增长17%,是装机容量增幅最大的新能源发电技术。

(2)风电已成为部分国家新增电力供应的重要组成部分。2000年以来风电占欧洲新增装机的 30%,2007年以来风电占美国新增装机的 33%。2015年,风电在丹麦、西班牙和德国用电量中的占比分别达到 42%、19%和 13%。随着全球发展可再生能源的共识不断增强,风电在未来能源电力系统中将发挥更加重要作用。美国提出到2030年20%的用电量由风电供应,丹麦、德国等国把开发风电作为实现2050年高比例可再生能源发展目标的核心措施。

(3)风电开发利用的经济性显著提升。随着全球范围内风电开发利用技术不断进步及应用规模持续扩大,风电开发利用成本在过去五年下降了约 30%。巴西、南非、埃及等国家的风电招标电价已低于当地传统化石能源上网电价,美国风电长期协议价格已下降到化石能源电价同等水平,风电开始逐步显现出较强的经济性。

(4)风力发电向海上进军。从全球风电的发展情况来看,由于陆地风电场可开发的地方逐渐减少,而海上风能资源丰富稳定,且沿海地区经济发达,电网容量大,风电接入条件好,风电场开发已呈现由陆上向近海发展的趋势。从区域来看,2016年,欧洲依然是最大的海上风电投资区域市场,达到258亿美元,占全球总量的86%以上。中国海上风电投资也达到41亿美元。另外,北美和台湾地区等新兴海上风电市场也正在开放。2016年,全球海上风电投资总额达到299亿美元,同比增长40%,创下历史新高。

2、我国风电行业发展情况

(1)我国风能资源概况

中国幅员辽阔、海岸线长,拥有丰富的风能资源。我国气象局在2009年公布了最新的离地面高度为50米的风能资源测量数据,其中达到三级以上风能资源陆上潜在开发量为2,380GW(三级风能资源指风功率密度大于300瓦/平方米),达到四级以上风能资源陆上潜在开发量为1,130GW(四级风能资源指风功率密度大于400瓦/平方米),而且5至25米水深线以内的近海区域三级以上风能资源潜在开发量为200GW。其中,风能资源较为丰富的地区主要集中在“三北”(东北、华北、西北)地区、东南沿海及附近岛屿,此外,内陆也有个别风能丰富点。

我国风能资源地理分布与现有电力负荷不匹配。沿海地区电力负荷大,但是风能资源丰富的陆地面积小;“三北”地区风能资源很丰富,电力负荷却较小,给风电的经济开发带来困难。由于大多数风能资源丰富区,远离电力负荷中心,电网建设薄弱,大规模开发需要电网延伸的支撑。

(2)我国风电产业发展历程和现状

我国风电场建设始于20世纪80年代,在其后的十余年中,经历了初期示范阶段和产业化建立阶段,装机容量平稳、缓慢增长。自2003年起,随着国家发改委首期风电特许权项目的招标,风电场建设进入规模化及国产化阶段,装机容量增长迅速。特别是2006年开始,连续四年装机容量翻番,形成了爆发式的增长。据全球风能理事会的统计,2013年至2016年,我国风电新增装机容量,连续四年保持全球新增装机容量第一位。我国累计风电装机容量2009年跃居世界第一位,直至2016年一直保持全球第一位。

2001年至2016年我国风电累计装机容量及年增长率如下表所示:

■

资料来源:全球风能理事会《全球风电装机数据》、《Annual Markets Update》、《全球风电市场发展报告2012》、《GLOBAL WIND STATISTICS 2013》、《GLOBAL WIND REPORT 2014》

(3)我国风电行业发展模式

“十三五”时期是我国推进“四个革命,一个合作”能源发展战略的重要时期。根据《可再生能源发展“十三五”规划》,按照“统筹规划、集散并举、陆海齐进、有效利用”的原则,严格开发建设与市场消纳相统筹,着力推进风电的就地开发和高效利用,积极支持中东部分散风能资源的开发,在消纳市场、送出条件有保障的前提下,有序推进大型风电基地建设,积极稳妥开展海上风电开发建设,完善产业服务体系。到2020年底,全国风电并网装机确保达到2.1亿千瓦以上。

(4)我国风电行业定价机制

根据《可再生能源法》及《可再生能源发电有关管理规定》,可再生能源发电项目的上网电价,由国务院价格主管部门根据不同类型可再生能源发电的特点和不同地区的情况,按照有利于促进可再生能源开发利用和经济合理的原则确定,并根据可再生能源开发利用技术的发展适时调整和公布。

根据国家发改委颁布并于2006年1月1日生效的《可再生能源发电价格和费用分摊管理试行办法》(发改价格[2006]7号),2005年12月31日后获得国家发改委或者省级发改委核准的风电项目的上网电价实行政府指导价,电价标准由国务院价格主管部门按照招标形成的价格确定;可再生能源发电价格高于当地脱硫燃煤机组标杆上网电价的差额部分,在全国省级及以上电网销售电量中分摊。

2009年至2016年,随着我国风电规模不断扩大,为使投资明确,国家发改委数次下调风电上网标杆电价。如下表:

我国历年风电分资源区标杆电价

■

2016年12月26日,国家发改委下发《关于调整光伏发电陆上风电标杆上网电价的通知》,对2018年及以后核准的陆上风电项目上网电价实施新的电价,调整后的上网电价政策为:

■

3 公司主要会计数据和财务指标

3.1 近3年的主要会计数据和财务指标

单位:元 币种:人民币

■

3.2 报告期分季度的主要会计数据

单位:元 币种:人民币

■

4 股本及股东情况

4.1 普通股股东股东数量及前10 名股东持股情况表

单位: 股

■

■

4.2 公司与控股股东之间的产权及控制关系的方框图

√适用□不适用

■

4.3 公司与实际控制人之间的产权及控制关系的方框图

√适用□不适用

■

三 经营情况讨论与分析

1 报告期内主要经营情况

截至2016年末,公司并网装机容量达到2039.5MW,全年实现上网电量35.36亿千瓦时,平均利用小时数为1726小时。其中,公司在河北、内蒙、甘肃、新疆地区的平均可利用小时数分别为2179小时、2070小时、1465小时、1365小时。

2016年,公司实现营业收入141,519.24万元,同比增长4.11%;利润总额33,661.83万元,同比增长13.16%,归属于上市公司股东的净利润为18,859.68万元,同比下降7.26%。

报告期内,公司的上网电量为35.36亿千瓦时,其中直接售电电量为29.80亿千瓦时;参与电力多边交易的电量为5.56亿千瓦时。

2 公司对会计政策、会计估计变更原因及影响的分析说明

√适用 □不适用

单位:元 币种:人民币

■

3 与上年度财务报告相比,对财务报表合并范围发生变化的,公司应当作出具体说明。

√适用 □不适用

本公司2016年度纳入合并范围的子公司共26户,本期合并财务报表范围及其变化情况详见公司2016年度报告本附注“八、合并范围的变更”和“九、在其他主体中的权益”。