国金沪深300指数分级证券投资基金招募说明书(更新)摘要

(上接85版)

四、基金的名称

本基金名称:国金沪深300指数分级证券投资基金。

五、基金的类型

本基金类型:股票型基金。

六、基金的投资目标

本基金采用指数化投资策略,紧密跟踪沪深300指数,在严格控制基金的日均跟踪误差偏离度和年跟踪误差的前提下,力争获取与标的指数相似的投资收益。

七、基金的投资方向

本基金的投资范围为具有良好流动性的金融工具,包括沪深300指数的成份股、备选成份股(包括中小板、创业板及其它中国证监会核准上市的股票)、新股(一级市场初次发行或增发)、债券、债券回购、资产支持证券、权证、股指期货以及法律法规或中国证监会允许基金投资的其他金融工具(但须符合中国证监会相关规定)。

本基金的投资组合比例为:投资于标的指数成份股及其备选成份股的市值加上买入、卖出股指期货合约的轧差合计值不低于基金资产净值的90%,其中投资于标的指数成份股及其备选成份股的市值不低于非现金基金资产的85%;每个交易日日终在扣除股指期货合约需缴纳的交易保证金后,应当保持不低于基金资产净值5%的现金或到期日在一年以内的政府债券;投资于权证的比例不超过基金资产净值的3%。

如法律法规或监管机构以后允许基金投资其他品种,基金管理人在履行适当程序后,可以将其纳入投资范围。

本基金可以根据届时有效的有关法律法规和政策的规定,在履行适当的程序之后,进行融资融券。

八、基金的投资策略

本基金采用指数完全复制方法,按照标的指数成份股及权重构建基金的投资组合,并根据标的指数成份股及其权重的变动进行相应的调整,以达到跟踪和复制指数的目的,力争保持日均跟踪偏离度的绝对值不超过0.35%,年跟踪误差不超过4%。如遇特殊情况(如市场流动性不足、个别成份股被限制投资、法律法规禁止或限制投资等)致使基金无法购得足够数量的股票时,基金管理人将对投资组合管理进行适当变通和调整,并运用股指期货等金融衍生工具,以实现对跟踪误差的有效控制。

1、投资组合的构建

本基金采用指数完全复制方法构建基金的股票投资组合,即根据个股在标的指数中相应的权重构建基金的指数化股票投资组合,并根据标的指数成份股及其权重的变动进行相应的调整。

2、组合的调整

1)定期调整

根据标的指数的调整规则和对备选股的预期,对股票投资组合及时进行调整。

2)不定期调整

①当标的指数成份股发生包括股本变化、分红、配股、增发、停牌、复牌等事件时,基金将根据指数公司的指数修正公告对投资组合进行相应调整。

②当成份股发生重大变化时(收购合并、分拆、退市等),基金将根据指数公司的临时调整公告对投资组合进行相应调整。

③根据本基金的申购赎回情况,对基金的股票投资组合进行调整,以实现对标的指数的有效跟踪。

④因成份股流动性不足、停牌等市场因素影响或法律法规及基金合同限制,基金无法购得相应足够数量的股票时,基金将搭配使用其他合理方法对相应股票进行合理替代并对投资组合进行相应调整。

⑤在其他影响本基金复制并跟踪标的指数的情况下,本基金管理人可根据市场情况,在以跟踪误差最小化的前提下,对基金的投资组合进行合理调整。

⑥如法律法规对指数型基金投资比例的规定进行调整,本基金将在履行适当程序后,对本基金的投资组合进行调整,无需召开持有人大会。

3、股票的替代

在建仓阶段和基金后续运作过程中,如遇到特殊情况(如:市场流动性不足、成份股被限制投资等)导致基金无法购得足够数量的股票时,基金管理人将根据市场情况以跟踪误差最小化为原则,以行业、规模、历史表现相似度为标准,采用合理的方法进行适当调整和替代。

4、股指期货投资策略

本基金将适度运用股指期货,对本基金投资组合的跟踪效果进行调整及优化,以提高投资效率,控制基金投资组合风险并更好的实现本基金的投资目标。具体来说,本基金将运用股指期货来控制预期大额申购赎回等情况下的流动性风险,有效减少基金组合资产配置与跟踪标的之间的差距,确保投资组合对指数跟踪的效果。本基金管理人运用股指期货是出于追求基金充分投资、减少交易成本、降低跟踪误差的目的,不得应用于投机交易目的,或用作杠杆工具放大基金的投资。

5、跟踪误差的监控与管理

跟踪误差的管理将作为本基金主要的风险控制手段之一,基金经理及风险控制部门将每日跟踪投资组合与标的指数投资回报率之间的偏离度。月末、季末定期对基金投资组合与标的指数收益率间的累积偏离程度进行归因分析,并对控制跟踪误差提出解决方案。

九、基金的业绩比较基准

本基金的标的指数为中证指数有限公司发布的沪深300指数。

本基金的业绩比较基准为:95%×沪深300指数收益率+5%×同期银行活期存款利率(税后)

沪深300指数是沪深证券交易所第一次联合发布的反映A股市场整体走势的指数,由中证指数公司编制和维护,是在上海和深圳证券市场中选取300只A股作为样本编制而成的,指数样本覆盖了沪深市场六成左右的市值,具有良好的市场代表性。关于指数值和成份股名单的所有版权归属中证指数有限公司。

如果法律法规发生变化,或者有更权威的、更能为市场普遍接受的业绩比较基准推出,或者是市场上出现更加适合用于本基金业绩基准的指数时,基金管理人可以依据维护基金份额持有人合法权益的原则,经基金管理人和基金托管人协商一致,可以在报中国证监会备案后变更业绩比较基准,并及时按照《信息披露办法》的规定公告,而无需召开基金份额持有人大会。

十、基金的风险收益特征

本基金为股票型基金,属于较高风险、较高预期收益的基金品种,其风险和预期收益高于混合型基金、债券型基金和货币市场基金。从本基金所分离的两类基金份额来看,国金沪深300A份额具有低风险、收益相对稳定的特征;国金沪深300B份额具有高风险、高预期收益的特征。

十一、基金的投资组合报告1

( 1本招募说明书摘要(更新)中,"基金的投资组合报告"部分所述的"报告期"指2016年10月1日至2016年12月31日,"报告期末"指2016年12月31日。)

(一)报告期末基金资产组合情况

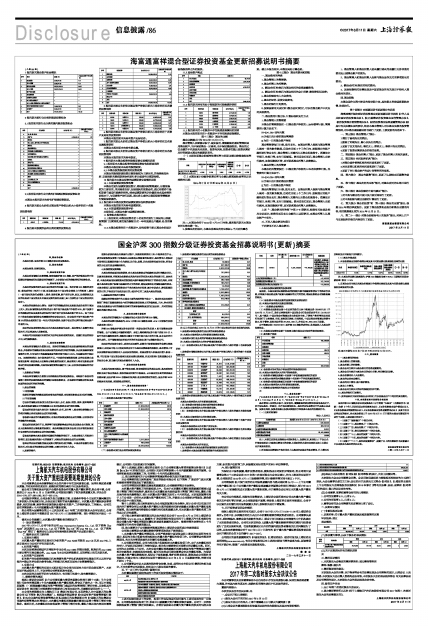

■

(二)报告期末按行业分类的股票投资组合

1、报告期末指数投资按行业分类的股票投资组合

■

注:以上行业分类以2016年12月31日的中国证监会行业分类标准为依据。

2、报告期末积极投资按行业分类的股票投资组合

注:本基金本报告期末未持有积极投资部分股票。

3、报告期末按行业分类的沪港通投资股票投资组合

注:本基金本报告期末未持有沪港通投资股票。

(三)报告期末按公允价值占基金资产净值比例大小排序的前十名股票投资明细

1、报告期末指数投资按公允价值占基金资产净值比例大小排序的前十名股票投资明细

■

2、报告期末积极投资按公允价值占基金资产净值比例大小排序的前五名股票投资明细

本基金本报告期末未持有积极投资股票。

(四)报告期末按债券品种分类的债券投资组合

注:本基金本报告期末未持有债券投资。

(五)报告期末按公允价值占基金资产净值比例大小排名的前五名债券投资明细

注:本基金本报告期末未持有债券投资。

(六)报告期末按公允价值占基金资产净值比例大小排名的前十名资产支持证券投资明细

本基金本报告期末未持有资产支持证券。

(七)报告期末按公允价值占基金资产净值比例大小排序的前五名贵金属投资明细

本基金本报告期末未持有贵金属。

(八)报告期末按公允价值占基金资产净值比例大小排名的前五名权证投资明细

本基金本报告期末未持有权证。

(九)报告期末本基金投资的股指期货交易情况说明

1、报告期末本基金投资的股指期货持仓和损益明细

■

2、本基金投资股指期货的投资政策

报告期,本基金运用股指期货来控制预期大额申购赎回等情况下的流动性风险,有效减少基金组合资产配置与跟踪标的之间的差距,确保投资组合对指数跟踪的效果。

(十)报告期末本基金投资的国债期货交易情况说明

注:本基金本报告期未投资国债期货。

(十一)投资组合报告附注

(1)本期基金投资组合前十名证券的发行主体中海通证券(600837.SH)于2016年11月28日,发布公告称收到中国证监会《行政处罚决定书》([2016]127号),其中提及:中国证监会对海通证券未按规定审查、了解客户身份等违法违规行为进行了立案调查、审理,该案现已调查、审理终结。中国证监会对海通证券责令改正,给予警告,没收违法所得 28,653,000元,并处以85,959,000元罚款。

由于海通证券(600837.SH)是沪深300指数的成份股,故将其纳入本基金的投资组合。

(2)本期基金投资组合前十名股票未超出基金合同规定的备选股票库。

(3)其他资产构成

■

(4)报告期末持有的处于转股期的可转换债券明细

注:本基金本报告期末未持有可转换债券。

(5)报告期末指数投资前十名股票中存在流通受限情况的说明

注:本基金本报告期末指数投资前十名股票中不存在流通受限情况。

(6)报告期末积极投资前五名股票中存在流通限售情况的说明

注:本基金本报告期末未持有积极投资股票。

(7)投资组合报告附注的其他文字描述部分

无

十二、基金的业绩2

(2本招募说明书摘要(更新)中,“基金的业绩”部分所述的“报告期”指2016年10月1日至2016年12月31日,“报告期末”指2016年12月31日。)

基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩并不代表其未来表现。投资有风险,投资者在做出投资决策前应仔细阅读本基金的招募说明书。

(一)主要财务指标

单位:人民币元

■

注:1、本期已实现收益指基金本期利息收入、投资收益、其他收入(不含公允价值变动损益)扣除相关费用后的余额,本期利润为本期已实现收益加上本期公允价值变动损益。

2、所述基金业绩指标不包括持有人认购或交易基金的各项费用,计入费用后实际收益水平要低于所列数字。

(二)基金净值表现

1、本报告期基金份额净值增长率及其与同期业绩比较基准收益率的比较

■

注:本基金的业绩比较基准为:沪深300指数收益率×95%+同期银行活期存款利率(税后)×5%

2、自基金合同生效以来基金份额累计净值增长率变动及其与同期业绩比较基准收益率变动的比较:

■

注:图示日期为2013年7月26日至2016年12月31日。

十三、费用概览

(一)基金费用的种类

1、基金管理人的管理费。

2、基金托管人的托管费。

3、基金合同生效后与基金相关的信息披露费用。

4、基金合同生效后与基金有关的会计师费、律师费和诉讼费。

5、基金份额持有人大会费用。

6、基金的证券交易费用。

7、基金的开户费用、账户维护费用。

8、基金上市费用。

9、基金合同生效以后的标的指数使用许可费。

10、基金的银行汇划费用。

11、按照国家有关规定和基金合同约定,可以在基金财产中列支的其他费用。

十四、对招募说明书更新部分的说明

国金沪深300指数分级证券投资基金(以下简称“本基金”)招募说明书(更新)依据《中华人民共和国证券投资基金法》、《证券投资基金运作管理办法》、《证券投资基金销售管理办法》、《证券投资基金信息披露管理办法》及其它有关法律法规的要求,对本基金管理人于2016年9月11日刊登的本基金招募说明书进行了更新,主要更新内容如下:

(一)更新了“重要提示”中相关内容。

(二)更新了“三、基金管理人”中相关内容。

(三)更新了“四、基金托管人”中相关内容。

(四)更新了“五、相关服务机构”中相关信息。

(五)更新了“十三、基金的投资”中相关内容。

(六)更新了“十四、基金的业绩”中相关内容。

(七)更新了“二十二、其他应披露事项”,披露了自上次招募说明书更新截止日以来涉及本基金的相关公告。

国金基金管理有限公司

二零一七年三月十一日