中国石油化工股份有限公司

2017年半年度报告摘要

1 重要提示

1.1 本半年度报告摘要来自半年度报告全文,为全面了解本公司的经营成果、财务状况及未来发展规划,投资者应当到上海证券交易所网站等中国证监会指定媒体上仔细阅读半年度报告全文。

1.2 本公司董事会、监事会及董事、监事、高级管理人员保证半年度报告内容的真实、准确、完整,不存在虚假记载、误导性陈述或重大遗漏,并承担个别和连带的法律责任。

1.3 董事长王玉普先生因公务未能出席会议,授权委托副董事长、总裁戴厚良先生代为出席并表决。

1.4 中国石化及其附属公司(“本公司”)分别按中国企业会计准则和国际财务报告准则编制的截至2017年6月30日止六个月之中期财务报告已经普华永道中天会计师事务所(特殊普通合伙)及罗兵咸永道会计师事务所进行审计并出具标准无保留意见的审计报告。

1.5 经中国石化第六届董事会第十四次会议批准,截至2017年6月30日止半年度的股利分派方案为按2017年9月19日(登记日)总股数计算,每股派息人民币0.10元(含税),进行现金股利分派。

1.6 公司简介

■

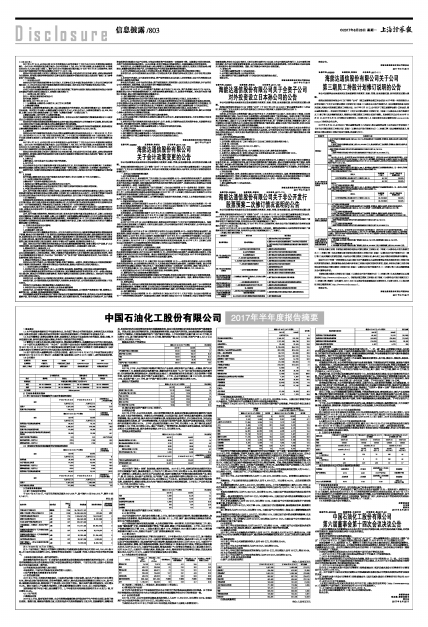

2 主要财务数据及指标

2.1 按中国企业会计准则编制的主要财务数据和指标

■

■

2.2 按国际财务报告准则编制的财务数据和指标

■

■

3主要股东持股情况

3.1 前十名股东持股情况

于2017年6月30日,中国石化的股东总数为547,058户,其中境内A股540,912户,境外H股6,146户。

单位:股

■

注1:与2016年12月31日相比。

注2:中国石油化工集团公司的境外全资附属公司盛骏国际投资有限公司持有553,150,000股H股,占中国石化股本总额的0.46%,该等股份包含在香港(中央结算)代理人有限公司持有的股份总数中。

上述股东关联关系或一致行动的说明:

除交通银行股份有限公司—汇丰晋信大盘股票型证券投资基金和交通银行股份有限公司-汇丰晋信双核策略混合型证券投资基金同属汇丰晋信基金管理公司管理外,中国石化未知上述前十名其他股东之间有关联关系或一致行动。

3.2控股股东及实际控制人变化情况

本报告期内,中国石化控股股东及实际控制人无变化。

4生产经营情况与管理层讨论与分析

4.1 经营业绩回顾

2017年上半年,世界经济温和复苏,中国经济保持稳中向好态势,国内生产总值(GDP)同比增长6.9%。境内成品油市场供应充裕、竞争异常激烈。据统计,境内成品油表观消费量同比增长5.5%,其中汽油、煤油需求依然旺盛,柴油扭转了下滑走势,同比实现了增长。境内天然气需求增速加快,同比增长15.2%。境内主要化工产品需求大幅增长,乙烯当量消费量同比增长10.5%,化工毛利保持强劲。

国际原油价格于年初小幅上扬后震荡下行,上半年普氏布伦特原油现货均价为51.8美元/桶,同比增长30.4%。

4.1.1生产经营

(1)勘探及开发

2017年上半年,面对低油价形势,本公司把增加储量和效益开发贯穿于生产经营全过程,取得了较好成效。勘探方面,继续保持勘探力度,以发现低成本优质规模储量为主攻方向,在新疆塔河、准噶尔盆地、胜利油田和苏北盆地等地区取得石油勘探新发现;在四川盆地和鄂尔多斯盆地取得天然气勘探新发现。开发方面,强化老区精细开发,自然递减率得到控制;注重天然气的开发,加快推进鄂尔多斯杭锦旗天然气产能建设,全面推动涪陵页岩气二期产能项目建设。上半年实现油气当量产量221.38百万桶,同比增长1.1%,其中境内原油产量123.16百万桶,海外原油产量22.82百万桶,天然气产量4,521.2亿立方英尺,同比增长16.3%。

勘探及开发生产营运情况

■

(2)炼油

2017年上半年,本公司根据市场需求不断优化产品结构,高附加值产品产量进一步提高,柴汽比进一步降低到1.15;积极推进成品油质量升级,提前完成华北地区“2+26”城市国Ⅵ标准成品油质量升级;优化原油采购,降低原油成本;适度增加成品油出口,炼油装置保持高负荷运行;充分发挥集中营销优势,保持沥青、润滑油、液化气等产品盈利能力。上半年,本公司原油加工量1.18亿吨,同比增长1.6%,成品油产量7,411万吨,其中汽油产量同比增长1.4%,煤油产量同比增长5.9%。

炼油生产营运情况

■

注:境内合资企业的产量按100%口径统计。

(3)营销及分销

2017年上半年,本公司充分发挥一体化和营销网络优势,积极应对资源过剩和竞争激烈的市场形势,实现了良好的经营效益。统筹优化内外部资源,全力拓展市场,保持了经营总量持续增长;灵活调整营销策略,推出品牌汽油,提升高标号汽油零售比例;创新加油站运营模式,优化加油站布局,加快成品油储运设施优化改造,进一步完善营销网络;大力发展车用天然气业务,推进加气站建设和投运,车用天然气经营量同比增长28.2%。上半年,成品油总经销量9,855万吨,同比增长1.4%,其中境内成品油总经销量8,722万吨,同比增长0.8%。通过“互联网+”等营销手段,推动新兴业务快速发展,加大重点商品和自主品牌培育力度,新兴业务交易额达278亿元,同比增长50%。

营销及分销营运情况

■

■

(4)化工

本公司坚持“基础+高端”发展思路,提高有效供给。2017年上半年,根据边际效益贡献和毛利水平优化装置排产运行,提高盈利能力,上半年生产乙烯560.9万吨,同比增长2.4%;深化原料结构调整,进一步降低化工原料成本;加大优化产品结构力度,根据市场需求多产适销对路和高附加值产品;强化产、销、研、用结合,加大新产品的研发、生产和推广力度,合成树脂专用料比例达到62%,同比增加4个百分点,合成纤维差别化比例达到88.2%,同比增加4.9个百分点。坚持低库存运作,充分发挥市场网络优势,实施差异化、精准化营销,努力为客户提供全流程解决方案和增值服务,上半年化工产品经营总量3,730万吨,同比增长13.6%。

化工主要产品产量 单位:千吨

■

注:境内合资企业的产量按100%口径统计。

4.1.2 安全环保

本公司注重安全生产,强化安全监管力量,上半年,强化安全风险识别防控,推进罐区隐患整治,加强现场安全监督管理,推进承包商安全整治,强化海(水)上、井控、煤矿、硫化氢等重点领域安全管理,安全生产形势总体稳定。

本公司积极践行绿色低碳发展战略,大力推进能源环境一体化管理,扎实开展污染防治工作,深入实施“能效倍增”计划,持续推动碳资产管理,节能、减排、降碳工作取得显著成效。上半年,本公司万元产值综合能耗同比下降1.8%,工业取水量同比减少1.2%,外排废水COD量同比减少2.3%,二氧化硫排放量同比减少4.3%,危险化学品和“三废”妥善处置率达到100%。

4.1.3 资本支出

本公司注重投资质量和效益,不断优化投资项目。上半年资本支出人民币159.53亿元,其中勘探及开发板块资本支出人民币68.70亿元,主要用于原油和天然气产能建设,推进天津LNG、文23储气库以及川气东送管道增压工程及境外油气项目建设等;炼油板块资本支出人民币36.72亿元,主要用于中科炼化基地建设,镇海、茂名等炼油结构调整,推进汽柴油国VI质量升级项目建设;营销及分销板块资本支出人民币25.00亿元,主要用于成品油库、管道及加油(气)站等项目的建设;化工板块资本支出人民币25.94亿元,主要用于中科炼化基地、福建古雷一体化、海南高效环保芳烃等项目建设;总部及其他资本支出人民币3.17亿元,主要用于科研装置及信息化项目建设。

4.2 主营业务分行业情况表

■

注:毛利率=(营业收入-营业成本、税金及附加)/营业收入

4.3管理层讨论与分析

以下讨论与分析应与本半年度报告所列之本公司经审计的财务报表及其附注同时阅读。以下涉及的财务数据如无特别说明均与本公司按国际财务报告准则编制并经过审计的财务报表一致。

4.3.1 合并经营业绩

2017年上半年,本公司实现营业额及其他经营收入人民币11,658亿元,同比增长32.6%;实现归属于本公司股东净利润人民币279亿元,同比增长40.1%。

下表列示本公司2017年上半年和2016年同期合并利润表中主要收入和费用项目:

■

(1)营业额及其他经营收入

2017年上半年,本公司实现营业额人民币11,378亿元,同比增长32.8%。主要归因于原油价格同比大幅回升,下游石油石化产品销量及价格同比均有较大幅度增长。

下表列示了本公司2017年上半年和2016年同期的主要外销产品销售量、平均实现价格以及各自的变化率。

■

本公司生产的绝大部分原油及少量天然气用于本公司炼油、化工业务,其余外销给予其他客户。2017年上半年,外销原油、天然气及其他上游产品营业额为人民币331亿元,同比增长44.0%,占本公司营业额及其他经营收入的2.8%,主要归因于原油价格同比大幅回升以及天然气销量同比增加。

本公司炼油事业部和营销及分销事业部对外销售石油产品(主要包括成品油及其他精炼石油产品)实现的对外销售收入为人民币6,538亿元,同比增长21.4%,占本公司营业额及其他经营收入的56.1%,主要归因于成品油价格随原油价格回升同比增长的影响。汽油、柴油及煤油的销售收入为人民币5,534亿元,同比增长18.5%,占石油产品销售收入的84.6%;其他精炼石油产品销售收入为人民币1,004亿元(占石油产品销售收入的15.4%),同比增长40.5%。

本公司化工产品对外销售收入为人民币1,787亿元(占本公司营业额及其他经营收入的15.3%),同比增长41.5%。主要归因于化工产品的销量及价格同比均有较大增长。

(2)经营费用

2017年上半年,本公司经营费用为人民币11,265亿元,同比增长33.5%。经营费用主要包括以下部分:

采购原油、产品及经营供应品及费用为人民币8,870亿元,同比增长44.1%,占总经营费用的78.7%。其中:

●采购原油费用为人民币2,420亿元,同比增长48.3%。上半年外购原油加工量为8,865万吨(未包括来料加工原油量),同比增长3.2%;加工外购原油平均单位成本为人民币2,730元/吨,同比增长43.7%。

●其他采购费用为人民币6,450亿元,同比增长42.6%,主要归因于贸易原油及外购成品油价格同比增加。

销售、一般及管理费用为人民币301亿元,同比降低8.8%。主要归因于成本税金核算调整以及公司持续强化成本费用管控的影响。

折旧、折耗及摊销为人民币552亿元,同比增长12.4%,主要归因于公司油田板块受油价下跌导致储量下降,折耗率大幅上升。

勘探费用为人民币45亿元,同比下降4.0%,主要归因于优化勘探部署,提高勘探成功率,勘探费用同比降低。

职工费用为人民币313亿元,同比增长7.8%。主要归因于公司完善用工制度,职工薪酬调整翘尾的影响。

所得税以外的税金为人民币1,163亿元,同比增长3.1%,主要归因于成本税金核算调整影响,以及原油价格回升公司油田板块的资源税同比增加。

其他(费用)/收入净额为人民币20亿元,同比增加人民币21亿元,主要归因于公司对部分成本过高的油田计提了资产减值。

(3) 经营收益

2017年上半年实现经营收益人民币393亿元,同比增长12.0%。主要归因于公司面对复杂多变的市场形势,着力拓市场、调结构、降成本,提质增效升级,取得了较好的经营业绩。

(4) 融资成本净额

2017年上半年本公司融资成本净额为人民币13亿元,同比减少人民币30亿元,降低69.9%,主要归因于本公司优化票据和存量资金运作,通过债务结构调整降低利息支出,以及汇兑收益同比降低财务费用等。

(5) 除税前利润

2017年上半年本公司除税前利润为人民币460亿元,同比增长29.4%。

(6) 所得税

2017年上半年本公司所得税为人民币89亿元,同比增长6.4%。

(7) 非控股股东应占利润

2017年上半年归属于非控股股东的利润为人民币91亿元,同比增加人民币19亿元,增长26.4%。

(8) 本公司股东应占利润

2017年上半年归属于本公司股东的利润为人民币279亿元,同比增长40.1%。

4.3.2资产、负债、权益及现金流量

(1)资产、负债及权益情况

单位:人民币百万元

■

(2)现金流量情况

单位:人民币百万元

■

4.4业务展望

展望下半年,中国振兴实体经济的改革举措不断出台,“一带一路”建设、京津冀协同发展、长江经济带等国家发展战略深入实施,中国经济将继续保持稳中向好态势,带动成品油和石化产品需求稳定增长,为石油石化行业发展创造良好机遇。随着国家能源结构调整,作为清洁能源的天然气需求将继续保持快速增长。预计下半年国际油价将维持低位震荡。

下半年,本公司将按照稳中求进的工作总基调,继续抓好稳增长、拓市场、降成本、调结构、抓改革、强基础,重点做好以下几个方面的工作:

在勘探及开采方面,本公司将持续推进油气业务高效勘探,不断增加经济可采储量,提高油气储采比。在原油开发上,加快推进效益建产和暂停井效益复产,全力优化油田开发结构,控制自然递减率,夯实稳产基础。在天然气开发上,加快天然气重点产能建设,加强已开发气田提质增效,优化产销运行安排,推进天然气设施建设。下半年计划生产原油148百万桶,其中,境内125百万桶,境外23百万桶;生产天然气4,275亿立方英尺。

在炼油方面,本公司将以供给侧结构性改革为中心,加快推进基地化建设;结合市场需求和行业大势,优化产品结构,增产汽油、航煤、化工轻油及其他高附加值产品;全面完成国Ⅴ普柴质量升级任务,加快推进国Ⅵ油品质量升级工作;优化原油采购和资源配置,降低采购成本;全面优化生产组织运行,保持生产安全平稳;发挥产销一体化优势,进一步优化加工安排。下半年计划加工原油1.18亿吨。

在营销及分销方面,本公司将统筹规模与效益、当前与长远,灵活制定经营策略,优化资源配置,全力拓展市场,努力扩大经营规模;进一步优化终端网络布局,巩固提升网络发展优势;推进加气站建设和投运,扩大车用天然气市场;运用信息技术手段,探索建立“互联网+销售+服务”的新商业模式,加快新兴业务发展。下半年计划境内成品油经销量8,778万吨。

在化工方面,本公司将继续深化原料结构调整,不断改善原料结构,降低原料成本;深化产品结构调整,不断完善产销研用衔接机制,大力推进新产品开发和推广应用,提高专用料和高端产品比例,加快三大合成材料提档升级;深化装置结构调整,根据边际效益贡献和毛利优化排产和装置运行,努力实现增产增效。同时,完善营销网络,强化客户服务,为客户提供整体解决方案和增值服务。下半年计划生产乙烯605万吨。

下半年,本公司将继续以供给侧结构性改革为主线,聚焦转方式调结构、提质增效升级,大力实施价值引领、创新驱动、资源统筹、开放合作、绿色低碳五大发展战略,力争实现良好经营业绩。

5利润分配

5.1截至2016年12月31日止年度利润分配

经中国石化2016年年度股东大会批准,2016年末期现金股利为人民币0.17元/股(含税)。2016年末期股利已于2017年7月28日及之前向2017年7月18日当日登记在中国石化股东名册上的股东发放。加上2016年中期已派发的现金股息人民币0.079元/股(含税),2016年全年派发现金股利人民币0.249元/股(含税)。

5.2截至2017年6月30日止半年度利润分派方案

经中国石化第六届董事会第十四次会议批准,截至2017年6月30日止半年度的股利分派方案为按2017年9月19日(登记日)总股数计算,每股派息人民币0.10元(含税),进行现金股利分派。

中国石化2017年半年度利润分配方案综合考虑了股东利益和公司发展需要,符合《公司章程》和审议程序,独立董事已发表独立意见。

6 已发行公司债券情况

■

截至报告期末本公司的会计数据和财务指标

■

7财务报告相关事项

7.1半年度财务报告已经审计,审计机构出具了标准无保留审计意见。

7.2 2017年5月25日,财政部发布了修订后的《企业会计准则第16号-政府补助》,该准则自6月12日起施行,要求企业对2017年1月1日存在的政府补助采用未来适用法处理,对2017年1月1日至本准则施行日之间新增的政府补助根据本准则进行调整。本公司按照新政府补助准则的规定,在半年报利润表中的“营业利润”项目之上单独列报“其他收益”项目,反映与企业日常活动相关的政府补助(该类业务在执行本次新准则前在“营业外收入”中反映)。

7.3本报告期无重大会计差错更正。

承董事会命

王玉普

董事长

2017年8月25日

股票代码:600028 股票简称:中国石化 公告编号:临2017-24

中国石油化工股份有限公司

第六届董事会第十四次会议决议公告

中国石化董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

重要内容提示:

●会议审议的所有议案均获得通过。

中国石油化工股份有限公司(简称“中国石化”或“公司”)第六届董事会第十四次会议(简称“会议”)于2017年8月11日之前以书面形式发出会议通知,于2017年8月25日以现场方式召开。

应到会董事11人,实际到会10人。董事长王玉普先生因公务未能出席会议,授权委托副董事长、总裁戴厚良先生代为出席并表决。公司部分监事会成员和高级管理人员列席了会议。会议由副董事长、总裁戴厚良先生主持。会议的召集和召开符合有关法律和《中国石油化工股份有限公司章程》(简称“《公司章程》”)的规定。

出席会议的董事以逐项表决方式审议并批准中国石化如下事项及议案:

一、关于2017年上半年主要目标任务完成情况及下半年重点工作安排的报告。

二、2017年半年度股息分派方案。

同意以分红派息股权登记日公司的总股本为基数,派发2017年中期股息0.1元/股。公司全体独立非执行董事对2017年半年度利润分配方案均发表了独立意见,认为2017年半年度利润分配方案符合公司的利润分配政策,均同意该利润分配方案。

三、关于2017年半年度审计费用的议案。

2017年上半年普华永道中天会计师事务所(特殊普通合伙)和罗兵咸永道会计师事务所审计费用合计为人民币2,579万元。

四、关于存放于中国石化财务有限责任公司和盛骏国际投资有限公司的资金风险状况的评估报告的议案。

五、经普华永道中天会计师事务所(特殊普通合伙)及罗兵咸永道会计师事务所审计的公司2017年半年度财务报告。

六、公司2017年半年度报告。

上述第五项和第六项议案内容详见公司于同日在上海证券交易所网站(http://www.sse.com.cn)上披露的《中国石油化工股份有限公司2017年半年度报告》。

七、《中国石化三年滚动发展计划(2017-2019)》。

以上所有议案同意票数均为11票,均无反对票和弃权票。

特此公告。

承董事会命

副总裁、董事会秘书

黄文生

2017年8月25日