上海华谊集团股份有限公司关于与关联方共同受让双钱集团(安徽)回力轮胎有限公司部分股权的公告

证券代码:600623 900909 证券简称:华谊集团 华谊B股 公告编号:2017-027

上海华谊集团股份有限公司关于与关联方共同受让双钱集团(安徽)回力轮胎有限公司部分股权的公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

如有董事对临时公告内容的真实性、准确性和完整性无法保证或存在异议的,公司应当在公告中作特别提示。

重要内容提示:

●交易简述:上海华谊集团股份有限公司(以下简称“公司、本公司”)全资子公司双钱轮胎集团有限公司(以下简称“双钱公司”)出资10,675万元受让米其林(中国)投资有限公司(以下简称“米其林中国”)持有的双钱集团(安徽)回力轮胎有限公司(以下简称“安徽回力”)10%股权,华谊集团(香港)有限公司(以下简称“华谊香港”)出资32,025万元受让Compagnie Financi?re Michelin SCmA(以下简称“CFM”)持有的安徽回力30%股权。

●包括本次交易在内,过去12个月内公司与上海华谊(集团)公司(以下简称“上海华谊”)发生的应当累计计算的关联交易(不含日常关联交易)合计4.03亿元,占公司最近一期经审计净资产绝对值的2.48%。

●双钱公司是本公司下属全资子公司,华谊香港是公司控股股东上海华谊的全资子公司,根据《上海证券交易所上市规则》、《上海证券交易所上市公司关联交易实施指引》相关规定,华谊香港为公司关联方,本次交易构成关联交易。

一、交易概述

为了进一步聚焦自身核心优势,强化自有品牌形象,更好地专注各自的发展战略,交易各方决定进行此次股权交易,并认为此举符合各方的最佳利益,并将有利于“回力”、“双钱”、“米其林”品牌持续发展。

双钱公司于2017年11月20日与华谊香港、CFM、米其林中国签署了《股权转让执行协议》。双钱公司出资10,675万元受让米其林中国所持有的安徽回力10%股权,华谊香港出资32,025万元受让CFM所持有的安徽回力30%股权。本次交易完成后双钱公司、上海华谊和华谊香港将分别持有安徽回力50.8%、19.2%及30%股权,CFM及米其林中国不再持有安徽回力股权。双钱公司仍为安徽回力的控股股东,合并报表范围未发生变更,且由于华谊香港持有标的公司30%的股权,安徽回力的中外合资企业的性质亦未改变。

根据公司章程和董事会对经营层决策权限的授权,本交易事项属于经营层决策权限,无需提交董事会予以审议。

二、交易双方基本情况

(一)关联方基本情况

关联方名称:华谊集团(香港)有限公司

总经理:李宁;注册资本:港币34,509.26万元;住所:香港干诺道中111号永安中心16楼;主营业务:投资控股及销售化工原料、染料和各类涂料产品。

最近一年主要财务指标:总资产: 39941万美元、净资产:4853万美元、营业收入:2797万美元、净利润:-783万美元。

华谊香港是公司控股股东上海华谊的全资子公司,根据《上海证券交易所上市规则》、《上海证券交易所上市公司关联交易实施指引》相关规定,华谊香港为公司关联方,本次交易构成关联交易。

华谊香港与本公司在产权、业务资产、债权债务、人员等方面的关系符合相关法律法规的要求。

(二) 交易对方基本情况

1、Compagnie Financi?re Michelin SCmA的基本情况

Compagnie Financi?re Michelin SCmA地址为 Route Louis-Braille 10, Granges-Paccot, County of Fribourg, Switzerland,注册资本为 2,502,355,300瑞郎,执行副总裁为 Christophe Thierry MAZEL (France)。

2、米其林(中国)投资有限公司的基本情况

米其林(中国)投资有限公司注册地址为中国上海市长宁区福泉北路518号7座6楼,在上海市工商行政管理局注册,注册资本为1.39亿美元,由其董事长Bruno De Feraudy先生(国籍:法国)为正式代表。

三、交易标的公司基本情况

交易标的名称:双钱集团(安徽)回力轮胎有限公司

登记注册类型: 中外合资企业

注册地址:安徽省无为县无为经济开发区

主要办公地点:安徽省无为县无为经济开发区

法定代表人: 储征宇

注册资本:166,666.67万元

主营业务: 乘用车轮胎的生产和销售

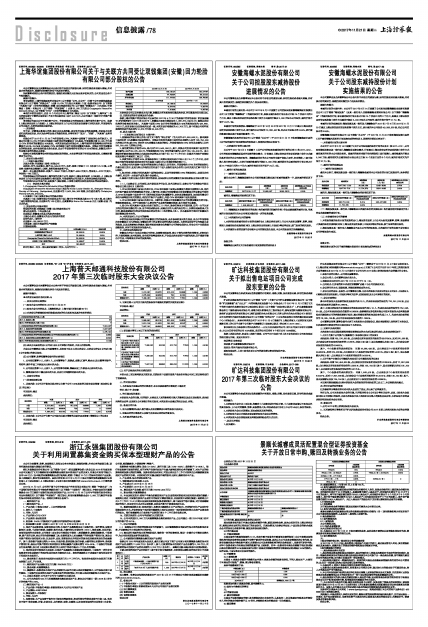

目前股权结构:

■

经审计最近一年又一期主要财务指标(单位:人民币万元):

■

本次交易公司以自有资金方式出资,安徽回力所有股东均同意此次交易,并同意放弃优先受让权。

四、关联交易的定价政策及定价依据:

根据上海财瑞资产评估有限公司出具的以2017年4月30日为基准日的评估报告(评估报告编号:沪财瑞评报字(2017)第2028号),安徽回力股东全部权益为1,066,672,940.55元(最终以有权机构评估备案结果为准)。米其林中国和CFM合计持有的安徽回力40%的股东权益为426,669,176.22元,经交易各方友好协商并达成一致,本次交易价格确定为42,700万元,其中双钱公司和华谊香港的交易价格分别为10,675万元和32,025万元,

五、协议主要内容

(一)《股权转让执行协议》 主要内容:

1、在售股权的合计转让价格(在下文中称为“转让价格”)为人民币427,000,000元。就米其林中国持有的10%安徽回力股权的转让,双钱公司应向米其林中国支付总金额为人民币106,750,000元的转让价格;就CFM持有的30%安徽回力股权的转让,华谊香港应向CFM支付总金额为人民币320,250,000元的转让价格。

2、首付款为转让价格的50%,即人民币213,500,000元,其中,双钱公司应向米其林中国支付的首付款为人民币53,375,000元,华谊香港应向CFM支付的首付款为人民币160,125,000元。在上海联交所就在售股权的转让出具股权交易凭证之日起十五(15)个工作日内(但最迟不应晚于在售股权变更登记申请递交工商之日)支付。

3、余款为转让价格的50%,在售股权转让工商登记变更完成之日起十五(15)个工作日内,由双钱公司和华谊香港分别对应支付至米其林中国和CFM所指定的银行帐户中。

4、双钱公司向米其林中国支付的股权转让价款以人民币支付。华谊香港向CFM支付的股权转让价款以美元支付,且美元转让价格应以支付当日中国人民银行当天公布的人民币兑美元汇率中间价予以确定。

5、各方约定,双钱公司和米其林中国的股权转让,以及华谊香港和CFM的股权转让,必须同步完全履行,有任何一方交易不成的,整个交易终止。

6、基准日至卖方退出生效日期间的损益,由股权转让后的安徽回力股东根据各自持股比例予以承担。

(二)、《合资合同、公司章程、技术协助及许可合同、技术服务合同、合资公司产品销售合作协议等协议之终止协议》 主要内容:

1、CFM和米其林中国退出生效日后,CFM和米其林中国将从安徽回力撤回全部管理人员,包括但不限于提供支持的质量和技术专家,上海华谊、双钱公司和安徽回力对在安徽回力的合资合作期间从CFM和米其林中国支持中学习到的知识和技巧应谨慎评估,决定是否继续使用,如果使用需自行承担与该等使用有关的责任,包括但不限于产品责任,并使CFM和米其林中国免受损害。

2、CFM和米其林中国退出生效日后,上海华谊、双钱公司和安徽回力自行负责安徽回力的市场、销售和渠道发展。对于市场和客户从事任何产品业务的意愿和选择,各方均应予以尊重。

3、在CFM和米其林中国退出生效日起的三(3)年内,除非征得对方书面同意,任何一方不从对方的任何实体招募任何人员;且不单独或联合地、或通过任何人(或代表任何人),以聘用或雇佣该人为目的,鼓动或接触对方的任何实体现任的任何员工(包括管理人员)。但本款规定不适用于安徽回力现任销售总监李光伟。

六、本次交易对上市公司的影响

本次交易完成后双钱公司仍为安徽回力的控股股东,合并报表范围未发生变更,且由于华谊香港持有安徽回力30%的股权,安徽回力的中外合资企业的性质亦未改变。本次交易有助于公司轮胎主业的发展,以及品牌影响力的提高,借助控股股东资金优势提升公司的综合竞争力,符合公司中长期发展战略规划,有利于实现股东利益最大化。

七、本次交易的风险分析

安徽回力开业6年来由双钱公司控股,实施管理和运营,建立了较为完善的经营管理、财务和内控、市场和销售、技术和质保、安全和环保等运营体系,不会因此次交易而产生新的风险,但不排除可能由于行业、市场等变化带来的投资风险。

特此公告。

上海华谊集团股份有限公司董事会

2017年 11 月21 日