第六期:巧用期权杠杆特性

|

希腊科学家阿基米德在发现杠杆原理后,向世界说出了“给我一个支点,我可以撬动地球”的豪言壮语。随着金融市场的创新发展,利用少量资金满足大额投资需求的杠杆交易越来越受到投资者的关注。目前,国内资本市场场内金融性杠杆产品主要有股指期货和上证50ETF期权,两类产品均具有杠杆性,杠杆属性却各不相同。投资者应在充分理解产品特性的基础上,根据自身资金实力和风险承受能力选择适合自己的产品。

产品杠杆特性

股指期货与50ETF期权都是重要的基础性衍生产品,采用保证金交易机制,投资者运用少量资金即可撬动数倍于原始金额的合约。对于股指期货来说,期货合约杠杆是固定的,买卖双方均需缴纳保证金,根据中金所最新要求,目前股指期货合约的保证金标准为合约价值的15%至30%;对于50ETF期权而言,杠杆源于产品设计本身,每个合约杠杆倍数不固定,杠杆大小会随着标的资产价格和合约权利金的变化而改变,期权买方支付权利金享有合约赋予的权利,期权卖方则缴纳保证金确保合约到期履行义务。

期权杠杆率

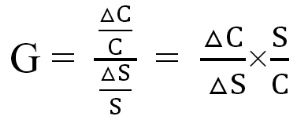

每个期权合约杠杆率不固定,合约杠杆率等于期权价格变化百分比与标的资产价格变化百分比的比值,即标的资产价格变动一个百分点,期权价格变化G个百分点(G代表杠杆倍数),以S和C分别代表标的资产价格和期权价格,△S和△C分别代表标的资产价格和期权价格变化量,则 。投资者在期权交易软件中可查询到每个合约对应的杠杆率,对于相同到期时间、不同行权价格的期权合约呈现出“实值期权杠杆率小,虚值期权杠杆率大”的特征。杠杆交易如同一把双刃剑,运用恰当可获得“以小博大”的效果,运用不当则会遭受损失放大的风险。因此,投资者需根据自身风险承受能力来选择杠杆比率适中的期权合约进行交易。

巧用期权杠杆特性

期权杠杆特性源自产品设计机制本身,相较于股指期货,每张50ETF期权对应资金要求低,投资者入市交易的资金需求少。此外,期权权利方可在控制最大损失的同时,享受杠杆交易带来的好处。因此,对于资金规模和风险承受能力有限的投资者,可优先考虑选择使用期权产品。下面通过一个利用认购期权获取市场上涨收益的例子来具体说明期权杠杆特性。

随着国内经济持续复苏,国内股市有所回暖。回顾2017年,A股市场结构性牛市突出,截至2017年11月,上证50指数创下28个月新高,50ETF从2017年年初至11月初涨幅已超25%。对于强烈看好未来市场走势的投资者,除了在股票市场直接购入50ETF外,还可通过买入认购期权,来获得较好的杠杆收益,我们就持有ETF现货和期权来进行收益对比。假设投资者在2017年9月28日新到期月份合约挂牌交易的第一天,买入到期时间为11月份的50ETF期权,50ETF当天收盘价为2.715元,若直接购买10万份50ETF,需动用现金27.15万元;若利用认购期权进行杠杆交易,则需买入10张“50ETF购11月2700”期权,权利金支出为6760元,相当于购买现货资产成本的2.5%,大大节省了资金占用。截至11月8日,50ETF价格上涨至2.874元,持有50ETF现货收益为5.86%;而认购期权价格与标的资产价格呈正相关变动,“50ETF购11月2700”期权合约价格从0.0676元上升至0.1789元,认购期权收益达到164.64%。通过上述对比,可以发现期权由于本身所具备的杠杆特性,在市场上涨的过程中,投资者可以借助认购期权来实现自己对市场的看法,在损失有限的前提下,获取“以小博大”的投资收益。

通过买入认购期权获取市场上涨收益,最大损失看似有限,最多为买入认购期权的权利金支出。但如果期权合约选择不恰当,到期处于虚值状态,则投资者会面临损失全部权利金的风险。因此,投资者在期权投资时,除了巧用期权杠杆特性来获得收益倍增机会的同时,还需关注可能面临的风险。