长城新盛信托有限责任公司2017年度信息披露报告摘要

■

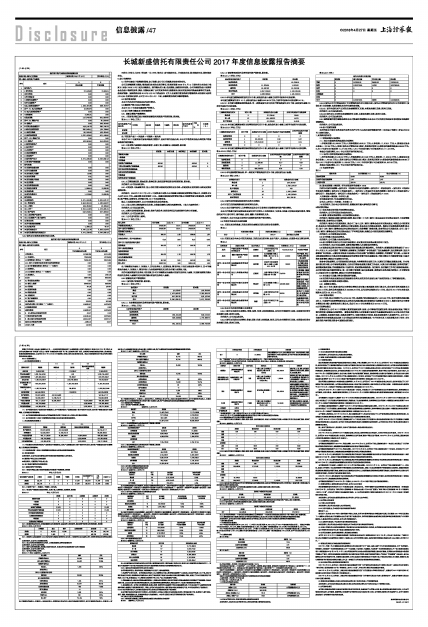

5.2.2信托项目利润及利润分配汇总表。

■

币种为:折合为人民币;单位统一为:万元;格式为:当年数放左边,上年数放右边;期末数放左边,期初数放右边。

6、会计报表附注

6.1报告年度会计报表编制基准、会计政策、会计估计和核算方法发生的变化。

公司以持续经营为基础,根据实际发生的交易和事项,按照财政部2006 年2 月15 日颁布的《企业会计准则》(财会〔2006〕3 号)及其后续规定。进行确认和计量,在此基础上编制财务报表。公司所编制的会计报表符合企业会计准则的要求,真实、完整地反映了公司的财务状况、经营成果、股东权益变动和现金流量等有关信息。依照财政部、国家税务总局2016年3月23日联合发布《关于全面推开营业税改征增值税试点的通知》(财税[2016]36号)的规定要求,公司自2016年5月1日起,由缴纳营业税改为缴纳增值税。

6.2或有事项说明

本公司不存在对外担保及其他或有事项。

6.3重要资产转让及其出售的说明

本公司2017年未发生重要资产的转让。

6.4会计报表中重要项目的明细资料

6.4.1披露自营资产经营情况

6.4.1.1按信用风险五级分类结果披露信用风险资产的期初数、期末数。

表6.4.1.1(单位:万元)

■

注:不良资产合计=次级类+可疑类+损失类

本公司2017年度未持有信用风险类自营资产,因此不进行五级分类。本公司严格按照五级分类的资产范围标准进行期初重述。

6.4.1.2各项资产减值损失准备的期初、本期计提、本期转回、本期核销、期末数

表6.4.1.2(单位:万元)

■

6.4.1.3自营股票投资、基金投资、债券投资、股权投资等投资业务的期初数、期末数。

报告期内,公司无此类业务。

6.4.1.4按投资入股金额排序,前三名的自营长期股权投资的企业名称、占被投资企业权益的比例及投资收益情况等。

报告期内, 本公司于2017年5月5日投资成立全资子公司新疆长城创新投资管理有限公司,注册资本为人民币3000万元,占被投资企业权益的100%。新疆长城创新投资管理有限公司经营范围为直接投资、投资管理、资产管理、投资咨询、财务顾问等,2017年无投资收益。

除以上长期股权投资外,本公司未投资其他企业的股权。

6.4.1.5前三名的自营贷款的企业名称、占贷款总额的比例和还款情况等。(依大小顺序排列)

报告期内,公司无此类业务。

6.4.1.6表外业务的期初数、期末数;按照代理业务、担保业务和其他类型表外业务分别披露。

报告期内,公司无此类业务。

6.4.1.7公司当年的收入结构。

表6.4.1.7(单位:万元)

■

注:手续费及佣金收入、利息收入、其他业务收入、投资收益、营业外收入均应为损益表中的科目,其中手续费及佣金收入、利息收入、营业外收入为未抵减掉相应支出的全年累计实现收入数。

报告年度实现信托业务收入的总额,其中以手续费及佣金确认的信托业务收入金额,以业绩报酬形式确认的信托业务收入金额和以其他形式确认的信托业务收入金额。

6.4.2披露信托财产管理情况

6.4.2.1信托资产的期初数、期末数。

表6.4.2.1(单位:万元)

■

6.4.2.1.1主动管理型信托业务的信托资产期初数、期末数。

表6.4.2.1.1(单位:万元)

■

6.4.2.1.2被动管理型信托业务的信托资产期初数、期末数。

表6.4.2.1.2(单位:万元)

■

6.4.2.2本年度已清算结束的信托项目个数、实收信托合计金额、加权平均实际年化收益率。

本年度已清算信托项目16个,实收信托合计金额694138.79万元,加权平均实际年化收益率5.01%。

6.4.2.2.1本年度已清算结束的集合类、单一类资金信托项目和财产管理类信托项目个数、实收信托金额、加权平均实际年化收益率。

表6.4.2.2.1(单位:万元)

■

6.4.2.2.2本年度已清算结束的主动管理型信托项目个数、实收信托合计金额、加权平均实际年化收益率。

表6.4.2.2.2(单位:万元)

■

6.4.2.2.3本年度已清算结束的被动管理型信托项目个数、实收信托合计金额、加权平均实际年化收益率。

表6.4.2.2.3(单位:万元)

■

6.4.2.3本年度新增的集合类、单一类和财产管理类信托项目个数、实收信托合计金额。

表6.4.2.3(单位:万元)

■

6.4.2.4信托业务创新成果和特色业务有关情况

公司目前正在积极探索创新业务和特色业务。

6.4.2.5本公司履行受托人义务情况及因本公司自身责任而导致的信托资产损失情况。

本公司严格遵守信托法律法规及信托文件对受托人义务的规定,为受益人的最大利益处理信托事务,管理信托财产时,恪守职守,履行诚实、信用、谨慎、有效管理的义务。

报告期内,本公司无因自身责任而导致的信托资产损失情况。

6.5关联方关系及其交易的披露

6.5.1关联交易方的数量、关联交易的总金额及关联交易的定价政策等。

表6.5.1

■

6.5.2关联交易方与本公司的关系性质、关联交易方的名称、法定代表人、注册地址、注册资本及主营业务等。

表6.5.2

■

6.5.3本公司与关联方的重大交易事项

6.5.3.1固有与关联方交易情况:贷款、投资、租赁、应收账款担保、其他方式等期初汇总数、本期借方和贷方发生额汇总数、期末汇总数。

报告期内,公司无此类业务。

6.5.3.2信托与关联方交易情况:贷款、投资、租赁、应收账款、担保、其他方式等期初汇总数、本期借方和贷方发生额汇总数、期末汇总数。

表6.5.3.2(万元)

■

6.5.3.3信托公司自有资金运用于自已管理的信托项目(固信交易)、信托公司管理的信托项目之间的相互(信信交易)交易金额,包括余额和本报告年度的发生额。

6.5.3.3.1固有与信托财产之间的交易金额期初汇总数、本期发生额汇总数、期末汇总数。

报告期内,公司无此类业务。

6.5.3.3.2信托项目之间的交易金额期初汇总数、本期发生额汇总数、期末汇总数。

报告期内,公司无此类业务。

6.5.4逐笔披露关联方逾期未偿还本公司资金的详细情况以及本公司为关联方担保发生或即将发生垫款的详细情况。

报告期内,公司无此类业务。

6.6 会计制度的披露

本报告期公司固有业务及信托业务均执行中华人民共和国财政部颁布的《企业会计准则》(财会[2006]3 号)及相关规定。

7、财务情况说明书

7.1利润实现和分配情况

7.1.1母公司层面的利润实现和分配情况

1、年利润总额:23,999.02万元;2、所得税费用:6025.51万元;3、净利润:17,973.51万元;4、提取法定盈余公积金:1,797.35万元;5、按照《信托公司管理办法》规定,按照税后利润5%提取信托赔偿准备金898.68万元;6、2017年当年可分配利润15,277.48万元;7、2017年末我司累计可分配利润30,711.52万元。

考虑公司实际情况,2017年公司拟不进行利润分配。

7.1.2合并口径的利润实现和分配情况:

1、当年利润总额:23,940.42万元;2、所得税费用:6010.86万元;3、净利润:17,929.56万元;4、提取法定盈余公积金:1,797.35万元;5、按照《信托公司管理办法》规定,按照税后利润5%提取信托赔偿准备金898.68万元;6、2017年当年可分配利润15,233.53万元;7、2017年末我司累计可分配利润30,667.58万元。

考虑公司实际情况,2017年公司拟不进行利润分配。

7.2主要财务指标

表7.2

■

注:资本利润率=净利润/所有者权益平均余额×100%

加权年化信托报酬率=(信托项目1的实际年化信托报酬率×信托项目1的实收信托+信托项目2的实际年化信托报酬率×信托项目2的实收信托+…信托项目n的实际年化信托报酬率×信托项目n的实收信托)/(信托项目1的实收信托+信托项目2的实收信托+…信托项目n的实收信托)×100%

人均净利润=净利润/年平均人数

平均值采取年初、年末余额简单平均法。

公式为:a(平均)=(年初数+年末数)/2

7.3报告期内,无对本公司财务状况、经营成果有重大影响的其他事项。

8.特别事项揭示

8.1前五名股东报告期内变动情况及原因。

报告期内,公司所有股东均未发生变化。

8.2董事、监事及高级管理人员变动情况及原因。

报告期内,根据股东德阳国资提名推荐,经公司第二十六次(临时)股东会会议审议表决通过并上报监管部门核准同意,段合明任公司董事。

报告期内,根据公司总经理提议,经公司二届十三次(临时)董事会会议审议表决通过,李凯任公司副巡视员,免去其公司副总经理职务;顾涛任公司副总经理,免去其公司风险总监职务。根据公司总经理提名推荐,经公司二届十七次(临时)董事会会议审议表决通过并上报监管部门核准同意,段合明任公司风险总监;公司二届十七次(临时)董事会会议还审议表决通过了不再聘任武彪、段薇任公司副总经理的议案事项。

报告期内,公司监事未发生变动。

8.3公司的重大未决诉讼事项。

报告期内,公司无重大未决诉讼事项。

8.4会计师事务所未对公司出具有保留意见、否定意见或无法表示意见的审计报告。

8.5报告期内,无公司及其董事、监事和高级管理人员受到处罚的情况。

8.6银监会及其派出机构对公司检查后提出整改意见的整改情况。报告期内,新疆银监局派检查组于2017年4月至5月,对公司进行“监管套利、空转套利、关联套利”专项检查和“违反金融法律、违反监管法律、违反内部章程”专项检查。三套利专项检查中未发现公司存在恶意“监管套利、空转套利、关联套利”的问题。三违反专项检查结果表明公司基本按照新疆银监局的监管要求遵守相关金融法规、不断完善公司内部规章制度,加强内控及合规管理,确保公司运转安全有效。

结合专项检查情况,公司积极梳理业务发展、内控管理等方面的工作,认真制订和落实改整改方案。针对检查中提出的问题,公司领导高度重视,立即召开现场检查意见整改工作会议,认真分析问题根源,要求相关部门逐项落实整改措施,并明确整改预计完成时间,切实消除风险隐患。报告期间,各项整改工作均已取得积极成效。公司将不断加强内部控制建设,进一步完善日常经营,强化信息披露,提高信托业务风险把控能力、自主管理能力,加强项目的中后期管理,确保公司业务的稳健发展。

8.7本年度公司无重大事项对媒体进行披露。

8.8报告期内未发生银监会及其省级派出机构认定的其他有必要让客户及相关利益人了解的重要信息。

8.9风险资本和净资本净资本情况。

8.9.1风险资本情况。

截止2017年末,根据《信托公司净资本管理办法》第三章风险资本的计算公式,我司固有业务风险资本为7,706.10万元,信托业务风险资本为255669.34万元,其他业务风险资本为0万元,我公司2017年年末各项风险资本之和为33,375.44万元。

8.9.2净资本情况

2017年底,我公司净资产为67002.03万元,各类资产的风险扣减项为16222.89万元,或有负债的风险扣除项为0,中国银行业监督管理委员会认定的其他风险扣除项和核准的其他调整项目均为0,根据《信托公司净资本管理办法》第八条净资本的计算公式,我公司2017年年末净资本为50779.14万元。

9.公司监事会意见

监事会认为,公司2017年能够认真贯彻国家法律、法规、公司章程和制度的要求,依法合规促发展,不断完善内控制度、持续强化风险管控。 董事及高级管理人员能够遵守国家有关金融法律法规和《公司法》的有关规定, 认真履职,未发现有违法、违规及违章行为,也没有损害公司利益、股东利益和委托人利益的行为。公司2017年度财务报告客观真实地反映了公司的实际财务状况和经营成果,中介机构出具了无保留意见审计报告,本年度报告的内容和格式符合中国银监会的规定。

(上接45版)