奥特佳新能源科技股份有限公司关于限售股份上市流通提示性公告

股票代码:002239 证券简称:奥特佳 公告编号:2018-037

奥特佳新能源科技股份有限公司关于限售股份上市流通提示性公告

本公司及董事会全体成员保证信息披露的内容真实、准确、完整,没有虚假记载、误导性陈述或重大遗漏。

特别提示:

1、本次限售股份基本情况:

公司本次解除限售股份为非公开发行股份,股份登记上市起始日期为2015年5月19日。

2、本次解除限售股份的情况:

本次解除限售股份涉及股东12人,发行时承诺的限售期限为36个月;本次解限的数量为1,107,177,531股,占公司总股本的35.3577%;可上市流通日期为2018年5月21日(星期一)。

一、本次解除限售股份情况

1、购买资产发行的股份

奥特佳新能源科技股份有限公司(以下简称“奥特佳”或“本公司”)原名“江苏金飞达服装股份有限公司(以下简称“金飞达股份”)”。2015年4月28日,经中国证监会《关于核准江苏金飞达服装股份有限公司向北京天佑投资有限公司等发行股份购买资产并募集配套资金的批复》证监许可[2015]762号核准。本公司通过发行股份及支付现金的方式购买北京天佑投资有限公司(以下简称“北京天佑”)、江苏天佑金淦投资有限公司(以下简称“江苏金淦”)、王进飞、珠海世欣鼎成投资中心(有限合伙)(以下简称“世欣鼎成”)、南京永升新能源技术有限公司(以下简称“南京永升”)、光大资本投资有限公司(以下简称“光大资本”)、湘江产业投资有限公司责任公司(以下简称“湘江投资”)、镇江长根经济信息咨询企业(有限合伙)(原名南京长根投资中心(有限合伙)以下简称“镇江长根”)、 镇江奥吉财务顾问企业(有限合伙)(原名南京奥吉投资中心(有限合伙),以下简称“镇江奥吉”)、王强、何斌所持南京奥特佳新能源科技有限公司(以下简称“南京奥特佳”)100%股权,共支付交易对价265,000万元,其中,以现金支付39,750万元,剩余部分225,250万元以发行股份的方式支付,发行股份价格为4.56元/股,共计发行49,396.9294万股。发行股份具体情况如下:

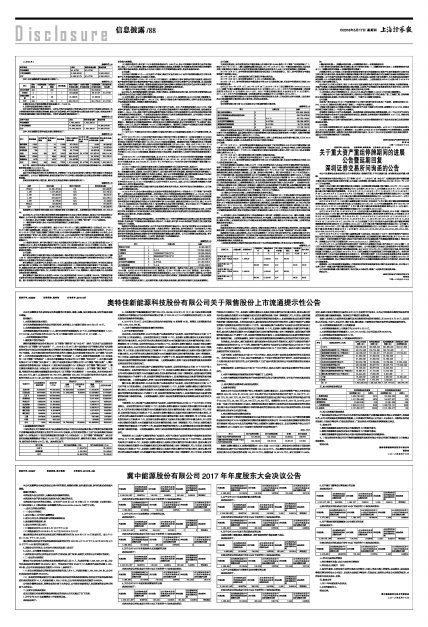

■

2、配套融资发行的股份

中国证监会《关于核准江苏金飞达服装股份有限公司向北京天佑投资有限公司等发行股份购买资产并募集配套资金的批复》证监许可[2015]762号核准,公司向实际控制人王进飞以及珠海宏伟股权投资中心(有限合伙)(现名为珠海宏源田明投资中心(有限合伙))(以下简称“珠海宏源”)非公开发行股票配套募集资金不超过75,000万元,拟用于支付现金对价、奥特佳项目建设、本次交易相关费用,发行股份价格为4.78元/股。具体情况如下:

■

3、上述购买资产和配套融资共计发行650,873,059股,2015年5月13日,在中国证券登记结算有限责任公司深圳分公司办理完毕股权登记手续,于2015年5月19日在深圳证券交易所上市,股份性质为有限售条件的流通股。

4、2017年6月20日,公司以资本公积金向全体股东每10股转增18股。转增后上述增发股份合计为1,822,444,565股。

二、本次申请解除股份限售股东履行承诺情况

1、关于股份锁定的承诺

北京天佑、江苏金淦承诺:本公司对以资产认购取得的金飞达股份,自股份发行结束之日起12个月内不得上市交易或转让。自股份发行结束之日起满12个月,且依据《业绩补偿协议》及其补充协议履行完毕补偿义务后,本公司所持本次认购股份总数的60%扣减截至该时点应补偿的股份数(如有)解除锁定,可上市交易;自股份发行结束之日起满24个月,且依据《业绩补偿协议》及其补充协议履行完毕补偿义务后,本公司所持本次认购股份总数的20%扣减截至该时点应补偿的股份数(如有)解除锁定,可上市交易;自股份发行结束之日起满36个月,且依据《业绩补偿协议》及其补充协议履行完毕补偿义务后,本公司所持本次认购股份总数的20%扣减截至该时点应补偿的股份数(如有)解除锁定,可上市交易;当期扣减后可解锁的股份数结果小于或等于0的,则当期可解锁的股份数为0,且该差额应在此后各期可解锁的股份数中做相应扣减。上述期限届满后,按照中国证券监督管理委员会和深圳证券交易所的有关规定执行。

南京永升承诺:本公司对以资产认购取得的金飞达股份,自股份发行结束之日起12个月内不得上市交易或转让,自股份发行结束之日起每满 12 个月,且依据《业绩补偿协议》履行完毕补偿义务后,本公司本次认购股份总数的20%扣减截至该时点应补偿的股份数(如有)解除锁定;当期扣减后可解锁的股份数结果小于或等于0的,则当期可解锁的股份数为0,且该差额应在此后各期可解锁的股份数中做相应扣减。上述期限届满后,按照中国证券监督管理委员会和深圳证券交易所的有关规定执行。

镇江长根、镇江奥吉承诺:本企业对以资产认购取得的金飞达股份,自股份发行结束之日起12个月内不得上市交易或转让,自股份发行结束之日起每满 12 个月,且依据《业绩补偿协议》履行完毕补偿义务后,本企业本次认购股份总数的20%扣减截至该时点应补偿的股份数(如有)解除锁定;当期扣减后可解锁的股份数结果小于或等于0的,则当期可解锁的股份数为0,且该差额应在此后各期可解锁的股份数中做相应扣减。上述期限届满后,按照中国证券监督管理委员会和深圳证券交易所的有关规定执行。

王强承诺:本人对以资产认购取得的金飞达股份,自股份发行结束之日起12个月内不得上市交易或转让。自股份发行结束之日起满12个月,且依据《业绩补偿协议》及其补充协议履行完毕补偿义务后,本人所持本次认购股份总数的60%扣减截至该时点应补偿的股份数(如有)解除锁定,可上市交易;自股份发行结束之日起满24个月,且依据《业绩补偿协议》及其补充协议履行完毕补偿义务后,本人所持本次认购股份总数的20%扣减截至该时点应补偿的股份数(如有)解除锁定,可上市交易;自股份发行结束之日起满36个月,且依据《业绩补偿协议》及其补充协议履行完毕补偿义务后,本人所持本次认购股份总数的20%扣减截至该时点应补偿的股份数(如有)解除锁定,可上市交易;当期扣减后可解锁的股份数结果小于或等于0的,则当期可解锁的股份数为0,且该差额应在此后各期可解锁的股份数中做相应扣减。上述期限届满后,按照中国证券监督管理委员会和深圳证券交易所的有关规定执行。

何斌承诺:本人以资产认购取得的金飞达股份,对用于认购金飞达股份的资产持续拥有权益的时间不足12个月的,该部分资产认购的金飞达股份自本次发行结束之日起36个月内不转让;自股份发行结束之日起满36个月,且依据《业绩补偿协议》及其补充协议履行完毕补偿义务后,前述认购方所持本次认购股份总数的60%扣减截至该时点应补偿的股份数(如有)解除锁定,可上市交易;自股份发行结束之日起满48个月,且依据《业绩补偿协议》及其补充协议履行完毕补偿义务后,前述认购方所持本次认购股份总数的20%扣减截至该时点应补偿的股份数(如有)解除锁定,可上市交易;自股份发行结束之日起满60个月,且依据《业绩补偿协议》及其补充协议履行完毕补偿义务后,前述认购方所持本次认购股份总数的20%扣减截至该时点应补偿的股份数(如有)解除锁定,可上市交易;当期扣减后可解锁的股份数结果小于或等于0的,则当期可解锁的股份数为0,且该差额应在此后各期可解锁的股份数中做相应扣减。本次交易完成后,截至其取得本次交易对价的股份时,认购方何斌用于认购股份的资产持续拥有权益的时间已满12个月的,则以该部分资产认购的金飞达股份自本次发行结束之日起12个月内不转让。自股份发行结束之日起每满 12 个月,且依据《业绩补偿协议》履行完毕补偿义务后,其本次认购股份总数的20%扣减截至该时点应补偿的股份数(如有)解除锁定;当期扣减后可解锁的股份数结果小于或等于0的,则当期可解锁的股份数为0,且该差额应在此后各期可解锁的股份数中做相应扣减。上述期限届满后,按照中国证券监督管理委员会和深圳证券交易所的有关规定执行。

世欣鼎成、光大资本、湘江投资承诺:截至其取得本次交易对价的股份时,其用于认购股份的资产持续拥有权益的时间不足12个月的,该部分资产认购的金飞达股份自本次发行结束之日起36个月内不转让。其余资产认购的金飞达股份自本次发行结束之日起12个月内不转让。在此之后按中国证监会及深交所的有关规定执行。

王进飞承诺:自发行结束之日起36个月内不转让,在此之后按中国证监会及深交所的有关规定执行。 本次交易完成后6个月内,如公司股票连续20个交易日的收盘价低于发行价,或者交易完成后6个月期末收盘价低于发行价的,公司实际控制人王进飞因本次发行而持有公司股票的锁定期自动延长至少6个月。

珠海宏源承诺:自发行结束之日起36个月内不转让,在此之后按中国证监会及深交所的有关规定执行。

2、本次申请解除股份限售的股东均严格履行了上述承诺。

3、本次申请解除股份限售的股东不存在非经营性占用公司资金的情形,公司也不存在对其违规担保的情况。

三、南京奥特佳业绩承诺与利润完成情况

1、业绩承诺情况

根据本公司与北京天佑等资产转让方签署的《业绩补偿协议》,北京天佑等资产转让方承诺南京奥特佳2014年、2015年、2016年、2017年归属于母公司股东净利润分别不低于22,800万元、27,000万元、33,000万元、38,800万元,其中扣除非经常性损益后归属于母公司股东的净利润分别不低于20,520万元、24,300万元、29,700万元、34,920万元。在奥特佳2014年、2015年、2016年、2017年每一年度《专项审核报告》出具后,若奥特佳在盈利补偿期间内实现的合并报表扣除非经常性损益后归属于母公司股东的净利润数低于承诺扣除非经常性损益后归属于母公司股东的净利润,北京天佑等交易对方应对本公司进行补偿。

2、南京奥特佳实际业绩完成情况

根据立信会计师事务所(特殊普通合伙)出具的信会师报字[2018]第ZA13724《关于奥特佳新能源科技股份有限公司2015年度购买南京奥特佳新能源科技有限公司100%股份盈利预测实现情况的专项审核报告》和本公司与北京天佑等资产转让方签署的《业绩补偿协议》。北京天佑等资产转让方关于南京奥特佳2014年度至2017年度累计利润承诺与完成情况如下:

单位:万元

■

根据《业绩补偿协议》,业绩对赌期限内(2014年度-2017年度),原交易对方承诺累计扣除非经常性损益后归属于母公司股东的累计净利润109,440.00万元,南京奥特佳实际完成扣除非经常性损益后归属于母公司股东的净利润125,291.18万元,超额完成15,851.18万元,累计实现率114.48%;同时,根据立信会师事务所出具的《公司2017年度的审计报告》,认为公司收购南京奥特佳股权所形成的商誉无需计提减值准备。故承诺方不需进行业绩补偿。

根据上述承诺人出具的承诺及履行及南京奥特佳的实际经营情况,至2018年5月19日,北京天佑、江苏金淦、王进飞、南京永升、镇江长根、镇江奥吉、王强等持有的部分股份符合解除限售的条件。

四、本次解除限售股份的上市流通安排

1、本次解除限售股份上市流通日为2018年5月21日。

2、本次解除限售股份的数量为1,107,177,531股,占公司总股本的35.3577%。

3、本次解除股份限售的股东为12名。

4、本次股份解除限售及上市流通具体情况如下:

■

五、股本结构变动情况表

■

六、独立财务顾问核查意见

广发证券股份有限公司作为公司本次发行股份购买资产并募集配套资金的独立财务顾问,经核查认为:公司本次限售股份解除限售的数量、上市流通时间均符合《公司法》、《证券法》、《深圳证券交易所股票上市规则》等法律、行政法规的规定,广发证券对本次限售股份解除限售无异议。

七、备查文件

1、奥特佳新能源科技股份有限公司限售股份上市流通申请书;

2、奥特佳新能源科技股份有限公司限售股份上市流通申请表;

3、奥特佳新能源科技股份有限公司股本结构表和限售股份明细数据表;

4、广发证券股份有限公司关于奥特佳新能源科技股份有限公司非公开发行限售股份上市流通之核查意见。

特此公告。

奥特佳新能源科技股份有限公司

董事会

二○一八年五月十七日