有效市场假说到底缺失了什么——读《适应性市场》

| ||

| ||

|

有效市场假说到底缺失了什么

——读《适应性市场》

⊙夏学杰

长期以来,人们对市场是非常坚信的,比如,认为市场是有效的,市场能调节供需平衡。并且,也认为人之选择是理性的。经济学中就有“理性自利”的立场,经济学家熊秉元说,人的情绪是受理性控制的。理由是被父母师长责备时,有人会回嘴或怒目以对,可面对上司或面试的主考官,就少有人会直接宣泄心中不满的情绪了。由此可见,对于情绪的运用,是有规则可循的。喜怒哀乐的逻辑,就是简单的成本效益。对上司、主考官、指导教授发怒的成本高而效益低,因此不值得这么做。

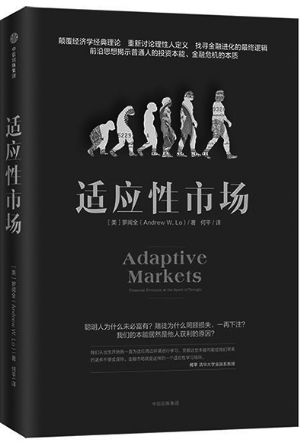

如今,美国MIT斯隆管理学院金融学教授罗闻全(Andrew W. Lo)对现有的经济理论发起挑战,提出了适应性市场假说。他认为在金融投资中理性和非理性并存。《适应性市场》系统地阐述了他的新主张。罗闻全是生物金融学创始人。他致力于从生物学进化论解释人类行为选择,其著名贡献有:1988年提出方差比检验,并通过实证分析指出股价即使对于广义的随机游走假设而言也是不满足的,金融学中的经典教条——有效市场假说是不成立的,并提出了适应性市场假说。他还发展了马科维茨的均值—方差分析框架,提出了均值—方差—流动性分析框架。

多年前,一位名叫罗伯特·汤普森的飞行员驻足于一家便利店前,想要买些杂志。就在走进商店的一刹那,他忽然被一股莫名的强烈恐惧所笼罩,立即转身走了出来。事实上,当时便利店中正有歹徒持枪抢劫,他离开后没多久,一名进入便利店的警察遭枪击身亡。事件发生后,汤普森和著名安全顾问贝克尔深度交流。汤普森这才意识到,当时的一些细节可能触发了他的恐惧,比如店员过分紧张地看着这位顾客;一辆汽车横在店门前,引擎嗡嗡作响。可是,汤普森是在瞬间选择离开的,没有足够的时间来做分析处理。实际上,当人感到生命受到威胁时,血压会上升,反应变得机敏,肾上腺素分泌也急剧增多,这能让人们在极短的时间内迅速做出“战或逃”的抉择,这是人类赖以生存的一种能力。按贝克尔的话说,正是这一能力拯救了汤普森的性命。

罗闻全用这个故事引出生物进化论,进而提出适应性市场假说。他说:人之所以能够在一刹那果断决定到底是坚守阵地还是迅速撤离,是过去千百年间人类在捕食者和大自然的各种威胁中不断选择和进化的结果。而反观金融,货币的诞生也不过千余年而已,这与漫漫人类进化史相比不过沧海一粟。适应性市场主要描绘的是适应性变化对于个体决策行为与整个金融市场的多重作用,而冠之以假说之名,则主要是为了对应在投资行业与金融学术界被广泛认可的有效市场假说。有效市场假说强调,天下没有免费的午餐,倘若一种资产的市场价格能充分反映关于该资产的所有可获得的信息,谁也别指望靠打败市场大发横财。相反,人们应该尽可能投资于多元化的被动型指数基金,在股市做一个长线投资者。这个理念早已被各大商学院写入案例和教材。正是因为他提出了有效市场的概念,芝加哥大学金融学教授尤金·法玛获得了2013年诺贝尔经济学奖。

然而,2008年的金融危机让业界的财务咨询师和学术界专家声名扫地。数百万投资者满心期待地把自己的血汗钱交给了有效的、理性的市场,结果却让许多人血本无归。而金融危机对专业人士职业尊严的伤害,还远比不上学术界所受到的冲击。这场危机使得经济学家之间的分歧更加严重。他们中一方坚持自由市场论,认为市场参与者都是理性人,会自然而然受供给和需求规律的支配;另一方则是行为经济学家,他们认为人未必是理性的动物,我们也许和很多其他哺乳动物并无区别,支配我们的未必是理性,而是恐惧和贪婪。罗闻全综合利用神经科学、进化论和计量经济学、人工智能等领域的知识,揭示出至今为止的经济学基础理论——有效市场假说并不能概括全局。当市场动荡,投资者依据本能做出反应,为其他人留下了获利空间。适应性市场假说诠释了金融进化是如何以思想的速度塑造人们和市场的,这也是投资者和市场在稳定与危机、获利与亏损、创新与监管之间摇摆的根本原因。

适应性市场假说告诉世人,进化思想中“物竞天择,适者生存”“去粗取精,革故鼎新”的基本原则,对于我们理解金融市场的内在机制极为有用,在一定程度上可能胜于基于理性人假设的经济学分析。诸如变异、竞争、自然选择等决定一群羚羊进化历史的法则,同样适用于银行业,尽管在具体机制上不可等同而论。

哲学家休谟说:人是情感、情绪的动物。罗闻全认为,恐惧、贪婪、快乐和痛苦是金融行为的主要驱动力。他说:神经科学家已经表明,货币收益可以激活与可卡因相同的奖励路径,而经济损失会激活与身体攻击相同的“战或逃”反应。这些反应都是人体生理天生固有的。虽然我们能够通过教育、经验或遗传的好运气来克服生物反应,但在遭遇突然紧张的情况下,我们绝大多数人的表现将是情绪化的而且是可以预测的。我们的非理性行为并不意味着我们的行为是随机的或没有动机的。即使是最非理性的行为,无论在市场上,在政治领域,还是在个人生活中,一般都有其背后引人注目的动机,而且这个动机往往会有生物学基础。

罗闻全认为,对投资者而言,将有效市场假说作为任何商业决策的起点是明智的。在开始创业前,先自问一下为什么你的想法应该成功,为什么别人还没有做到这一点,这是一个宝贵的习惯,可以节省你大量的时间和金钱。但有效市场假说能做的也就只有这么多了。毕竟,一直都有人成功创业,所以市场事实上不可能完全有效。否则肯定早已有人将同样的想法带入市场了。这就是有效市场假说的反直觉性所在。事实上,有许多经济理论证明了市场不可能是有效的:如果市场真是有效的,没人会有任何理由交易他们的信息,在这种情况下,市场将很快消失。

并且,对投资者而言,风险与回报的权衡可能会在一段时间内失效。金融分析师加里·希林就说过:“市场能够保持足够长的非理性时间,远远超过我们能够支撑保持不破产的时间。”

西蒙在1952年提出了有限理性理论。他认为,人类并不是在脑海中无意识地解决复杂的数学最优问题,因为这在生理上是不可能的。相反,人类一定开发出了更简单的经验法则,这些规则并不一定是最优的,但足够好。用一个人穿衣的例子来说明吧。每天早晨,他都需要做出决定:今天穿什么?他的衣柜里有10件衬衫、10条裤子、5件夹克、20条领带、4条皮带、10双袜子和4双鞋子。这似乎是相当有限的选择,但一个简单的计算就能表明他的衣柜包含着2016100种搭配方案。如果他需要用一秒钟来评估每种搭配,他需要多长时间在早晨穿戴整齐?答案是23.3天。事实上,人不可能这么计算,他会运用各种直觉法对评估不同服装搭配的成本与上班不迟到的愿望相平衡。用西蒙创造的术语来说,他“满足”就好。可惜,西蒙的有限性理论没能走太远,因为遭受了致命的批驳:人们如何在不明最优结果的情况下知道某种决策“足够好”呢?

罗闻全表示,像西蒙的有限理性理论一样,适应性市场假说很容易解释经济行为,这种行为只是大致理性的,或者近乎理性。但适应性市场假说可以走得更远,也还可解释看起来完全不理性的经济行为。

显然,适应性市场假说走的是中间路线,介于有效市场假说和行为经济学家的非理性说之间。罗闻全将适应性市场假说概括为五个关键原则,其首要原则就是:“我们既不总是理性的,也不总是不理性的,但我们是生物实体,其特征和行为是由进化力量塑造的。”无疑,适应性市场假说更强调非理性的一面。

笔者觉得,将一些金融决策说成是完全非理性的本能反应,是不大令人信服的。笔者更愿意接受《理性动物》的研究成果。美国心理学家道格拉斯·肯里克与维拉达斯·格里斯科维斯研究表明,在人的大脑中,实际上包含着七个内在的次级自我:自我保护型次级自我、避免疾病型次级自我、社交型次级自我、社会地位型次级自我、择偶型次级自我、留住配偶型次级自我、育儿型次级自我,正是这七个次级自我掌管着人的思想和行为,让人在不同的情境下做出不同的决策。

同理,理性也可能是分层级的,有深浅之分。人是社会化动物,其行为无不打上了社会化的烙印,不仅仅有代代积累的生物进化。