顺丰控股股份有限公司

关于公司子公司与关联方签署投资协议的进展公告

证券代码:002352 证券简称:顺丰控股 公告编号:2020-114

顺丰控股股份有限公司

关于公司子公司与关联方签署投资协议的进展公告

本公司及董事会全体成员保证信息披露内容的真实、准确、完整, 没有虚假记载、误导性陈述或重大遗漏。

一、交易概述

2020年2月28日,顺丰控股股份有限公司(以下简称“公司”)第五届董事会第二次会议审议通过了《关于公司子公司与关联方签署投资协议的议案》,公司子公司深圳顺丰快运股份有限公司(以下简称“顺丰快运”)、深圳顺丰泰森控股(集团)有限公司(以下简称“泰森控股”)、深圳顺路物流有限公司(以下简称“顺路物流”)、SF Holding Limited(以下简称“SF Holding”)与北京信润恒股权投资合伙企业(有限合伙)(以下简称“北京信润恒”)、 CCP Freight Investment Limited(以下简称“CCP”)、深圳鼎晖新嘉股权投资基金合伙企业(有限合伙)(以下简称“鼎晖新嘉”)、Genuine Holdings Limited(以下简称“Genuine”)、Sonics II (HK) Holding Limited(以下简称“Sonics II”)、珠海君联景铄股权投资合伙企业(有限合伙)(以下简称“君联景铄”)(其中北京信润恒、CCP、鼎晖新嘉、Genuine、Sonics II与君联景铄合称顺丰快运的“投资方”)签署了《投资协议》,各方一致同意由投资方根据投资协议的条款和条件以可转债的形式向顺丰快运提供总额为3亿美元或等值人民币的款项(以下简称“可转债”),可转债期限为1年且不计利息,在符合约定条件的前提下,可转债按每股2美元或等值人民币的价格转换为顺丰快运新增发的1.5亿股普通股股份,每股票面价值为人民币1元(前述交易合称“本次交易”)。债转股交割日后6个月内,SF Holding将认购顺丰快运新增发的20,000万股股份。

本次交易对手方之CCP为中信资本控股有限公司(以下简称“中信资本”)间接控股子公司作为普通合伙人发起成立的基金的全资子公司,中信资本董事长、CEO张懿宸同时担任上市公司董事职务。此外张懿宸亦为本次交易对手方之北京信润恒的执行事务合伙人委派代表。根据《深圳证券交易所股票上市规则》(以下简称“股票上市规则”)等相关规定,北京信润恒、CCP为公司关联方,本次交易事项构成关联交易。关联董事张懿宸回避表决。本次关联交易事项属于公司董事会决策权限,无需提交至股东大会批准。本次关联交易不构成《上市公司重大资产重组管理办法》规定的重大资产重组。关于本次交易的具体情况详见公司于2020年2月29日在《证券时报》、《证券日报》、《上海证券报》、《中国证券报》和巨潮资讯网上(http://www.cninfo.com.cn)披露的《关于公司子公司与关联方签署投资协议的公告》(公告编号:2020-013)。

二、本次交易进展

2020年11月23日,顺丰快运及其所有股东与上述投资方签署《股东协议》,各方同意将投资方向顺丰快运提供的3亿美元可转债转换成顺丰快运新发行的1.5亿股普通股股份。

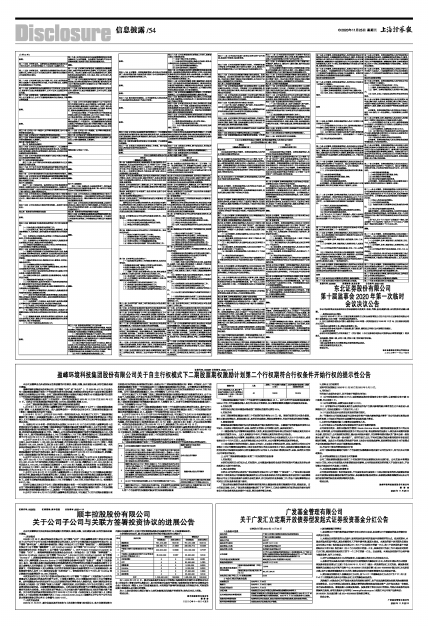

本次债转股完成后,顺丰快运各股东持有的股份数及股份比例如下:

■

注1:2020年3月31日,顺丰快运及其所有股东与宁波梅山保税港区创享领行企业管理合伙企业(有限合伙)签署《股份认购协议》,各方约定顺丰快运向宁波梅山保税港区创享领行企业管理合伙企业(有限合伙)增发4,500万股普通股股份,本次增发不影响可转债投资方的转股价格,可转债的投资方签署确认函同意本次增资。

注2:上表出现持股比例总计数与上表所加数值总和尾数不符情形的,均为四舍五入所致。

特此公告。

顺丰控股股份有限公司

董 事 会

二○二○年十一月二十五日