三河同飞制冷股份有限公司首次公开发行股票

并在创业板上市网上发行结果公告

保荐机构(主承销商):中天国富证券有限公司

特别提示

三河同飞制冷股份有限公司(以下简称“同飞股份”、“发行人”或“公司”)首次公开发行不超过1,300万股人民币普通股(A股)并在创业板上市(以下简称“本次发行”)的申请已经深圳证券交易所(以下简称“深交所”)创业板上市委员会审议通过,并于2021年4月14日获中国证券监督管理委员会(以下简称“中国证监会”)予以注册决定(证监许可〔2021〕1151号)。本次发行的保荐机构(主承销商)为中天国富证券有限公司(以下简称“中天国富证券”或“保荐机构(主承销商)”)。发行人的股票简称为“同飞股份”,股票代码为“300990”。

本次发行采用网上按市值申购向持有深圳市场非限售A股股份和非限售存托凭证市值的社会公众投资者直接定价发行(以下简称“网上发行”)的方式,全部为公开发行新股,不转让老股。发行人与保荐机构(主承销商)协商确定本次公开发行股票为1,300万股,发行价格为85.50元/股。本次发行中网上发行1,300万股,占本次发行总量的100%。

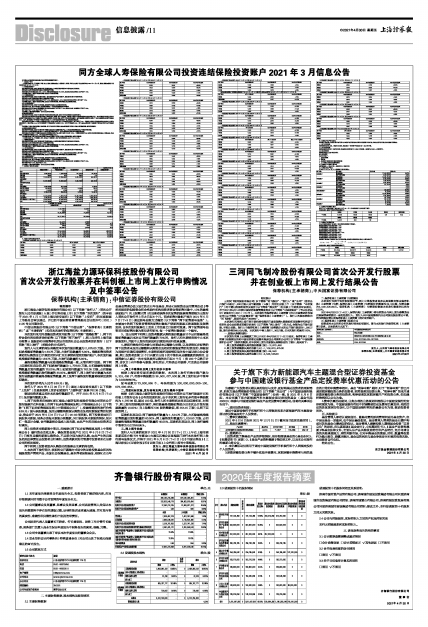

一、新股认购情况统计

本次发行的网上认购缴款工作已于2021年4月28日(T+2日)结束。保荐机构(主承销商)根据深交所和中国证券登记结算有限责任公司深圳分公司(以下简称“中国结算深圳分公司”)提供的数据,对本次网上发行的新股认购情况进行了统计,结果如下:

1、网上投资者缴款认购的股份数量(股):12,970,450

2、网上投资者缴款认购的金额(元):1,108,973,475.00

3、网上投资者放弃认购的股份数量(股):29,550

4、网上投资者放弃认购的金额(元):2,526,525.00

二、保荐机构(主承销商)包销情况

本次发行无网下询价和配售环节,网上中签投资者放弃认购股数全部由保荐机构(主承销商)包销,保荐机构(主承销商)包销股份的数量为29,550股,包销金额为2,526,525.00元。保荐机构(主承销商)包销股份数量占总发行数量的比例为0.23%。

2021年4月30日(T+4日),保荐机构(主承销商)将包销资金与网上发行募集资金扣除保荐承销费后一起划给发行人。发行人向中国结算深圳分公司提交股份登记申请,将包销股份登记至保荐机构(主承销商)指定证券账户。

三、保荐机构(主承销商)联系方式

投资者对本公告所公布的发行结果如有疑问,请与本次发行的保荐机构(主承销商)联系。具体联系方式如下:

■

发行人:三河同飞制冷股份有限公司

保荐机构(主承销商):中天国富证券有限公司

2021年4月30日