西部证券股份有限公司关于北京信安世纪科技股份有限公司2021年半年度持续督导跟踪报告

根据《证券发行上市保荐业务管理办法》《上海证券交易所科创板股票上市规则(2020年12月修订)》《上海证券交易所上市公司持续督导工作指引》等有关法律、法规的规定,西部证券股份有限公司(以下简称“保荐机构”)作为北京信安世纪科技股份有限公司(以下简称“信安世纪”、“公司”)持续督导工作的保荐机构,负责信安世纪上市后的持续督导工作,并出具本持续督导跟踪报告。

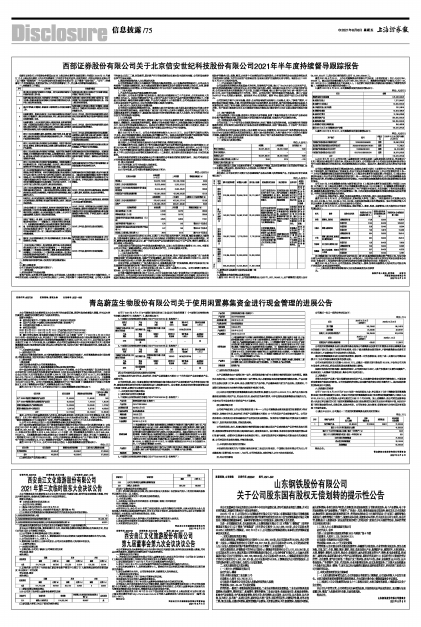

一、持续督导工作情况

■

二、保荐机构和保荐代表人发现的问题及整改情况

无。

三、重大风险事项

公司目前面临的风险因素主要如下:

(一)经营风险

1、经营业绩季节性波动风险

受客户结构、业务特点等因素的影响,公司营业收入和利润水平存在季节性分布不均衡的特点,下半年的营业收入和利润水平占全年的比例高于上半年,并相对集中于每年的第四季度。公司收入呈现季节性波动,但员工工资、研发费用、固定资产折旧等各项费用在年度内发生则相对均衡,公司经营业绩存在季节性波动风险。

2、集成商销售模式收入占比增加的风险

公司的销售模式主要分为向最终客户销售及向集成商销售。由于在集成商销售模式下,公司无法与终端客户直接建立购销关系,也未与集成商签署对采购事项及合作期限等有约束力的合同,未来,随着集成商销售模式占比的增加,公司存在因集成商不再与公司合作而丧失部分终端客户的风险。

(二)技术风险

1、产品迭代无法适应市场发展需求的风险

报告期内,公司业务主要集中在身份安全、通信安全和数据安全三个产品系列,占主营业务收入的比例在80%以上。如果公司移动安全产品、云安全产品和平台安全产品在市场竞争激烈的情况下,不能做出快速响应、精准把握和前瞻性判断,产品迭代升级跟不上市场的需求,公司将会受到行业内有竞争力的企业和竞争产品的冲击,对公司持续经营能力造成不利影响。

2、核心技术人员流失及技术泄露风险

公司所处行业是知识密集型的行业,掌握核心技术并保持核心技术团队稳定是保持公司核心竞争力及未来持续发展的基础。当前市场各厂商间对于技术和人才竞争日益激烈,若公司未来无法为技术人员提供具备竞争力的薪酬水平、激励机制和发展空间将可能导致核心技术人员流失,对公司的技术研发以及生产经营造成不利影响。

(三)财务风险

公司营业收入具有季节性特征,销售收入集中在下半年尤其是第四季度,导致各年末的应收账款余额较大、增幅较高,应收账款周转率较低。随着公司业务规模不断扩大,应收账款余额仍可能保持在较高水平,加大公司的营运资金周转压力。如果公司主要客户的财务经营状况发生重大不利变化,将进一步加大本公司坏账损失的风险,进而对公司资产质量以及财务状况产生不利影响。

(四)商誉减值风险

截止2021年6月30日,公司合并报表商誉金额为8,301.15万元,占公司资产总额的比例为17.35%,系公司收购神州融信、信安珞珈以及华耀科技产生。如果未来商誉所对应资产组或者资产组组合的经营情况不及预期,则可能导致商誉发生减值,从而对公司经营业绩产生较大影响。

(五)税收优惠政策变动风险

报告期内,公司享受的税收优惠包括企业所得税优惠、增值税退税优惠。

公司属重点软件企业,根据《关于软件和集成电路产业企业所得税优惠政策有关问题的通知》(财税[2016]49号)第四条规定,报告期内减按10%的优惠税率缴纳企业所得税;报告期内,本公司子信安珞珈、子公司华耀科技均已取得《高新技术企业证书》,依据《中华人民共和国企业所得税法》第二十八条、《中华人民共和国企业所得税实施条例》第九十三条规定,报告期内适用高新技术企业15%的优惠税率。

如果未来相关政策发生变动或者本公司不能持续符合享受相关税收政策的条件,则公司将面临因不再享受相应税收优惠政策而导致利润总额下降的风险。

四、重大违规事项

2021年半年度,公司不存在重大违规事项。

五、主要财务指标的变动原因及合理性

2021年半年度,公司主要财务数据及指标如下所示:

单位:人民币元

■

■

本报告期主营业务同比增长30.08%,归属于上市公司股东的净资产、净利润、每股收益随之大幅增加,主要系随着《国家安全法》《网络安全法》和《密码法》等重要法律法规实施,政府行业需求增加。同时,随着业务场景移动化及云化,新一代安全系列产品包括移动安全和云平台产品等,需求大量增加,本报告期收入增长较快。

本报告期内公司经营活动产生的现金流量净额为负,且较上年同期净流出额增长151.18%,主要系公司支付的职工薪酬金额增长,同时公司业务具有季节性,上半年回款较少所致。

六、核心竞争力的变化情况

(一)技术及研发优势

公司设有信息安全研究中心和产品研发中心两大研发机构,坚持“前沿技术驱动创新”和“业务需求驱动创新”的双线创新机制,加强产学研深度融合,建立北京、武汉、西安、深圳四大研发中心,充分利用不同地域的成本和人才优势,最大程度地提升公司的研发能力。

自创立伊始,公司就确立了“技术是立身之本,创新是发展之道”的发展战略,通过对信息安全行业发展趋势的准确把握和对客户需求的深刻理解,不断推出新的产品。

截至2021年6月30日,公司共有研发人员289人,占员工总数的41.46%。公司已经累计取得95项专利(其中发明专利76项)、164项软件著作权。

公司参与编写的国家标准GB/T 40018-2021《信息安全技术基于多信道的证书申请和应用协议》已获准发布。公司还和国内知名研究机构联手开展《商用密码创新应用指南》报告的编写,报告针对《密码法》实施以来商用密码企业面临的新机遇及新挑战、企业如何应用商用密码创新做好自身信息安全合规防护等需求出发,搜集、整理、分析多个行业密码应用方面的现状,分享商用密码企业在建设密码体系方面的知识与经验,为甲方企业用户在密码应用、信息安全防护方面提供支持与帮助。该报告已于2021年4月22日正式对外发布。

(二)产品及解决方案优势

公司加强对商用密码体系底层技术的研究,完善密码产品链,推出了NetIAG安全认证网关产品,面向应用系统提供集中式的身份认证、访问控制与安全接入服务,进而建立以身份为中心的安全防护体系;公司还针对更多应用场景进行产品开发,以适配不同领域,推出云管平台信安IMC统一管理中心系统、V2X-SDK车联网终端安全中间件等;同时,公司还向更广阔的网络安全市场拓展,推出了信安NetWAF Web应用防火墙系统,面向各类Web应用系统,提供Web层攻击防护与抗DDoS防护能力。

公司的解决方案中心针对金融、政府、企业等各领域的业务特征、行业特点,深入了解客户需求,不断对解决方案进行精炼、打磨,同时按照相关安全法规的要求,结合密评、国产商用密码改造和信息技术创新等法规,形成了针对金融、政府和企业的细分领域和细分业务的解决方案,如政务云密码应用解决方案、电子商业汇票系统ECDS央行清算安全解决方案和央行数字货币DCEP互联互通安全解决方案等。

(三)客户资源优势

公司长期服务于国内金融、政府和大型国有企业等领域,积累了具备市场竞争力的系列产品和动态符合客户需求的解决方案,及时发现技术研发的新方向和新思路,快速迭代产品和解决方案。

(四)营销及服务网络优势

公司在全国二十七个省市设立营销和服务机构,形成了覆盖全国的服务网络。在区域横向布局销售渠道的同时,针对典型行业应用设立行业纵向业务营销管理体系,形成“横纵联合、上下协同”的立体化营销体系。

公司的专业化的信息安全服务人员在遵循ISO9000质量管理、ISO20000IT服务管理标准以及ISO27000信息安全管理体系理念的基础上,制定《技术服务标准》,为客户提供7*24小时的全天候安全保障、关键时段值守、应急处理等专业化安全服务,保证了客户业务系统的安全性和业务连续性。

七、研发支出变化及研发进展

(一)研发支出及变化情况

单位:人民币元

■

本报告期研发人员较上年度有所增长,人均薪酬水平增加,因此研发费用较上年同期有所增加,由于本年度收入增长较快,因此研发投入占营业收入比例有所下降。

(二)研发进展

报告期内,公司在研项目主要分为抗流感领域产品和其他重大疾病领域产品,目前各在研项目进展情况如下:

单位:人民币元

■

八、新增业务进展是否与前期信息披露一致

不适用。

九、募集资金的使用情况及是否合规

1、截至2021年6月30日,公司使用募集资金人民币71,922,149.96元,其中募集项目使用人民币59,633,320.27元,部分发行费用使用人民币12,288,829.69元。

截至2021年6月30日,上市公司募集资金存放银行产生利息(含理财收益)共计人民币350,463.06元,购买理财和存款金额为人民币388,200,000.00元,募集资金存储账户余额为人民币119,321,297.32万元(含募集资金专户利息收入)。(包括累计收到的银行存款利息扣除银行手续费等的净额),与募集资金应有余额的差异金额0元。

2、截至2021年6月30日,公司募集资金使用及结余情况如下:

单位:人民币元

■

3、截至2021年6月30日,公司募集资金存储余额情况如下:

单位:人民币元

■

4、2021年5月13日,公司召开第二届董事会第七次会议及第二届监事会第五次会议,审议通过了《关于增加部分募投项目实施主体、实施地点的议案》,公司增加全资子公司武汉信安珞珈科技有限公司作为部分募投项目的实施主体,对应新增实施地点为武汉。除此之外,募投项目其他内容均不发生变更。

公司部分募集资金投资项目增加实施主体、实施地点事项已进行了必要的可行性研究,并按规定履行了审批程序,独立董事发表了同意意见;符合中国证券监督管理委员会《上市公司监管指引第2号一一上市公司募集资金管理和使用的监管要求》、《上海证券交易所科创板股票上市规则》、《上海证券交易所科创板上市公司自律监管规则适用指引第1号一一规范运作》等相关规定;公司未改变募集资金投资的实质内容,符合整体发展战略和实际经营情况,不存在变相改变募集资金投向和故意损害股东利益的情形。

公司2021年上半年募集资金存放与使用情况符合《上海证券交易所科创板股票上市规则(2020年12月修订)》《上海证券交易所上市公司募集资金管理办法(2013年修订)》《募集资金管理制度》等法律法规和制度文件的规定,对募集资金进行了专户存储和专项使用,并及时履行了相关信息披露义务,募集资金具体使用情况与公司已披露情况一致,不存在变相改变募集资金用途和损害股东利益的情况,不存在违规使用募集资金的情形。

十、控股股东、实际控制人、董事、监事和高级管理人员的持股、质押、冻结及减持情况

截至2021年6月30日,公司控股股东、实际控制人李伟、王翊心、丁纯直接持有公司股票分别为23,400,000股、8,700,000股、8,700,000股,本期直接持股数未发生增减变动。除公司实际控制人外的其他董事、监事和高级管理人员未直接持有公司股份。

截至2021年6月30日,公司控股股东、实际控制人、董事、监事、高级管理人员间接持有公司股份的情况如下:

■

注:战略配售计划全称为西部证券信安世纪员工参与科创板战略配售集合资产管理计划,恒信世安全称为天津恒信世安企业管理咨询合伙企业(有限合伙),恒信同安全称为北京恒信同安信息咨询合伙企业(有限合伙),恒信庆安全称为北京恒信庆安企业管理咨询合伙企业(有限合伙)。

截至2021年6月30日,公司控股股东、实际控制人、董事、监事和高级管理人员持有的公司股份均不存在质押、冻结及减持的情形。

十一、上海证券交易所或保荐机构认为应当发表意见的其他事项

无。

保荐代表人签名:苏华峰 史哲元

西部证券股份有限公司

2021年8月5日