私募界“百亿关口”:

难以翻越还是不敢跨越?

◎记者 马嘉悦 ○编辑 吴晓婧

中国私募业今年迎来了超乎想象的市场盛宴。

在今年前8个月的短短时间里,私募基金规模从2020年末的近16万亿元,扩张到19万亿元。与此同时,私募行业的中坚力量在快速崛起。据第三方平台统计,截至9月底,规模在50亿元至100亿元的中型私募数量高达86家,它们今年以来的业绩表现显著超越百亿级梯队。

百亿级私募在私募业意味着处于头部位置,令人意外的是,多家快速成长中的中型私募,面对百亿级这个门槛却颇为谨慎。一些中型私募近日向记者透露,其公司在规模迈上新台阶前,大概率会通过提高认购门槛或封盘的方式来主动控制规模,因为进入百亿级梯队意味着更多的关注和更大的责任,需要做好充足的准备,比如投研实力的提升,公司管理、品牌建设等方面的完善等。

某私募人士直言:“远见者稳进,稳健者远行。对规模增长持谨慎态度正是私募管理人行稳致远的重要基础。”

中型私募在快速崛起

江山代有人才出。尽管今年以来市场颇为震荡,但私募行业充满惊喜。

中国证券投资基金业协会的数据显示,截至8月底,私募基金管理人管理规模达到19.05万亿元。也就是说,在短短8个月的时间里,私募基金管理人管理规模增长了3万多亿元,其中私募证券投资基金规模增长了1.7万亿元。

在行业规模快速增长的同时,百亿级私募数量迭创新高,规模在50亿元至100亿元的中型私募队伍也在不断壮大。私募排排网数据显示,截至9月30日,管理规模超过百亿元的证券私募机构达到90家,再度刷新历史纪录。与此同时,规模在50亿元至100亿元的证券私募机构数量高达87家,接近百亿级私募的数量。

从业绩来看,在今年颇为震荡的市场环境下,中型私募表现突出。据统计,截至8月底,80家已经更新净值的百亿级私募今年以来平均收益率为9.13%,其中收益率最高的为44.39%。而同期68家已经更新净值的中型私募平均收益率高达16.2%,明显跑赢百亿级私募,其中业绩最佳的收益率高达89%。

“今年以来中型私募业绩超越百亿级私募的原因有三个方面:一是今年以来市场行业和风格的轮动加速,规模相对小一些的私募管理人操作起来更为灵活;二是百亿级梯队中有部分机构在结构性行情中规模增长过快,今年以来市场风格的剧烈切换使其暴露出投研实力与规模不匹配的问题,因此业绩波动较大;三是春节前一些百亿级私募押注极致风格以追求亮眼的相对收益,但盈亏同源,这类私募在随后的调整行情中明显回撤。”沪上某私募研究员直言。

面对是否进入百亿级梯队谨慎有加

领先的业绩在资管行业是最好的“名片”,今年以来表现亮眼的中型私募自然吸引了不少投资人的目光。

“今年以来我们业绩还不错,不少产品收益率都在30%以上,所以规模增长也很快,现在管理规模接近90亿元,较年初几乎翻倍。这个市场不缺钱,缺的是优秀管理人,只要短期和中长期业绩都不错,私募成长起来是很快的。”沪上某中型私募创始人直言。

不过,面对快速涌入的资金,不少中型私募管理人对是否要跨过百亿级门槛十分谨慎,更有私募选择暂时封盘,主动控制规模。

9月初,管理规模在50亿元至100亿元的睿扬投资便发布公告,决定自9月6日起,创始人兼投资总监彭砚管理的存续基金产品暂停申购,同时暂停新产品的设立。另外,睿扬投资相关产品持有人的赎回申请不受影响。

对于封盘的原因,睿扬投资人士表示:“公司希望投研实力走在规模增长的前面,所以封盘并非对市场悲观,而是为了稍作休整,更好地出发。”

上述中型私募创始人透露:“其实只要趁着业绩好的时候,再发行一些新产品,很快就能成为百亿级私募,但我很纠结要不要成为百亿级私募。一方面,在现在的私募圈,只有规模超过百亿级才敢说自己是头部私募,才会在渠道或品牌层面具备更大优势;另一方面,规模如果太大,投资灵活度就会下降,同时还要重新审视自己各方面的实力。”

他坦言:“前一阵子公司旗下产品业绩差距比较大引发了投资人的质疑,一些媒体对此也有报道。但真实情况是部分产品为高净值客户定制产品,与公司主流策略不同,所以产生了较大的业绩差距。这事发生后,我有点慌,这才发现,在渠道沟通、品牌建设等方面,公司都存在一定的欠缺。进入百亿级梯队意味着受到更多的关注,无论是业绩、品牌维护还是产品设计,都要考虑周全,所以迈过百亿级这个门槛并不容易。”

沪上某小型私募创始人也坦言:“由于今年以来业绩表现不错,公司规模增长了近20亿元,打算规模到50亿元时短暂封盘。因为每家公司的投研团队都有能力边界,如果规模超出了管理能力范围,管理人很容易在风云变幻的市场中出现失误。”

内炼投研 外修信任

欲戴王冠,必承其重。纠结要不要迈入百亿级梯队的中型私募,该如何拥有向前迈出一步的勇气和底气?多位业内人士给出的建议可以总结为一句话:对内经营人才,对外经营信任。

某中型私募的有关人士表示,规模快速增长时,投研实力和团队稳定性至关重要。“我们公司投研团队之前只有8个人,主要覆盖消费、医药行业。现在规模越来越大,投研有些吃力,很多以前没有覆盖的行业要招募新的人才来跟踪研究了。另外,公司规模快速增加意味着收入的提升,那么成体系的激励机制显得更为重要,否则核心团队的动荡会成为影响私募管理人长期发展的障碍。”

作为一家老牌百亿级私募,星石投资也认为公司人才的稳定性很重要。据悉,星石投资每三年实施一次股权激励,定期吸纳表现优异的员工,给予股权激励,目前公司已经有十余位合伙人。另外,从考核机制来看,星石投资对基金经理的考核内容不仅包括其组合的业绩,而且还包括其对公司整体组合的研究贡献,目的在于让基金经理之间充分交流,互相学习,互拓能力圈。

除了投研实力,投资人的信任也是私募管理人需要经营的重要财富,这就需要私募在规模快速增长的同时重新审视自身的风控体系和品牌建设情况。

进入三季度,消费白马股遭遇新一轮调整,但斌、林园等私募大咖所管理的产品业绩遭遇大幅回撤,令其投资人颇为受伤。东方港湾掌舵人但斌在其微博上罕见表示,今年投资遭遇了严重考验。“今年除了美股正贡献,A股与港股都是负贡献,我要内省。”

“很多头部私募这两年用相对收益的‘打法’来做投资,但当市场风格剧烈切换时买单的却是投资者,这种伤害对于投资人来说很难用时间来愈合。所以,为客户提供绝对收益,重视风险控制,是私募在确定投资策略时需要考虑的最核心因素,也是规模激增时私募要遵守的底线。”沪上某老牌百亿级私募人士感慨道。

某新晋百亿级私募有关人士也表示,资管行业竞争到最后,除了稳定的业绩,最重要的还是投资者的信任。因此,品牌建设对头部私募来说是一件需要长期去做的事情。“公司今年专门招聘了一位公共关系专业毕业的高材生进行品牌管理。”

细数私募行业的过往新锐,有不少机构历经煎熬度过了发展的不适应期,最终迈入了百亿级私募的行列,也有机构因未能克服规模快速增长后的种种不适,最终泯然众人。正如某私募老将所言,对于即将进入百亿级梯队的私募来说,真正的长跑才刚刚开始。

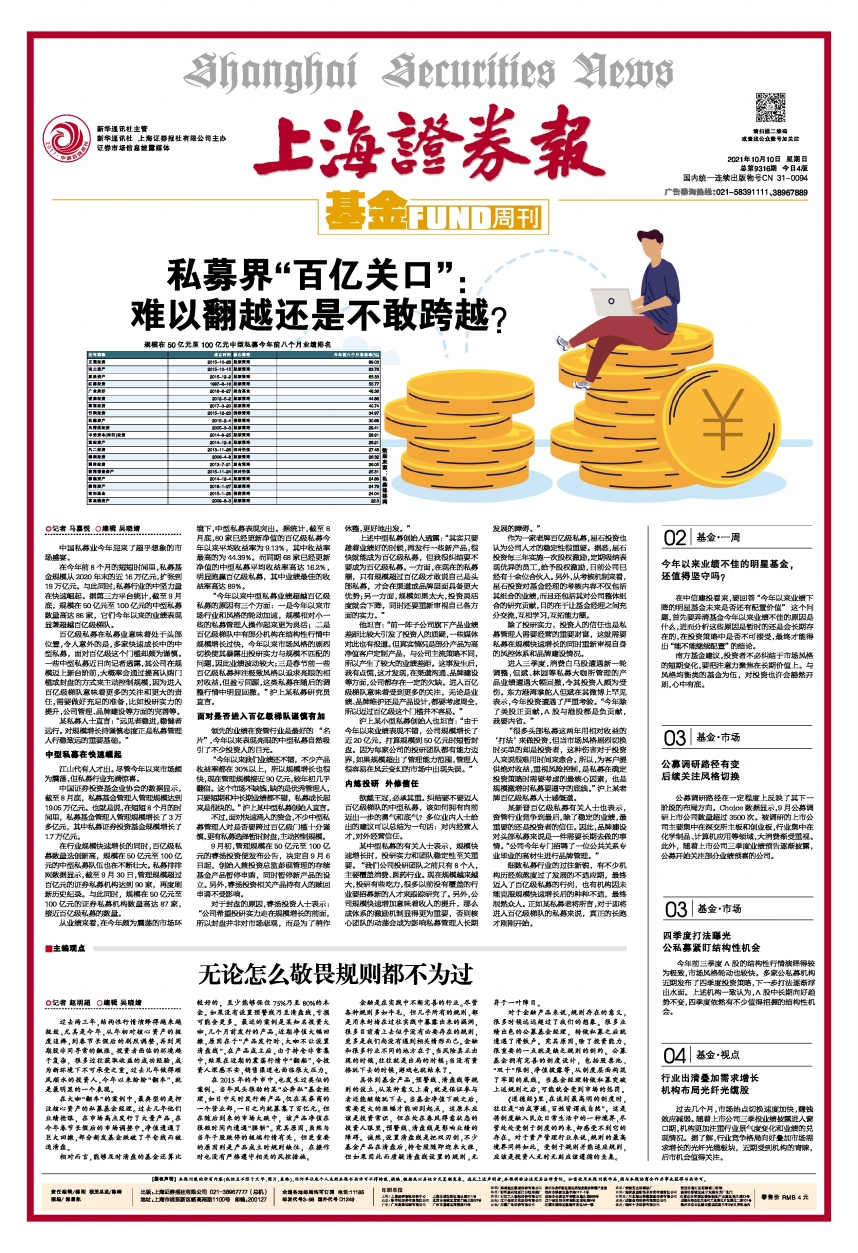

规模在50亿元至100亿元中型私募今年前八个月业绩排名

公司简称 成立时间 核心策略 今年前八个月收益率(%)

正圆投资 2015-10-28 股票策略 89.03

南土资产 2015-10-15 股票策略 63.76

复胜资产 2015-12-2 股票策略 63.33

红筹投资 1997-6-16 股票策略 55.77

广金美好 2016-6-27 组合基金 48.36

睿扬投资 2012-5-2 股票策略 44.86

聚宽投资 2017-3-20 股票策略 40.74

竹润投资 2015-12-23 债券策略 34.97

玖瀛资产 2015-2-4 债券策略 30.68

天倚道投资 2005-3-3 股票策略 29.41

中信资本(深圳)投资 2014-9-25 股票策略 28.91

宽投资产 2014-12-8 股票策略 28.21

凡二投资 2013-11-26 相对价值 27.48

健顺投资 2006-4-8 股票策略 26.32

涌津投资 2013-7-21 复合策略 26.05

前海博普资产 2015-11-24 相对价值 25.31

磐耀资产 2014-12-4 股票策略 24.89

磐泽资产 2016-1-27 股票策略 24.79

雪杉基金 2015-1-29 债券策略 24.04

富恩德资产 2009-8-3 股票策略 22.3

数据来源:私募排排网