(上接189版)

(上接189版)

单位:万元

■

截至2021年12月31日,中盛金属的资产总额为524,226.74万元,其中可用偿债的流动资产为231,316.19万元,远高于所欠公司款项。截至2021年末,中盛金属资产负债率为67.86%,流动比率为1.41倍,均属正常水平,其短期及长期偿债能力较好。

截至2021年12月31日,江泉热力的资产总额为17,351.36万元,其中可用偿债的流动资产为6,493.32万元,高于所欠公司款项。截至2021年末,江泉热力资产负债率为47.57%,流动比率为0.96倍,其短期偿债能力稍弱,长期偿债能力较好。

(2)主要欠款方的还款意愿

由于资金紧张,中盛金属和江泉热力均未能按规定的还款周期内还款,因此中盛金属和江泉热力向公司出具了关于还款的《承诺函》。2022年1月5日,中盛金属向公司出具了《承诺函》,说明其因新冠疫情影响及国家政策调控影响,导致年末暂时资金压力较大,无法按照协议约定偿还公司全部所欠款项,请求延期支付,承诺在2022年9月30日前还清所欠款项,并制定了分期付款计划。

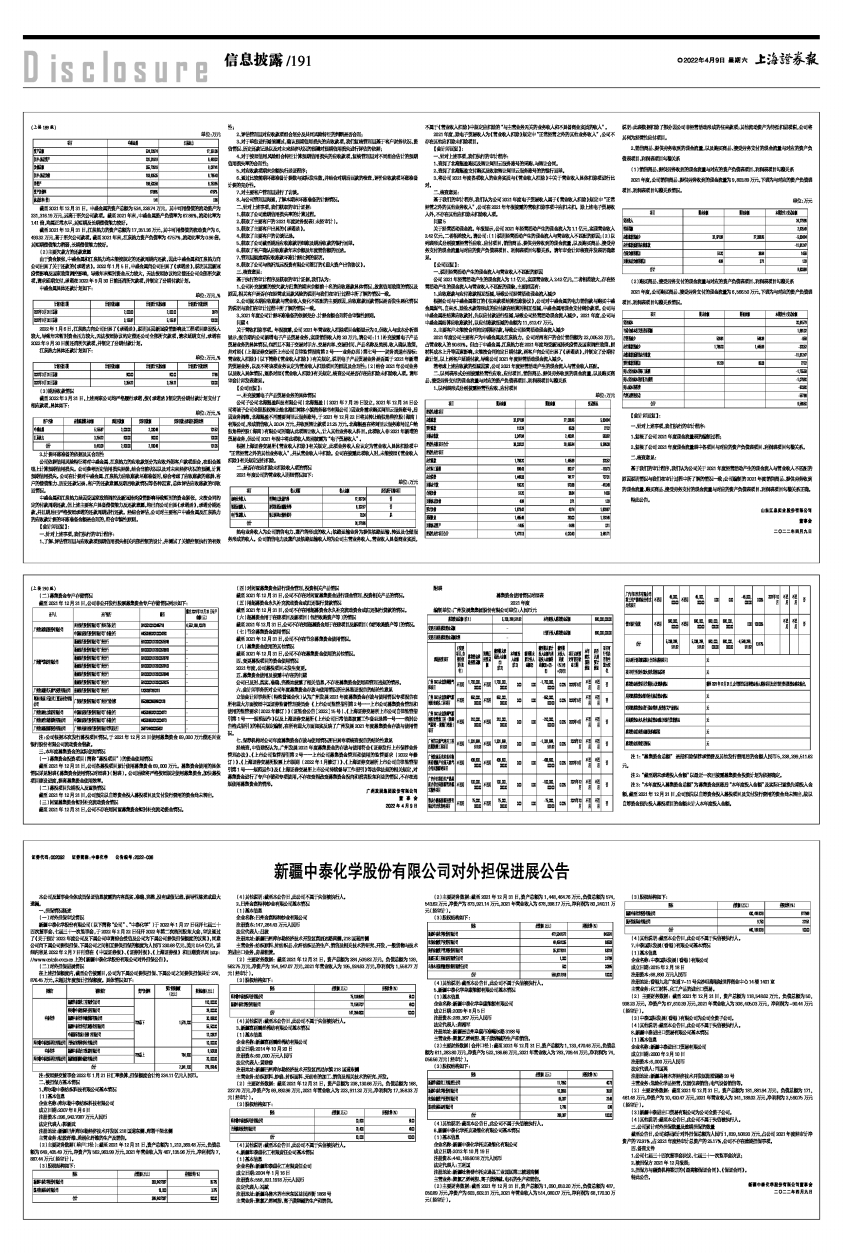

中盛金属具体还款计划如下:

单位:万元,%

■

2022年1月6日,江泉热力向公司出具了《承诺函》,说明其因新冠疫情影响及工程项目建设投入较大,导致年末暂时资金压力较大,无法按照协议约定偿还公司全部所欠款项,请求延期支付,承诺在2022年9月30日前还清所欠款项,并制定了分期付款计划。

江泉热力具体还款计划如下:

单位:万元,%

■

(3)期后收款情况

截至2022年3月31日,上述两家公司均严格履行承诺,按《承诺函》制定的分期付款计划支付了相应款项,具体如下:

单位:万元,%

■

3、计提坏账准备的依据及其合理性

公司依据信用风险特征将对中盛金属、江泉热力的应收款划分为应收外部客户款项组合,在组合基础上计算预期信用损失。公司参考历史信用损失经验,结合当前状况以及对未来经济状况的预测,计算预期信用损失。公司在计提对中盛金属、江泉热力应收账款坏账准备时,综合考虑了应收账款的账龄、客户的偿债能力、历史还款记录、客户的还款意愿及期后收款情况等各种因素,总体评估应收账款的可收回情况。

中盛金属和江泉热力虽因受国家政策调控及新冠肺炎疫情影响导致暂时的资金紧张,未按合同约定的付款周期还款,但上述主要客户具备偿债能力及还款意愿,均已向公司出具《承诺函》,承诺分期还款,并且期后已严格按照承诺的还款周期进行还款。经综合评估,公司对主要客户中盛金属及江泉热力的应收款计提的坏账准备金额是合理的,符合审慎性原则。

【会计师回复】:

一、针对上述事项,我们执行的审计程序:

1、了解、评估管理层与应收款项预期信用损失相关内部控制的设计,并测试了关键控制执行的有效性;

2、评估管理层对应收款项组合划分及共同风险特征的判断是否合理;

3、对于单独进行减值测试,确认预期信用损失的应收款项,我们复核管理层基于客户财务状况、资信情况、历史还款记录以及对未来经济状况的预测对预期信用损失进行评估的依据;

4、对于按照信用风险组合特征计算预期信用损失的应收款项,复核管理层对不同组合估计的预期信用损失率的合理性;

5、对应收款项期末余额执行函证程序;

6、通过比较前期坏账准备计提数与实际发生数,并结合对期后回款的检查,评价应收款项坏账准备计提的充分性。

7、对主要客户管理层进行了访谈。

8、与公司管理层沟通,了解本期末坏账准备的计提情况。

二、针对上述事项,我们获取的审计证据:

1、获取了公司逾期信用损失率的计算过程。

2、获取了主要客户的2021年度财务报表(未经审计)。

3、获取了主要客户出具的《承诺函》。

4、获取了主要客户的访谈记录。

5、获取了公司截至期后应收账款明细账及期后收款的银行回单。

6、获取了客户确认应收账款年末余额及年度销售额的回函。

7、管理层就逾期应收账款坏账计提比例的说明。

8、获取了公司与临沂旭远投资有限公司签订的《重大资产出售协议》。

三、核查意见:

基于执行的审计程序及获取的审计证据,我们认为:

1、公司补充披露的按欠款方归集的期末余额前十名的应收账款具体情况,放宽信用政策的情况及原因,相关客户是否存在经营或回款风险的说明与我们在审计过程中所了解的情况一致。

2、公司就本期应收账款与营业收入变化不匹配的主要原因,应收账款回款情况是否发生恶化情况的说明与我们在审计过程中所了解的情况一致。

3、2021年度公司计提坏账准备的依据充分、计提金额合理符合审慎性原则。

问题4

关于营收扣除事项。年报披露,公司2021年营业收入扣除项目金额显示为0,但收入与成本分析表显示,报告期内公司新增电子产品贸易业务,实现销售收入约20万元,请公司:(1)补充披露电子产品贸易业务的具体情况,包括且不限于交易对手方、交易内容、交易时间、产品名称及类别、收入确认政策,并对照《〈上海证券交易所上市公司自律监管指南第2号一一业务办理〉第七号一一财务类退市指标:营业收入扣除》(以下简称《营业收入扣除》)有关规定,说明电子产品贸易业务是否属于2021年新增的贸易业务,以及不将该项业务认定为营业收入扣除项目的原因及合理性;(2)结合2021年公司业务以及收入具体情况,逐条对照《营业收入扣除》有关规定,核查公司是否存在应扣除未扣除收入项。请年审会计师发表意见。

【公司回复】:

一、补充披露电子产品贸易业务的具体情况

公司子公司北海鲲盈科技有限公司(北海鲲盈)(2021年7月29日设立, 2021年12月24日公司将该子公司全部股权转让给北海红树林小镇商务秘书有限公司)因业务需求购买阿里云服务账号,后因业务调整,北海鲲盈不再需要阿里云服务账号,于2021年12月22日将其转让给独角兽控股(海南)有限公司,形成销售收入20.04万元,并收到转让款项21.25万元。北海鲲盈在将阿里云服务账号过户给独角兽控股(海南)有限公司时确认此项转让收入,计入其他业务收入科目。此项收入非2021年新增的贸易业务,但公司2021年报中将此项收入类别披露为“电子贸易收入”。

根据上海证券交易所《营业收入扣除》有关规定,此项业务收入应认定为营业收入具体扣除项中“正常经营之外的其他业务收入”,并从营业收入中扣除。公司在披露此项收入时,未能按照《营业收入扣除》有关规定进行扣除。

二、是否存在应扣除未扣除收入项的情况

2021年度公司的营业收入明细情况如下:

单位:万元

■

热电业务收入为公司销售电力、蒸汽等形成的收入;铁路运输业务为提供铁路运输、转运及仓储服务形成的收入。公司销售电力及蒸汽及铁路运输收入均为公司主营业务收入,营业收入具备商业实质,不属于《营业收入扣除》中规定应扣除的“与主营业务无关的业务收入和不具备商业实质的收入”。

2021年度,除电子贸易收入为《营业收入扣除》规定中“正常经营之外的其他业务收入”,公司不存在其他应扣除未扣除项目。

【会计师回复】:

一、针对上述事项,我们执行的审计程序:

1、查阅了北海鲲盈购买及转让阿里云服务账号的采购、与转让合同。

2、查阅了北海鲲盈支付购买及收取转让阿里云服务账号的的银行回单。

3、将公司2021年度各项收入的业务实质与《营业收入扣除》中关于营业收入具体扣除项进行比对。

二、核查意见:

基于我们的审计程序,我们认为公司2021年度电子贸易收入属于《营业收入扣除》规定中“正常经营之外的其他业务收入”,公司在2021年年报披露的营收扣除事项中应扣未扣。除上述电子贸易收入外,不存在其他应扣除未扣除收入项。

问题5

关于经营活动现金流。年报显示,公司2021年经营活动产生的现金流入为1.1亿元,实现营业收入2.42亿元,二者相差较大。请公司:(1)说明经营活动产生的现金流入与营业收入不匹配的原因;(2)以列表形式分别披露经营性应收、应付项目,销售商品、提供劳务收到的现金流量,以及购买商品、接受劳务支付的现金流量与对应的资产负债表项目、利润表项目勾稽关系。请年审会计师核查并发表明确意见。

【公司回复】:

一、说明经营活动产生的现金流入与营业收入不匹配的原因

公司2021年经营活动产生的现金流入为1.1亿元,实现营业收入2.42亿元,二者相差较大,存在经营活动产生的现金流入与营业收入不匹配的现象,主要原因有:

1、应收账款与应付账款相互抵减,导致公司经营活动现金流入减少

根据公司与中盛金属签订的《往来款项结算抵账协议》,公司对中盛金属的电力销售款与购买中盛金属煤气、自来水、除盐水款等形成的应付款在结算时相互抵减,中盛金属用现金支付剩余款项。公司与中盛金属在结算应收款时,先以应付款进行抵减,导致公司经营活动现金流入减少。2021年度,公司与中盛金属结算应收账款时,以应付账款抵减的金额为11,612.47万元。

2、主要客户未能按合同约定期限付款,导致公司经营活动现金流入减少

2021年度公司主要客户为中盛金属及江泉热力,公司对两客户的合计销售额为22,005.33万元,占营业收入的90.63%。但由于中盛金属、江泉热力在2021年度均受新冠肺炎疫情及国家调控政策、原材料成本上升等因素影响,未能按合同约定日期付款,两客户向公司出具了《承诺函》,并制定了分期付款计划,以上两客户延期付款,导致公司2021年度经营活动现金流入减少。

若考虑上述应收款的抵减因素,公司2021年度经营活动产生的现金流入与营业收入匹配。

二、以列表形式分别披露经营性应收、应付项目,销售商品、提供劳务收到的现金流量,以及购买商品、接受劳务支付的现金流量与对应的资产负债表项目、利润表项目勾稽关系

1、以列表形式分别披露经营性应收、应付项目

单位:万元

■

说明:此表数据扣除了部分因公司非经营活动形成的往来款项;其他流动资产为待抵扣进项税,公司将其列为经营性应付项目。

2、销售商品、提供劳务收到的现金流量,以及购买商品、接受劳务支付的现金流量与对应的资产负债表项目、利润表项目勾稽关系

(1)销售商品、提供劳务收到的现金流量与对应的资产负债表项目、利润表项目勾稽关系

2021年度,公司销售商品、提供劳务收到的现金流量为9,803.89万元,下表为与对应的资产负债表项目、利润表项目勾稽关系情况。

单位:万元

■

(2)购买商品、接受劳务支付的现金流量与对应的资产负债表项目、利润表项目勾稽关系

2021年度,公司购买商品、接受劳务支付的现金流量为6,566.50万元,下表为与对应的资产负债表项目、利润表项目勾稽关系情况。

■

【会计师回复】:

一、针对上述事项,我们执行的审计程序:

1、复核了公司2021年度现金流量表的编制过程;

2、复核了公司2021年度现金流量表中各项目与对应的资产负债表项目、利润表项目勾稽关系。

二、核查意见:

基于我们的审计程序,我们认为公司关于2021年度经营活动产生的现金流入与营业收入不匹配的原因说明情况与我们在审计过程中所了解的情况一致;公司编制的2021年度销售商品、提供劳务收到的现金流量、购买商品、接受劳务支付的现金流量与对应的资产负债表项目、利润表项目勾稽关系正确。

特此公告。

山东江泉实业股份有限公司

董事会

二〇二二年四月九日