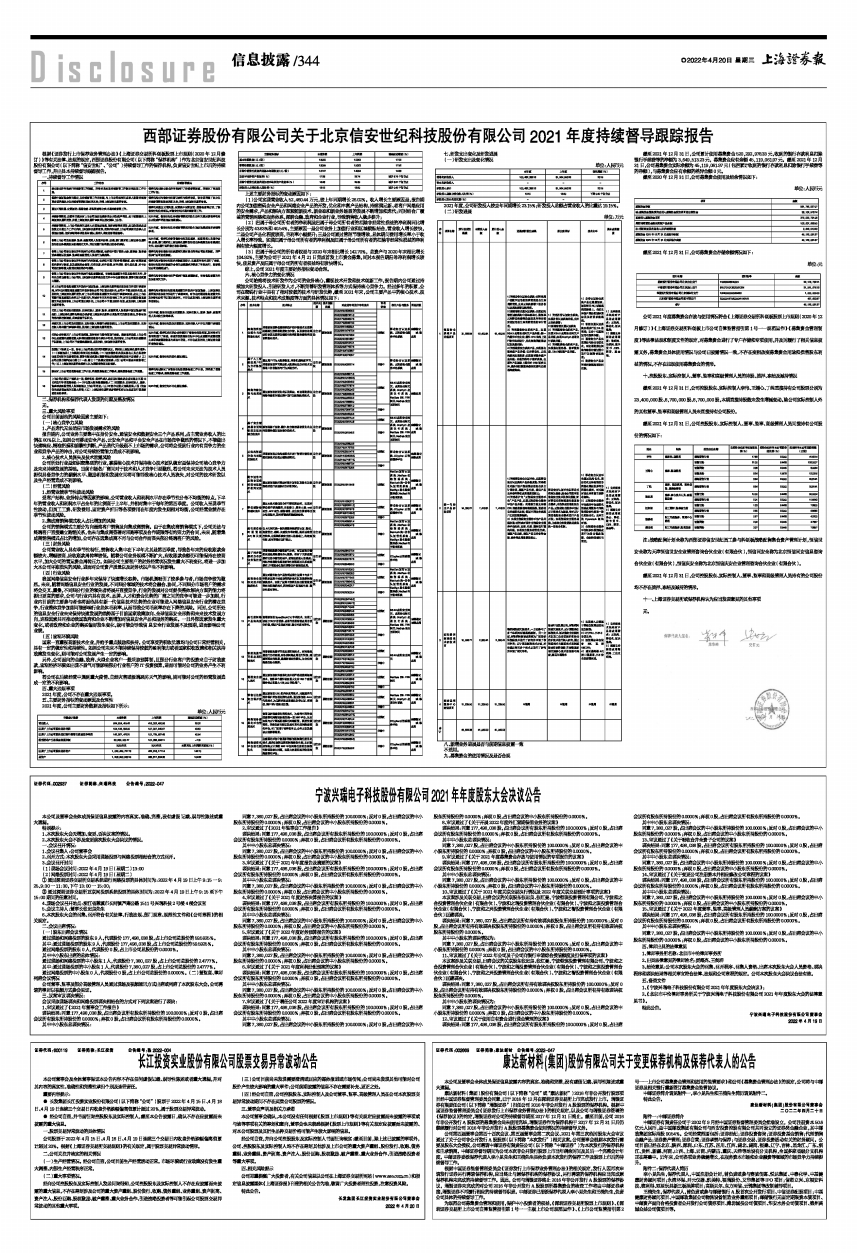

康达新材料(集团)股份有限公司关于变更保荐机构及保荐代表人的公告

证券代码:002669 证券简称:康达新材 公告编号:2022-047

康达新材料(集团)股份有限公司关于变更保荐机构及保荐代表人的公告

本公司及董事会全体成员保证信息披露内容的真实、准确和完整,没有虚假记载、误导性陈述或重大遗漏。

康达新材料(集团)股份有限公司(以下简称“公司”或“康达新材”)2016年非公开发行股票项目经中国证券监督管理委员会同意,已于2016年12月在深圳证券交易所上市完成发行上市。瑞银证券有限责任公司(以下简称“瑞银证券”)担任公司2016年非公开发行A股股票的保荐机构。根据中国证券监督管理委员会《证券发行上市保荐业务管理办法》的相关规定,以及公司与瑞银证券签署的《保荐协议》的约定,瑞银证券对公司的持续督导期至2017年12月31日终止。截至目前,公司2016年非公开发行A股股票的募集资金尚未使用完毕,瑞银证券作为保荐机构于2017年12月31日后仍继续履行对公司2016年非公开发行A股股票募集资金使用情况的持续督导义务。

公司第四届董事会第四十四次会议、第五届董事会第二次会议、2021年第三次临时股东大会审议通过了关于公司非公开发行A股股票(以下简称“本次发行”)相关议案。公司董事会根据本次发行需要及股东大会授权,公司聘请中邮证券有限责任公司(以下简称“中邮证券”)为本次发行的保荐机构和主承销商。中邮证券督导期间为公司本次非公开发行股票上市当年剩余时间及其后一个完整会计年度。中邮证券委派保荐代表人李小见先生和王楠先生具体负责本次发行的保荐工作及股票上市后的持续督导工作。

根据中国证券监督管理委员会《证券发行上市保荐业务管理办法》的相关规定,发行人因再次申请发行证券另行聘请保荐机构,应当终止与原保荐机构的保荐协议,另行聘请的保荐机构应当完成原保荐机构未完成的持续督导工作。因此, 公司与瑞银证券终止2016年非公开发行A股股票的保荐协议,瑞银证券未完成的对公司2016年非公开发行A股股票所募集资金的核查工作将由中邮证券承接,瑞银证券不再履行相应的持续督导职责。中邮证券已指派保荐代表人李小见先生和王楠先生,负责公司具体的持续督导工作。

为规范公司募集资金管理和使用,保护中小投资者的权益,《深圳证券交易所股票上市规则》、《深圳证券交易所上市公司自律监管指引第1号一一主板上市公司规范运作》、《上市公司监管指引第2号一一上市公司募集资金管理和使用的监管要求》和公司《募集资金管理办法》的规定,公司将与中邮证券及相关银行重新签订募集资金监管协议。

中邮证券简介请见附件一,李小见先生和王楠先生简历请见附件二。

特此公告。

康达新材料(集团)股份有限公司董事会

二〇二二年四月二十日

附件一:中邮证券简介

中邮证券有限责任公司于2002年9月经中国证券监督管理委员会批准设立,公司注册资本50.6亿元人民币,是中国邮政集团有限公司与西安投资控股有限公司共同设立的证券类金融企业,其中邮政集团实际持股90.54%。公司经营范围包括:证券经纪;证券投资咨询;证券投资基金销售;代理销售金融产品;证券资产管理;证券自营;证券承销与保荐;与证券交易、证券投资活动有关的财务顾问。公司目前已经在北京、陕西、深圳、山东、江苏、四川、江西、湖北、湖南、福建、辽宁、吉林、黑龙江、广东、浙江、贵州、新疆、河南、山西、上海、云南、内蒙古、重庆、天津等地设有分支机构,全国多家省级分支机构正在筹建中。近年来,公司各项业务稳健增长,在服务资本市场和企业融资等领域的市场竞争力持续提升。

附件二:保荐代表人简历

李小见先生,保荐代表人,中国注册会计师,曾负责或参与赛迪传媒、悦达集团、中泰化学、中基健康财务顾问项目;永清环保、开元仪器、凯美特、福瑞股份、艾华集团等IPO项目;信诺立兴、京福安科技、德利得、双星玩具新三板挂牌项目;高斯贝尔、东方网信、云锦集团等改制辅导项目。

王楠先生,保荐代表人,曾负责或参与邮储银行A股首次公开发行项目、中信证券配股项目;中基健康财务顾问项目、中国邮政集团公司物流设备制造业务重组项目;邮储银行无固定期限资本债项目、中邮资产面向合格投资者公开发行公司债券项目、潍坊城投公司债项目、华安水务公司债项目、德州禹城众益公司债项目等。