上海昊海生物科技股份有限公司自愿披露关于全资子公司签署《股权转让协议》的公告

证券代码:688366 证券简称:昊海生科 公告编号:2022-036

上海昊海生物科技股份有限公司自愿披露关于全资子公司签署《股权转让协议》的公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性依法承担法律责任。

重要内容提示:

● 上海昊海生物科技股份有限公司(“公司”)全资子公司上海昊海医药科技发展有限公司(“昊海发展”)与河北鑫梦达光学有限公司(“河北鑫梦达”)签订《股权转让协议》,昊海发展将持有的河北鑫视康隐形眼镜有限公司(“河北鑫视康”)60%股权转让于河北鑫梦达(“本次交易”),转让价格为人民币4,160万元。本次交易完成后,昊海发展不再持有河北鑫视康股权,河北鑫视康不再纳入公司合并报表范围。

● 自2021年4月完成对河北鑫视康的投资后,公司对河北鑫视康展开系统性的整合。当前,公司认为河北鑫视康整合效果较难达到预期目标,为提高公司资源配置效率,优化产业布局,决定将昊海发展持有的河北鑫视康60%股权转让于河北鑫梦达。

● 本次交易不构成关联交易,不构成《上市公司重大资产重组管理办法》规定的重大资产重组,无需提交公司董事会、股东大会审议批准,且交易实施不存在重大法律障碍。

● 风险提示:

公司测算本次交易对收益的影响仅是公司财务部门的初步测算,对公司财务报表的影响最终以经公司聘请的审计机构的审计结果为准。

一、本次交易概述

(一)本次交易的基本情况

1. 本次交易背景

河北鑫视康主要从事具有近视矫正功能的软性亲水接触镜(“软性隐形眼镜”)产品的研发、生产及销售。昊海发展于2021年4月以现金认购河北鑫视康新增注册资本的方式取得其60%的股权,具体情况见公司于2021年4月9日在上海证券交易所网站(www.sse.com.cn)披露的《上海昊海生物科技股份有限公司关于全资子公司对外投资的公告》(公告编号:2021-017)。

2. 本次交易原因

自2021年4月对河北鑫视康增资完成后,公司对河北鑫视康展开系统性的整合,通过企业文化、产品发展、管理制度、财务统筹等方面将河北鑫视康纳入公司管理体系并与公司进行深入的融合。但由于管理背景、文化等方面的差异,基于当前情境及客观、审慎评估,公司认为河北鑫视康的整合效果较难达到预期目标,发展前景存在一定不确定性。为提高公司资源配置效率,优化产业布局,经各方友好协商,公司全资子公司昊海发展与河北鑫梦达于2022年7月4日签订《股权转让协议》,将持有的河北鑫视康60%股权转让于河北鑫梦达。

股权转让完成后,公司将综合评估并选取适宜时机通过自主研发或技术引进或投资合作等方式,继续开发消费型眼科医疗产品及近视防控领域的相关视光产品。

3. 本次交易对价与账面值相比的折价情况

本次交易的转让价格为人民币4,160万元。截至2022年3月31日,河北鑫视康所有者权益账面价值为人民币6,940.15万元,其中,昊海发展持有河北鑫视康60%股权对应的所有者权益账面价值为人民币4,164.09万元,本次交易价格对昊海发展所持60%股权对应的所有者权益账面价值折价人民币4.09万元,折价率为0.1%。

截至本公告披露日,昊海发展已收到河北鑫梦达支付的全部股权转让款人民币4,160万元。

(二)根据《上海证券交易所科创板股票上市规则》《公司章程》等相关规定,本次交易需由公司董事长审批通过,无需提交公司董事会、股东大会审议。

(三)本次交易不构成关联交易,不构成《上市公司重大资产重组管理办法》规定的重大资产重组。

二、交易双方的基本情况

1. 转让方:上海昊海医药科技发展有限公司

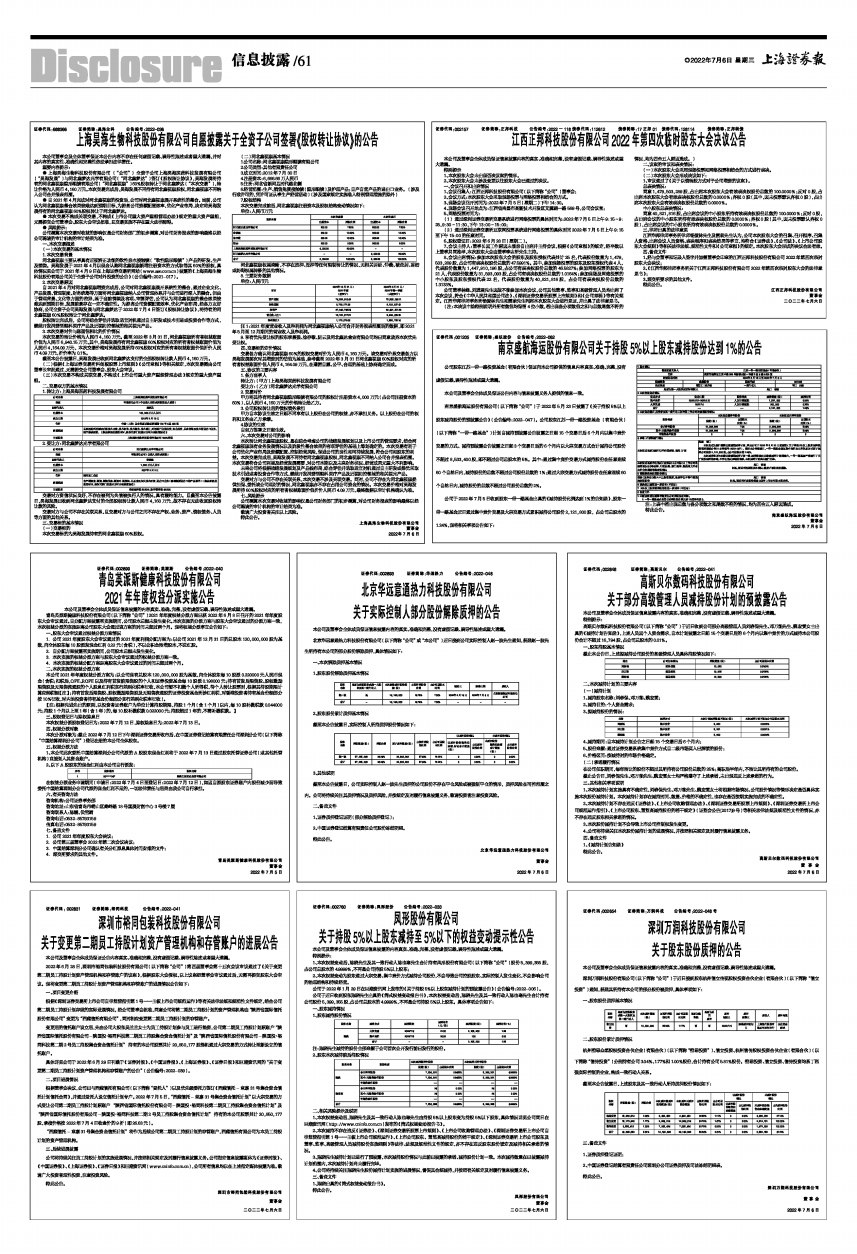

■

2. 受让方:河北鑫梦达光学有限公司

■

交易对方资信状况良好,不存在被列为失信被执行人的情况,具有履约能力。且截至本公告披露日,昊海发展已收到河北鑫梦达支付的全部股权转让款人民币4,160万元,故不存在无法收回股权转让款的风险。

交易对方与公司不存在关联关系,且交易对方与公司之间不存在产权、业务、资产、债权债务、人员等方面的其他关系。

三、交易标的基本情况

(一)交易标的

本次交易标的为昊海发展持有的河北鑫视康60%股权。

(二)河北鑫视康基本情况

1.公司名称:河北鑫视康隐形眼镜有限公司

2.公司类型:其他有限责任公司

3.成立时间:2012年7月30日

4.注册资本:6,666.66万人民币

5.住所:河北省新河县时代路北侧

6.经营范围:生产、销售角膜接触镜(隐形眼镜)及护理产品;自产自营产品的进出口业务。(涉及行政许可的,凭许可证从事生产经营活动)(涉及国家规定实施准入特别管理措施的除外)

7.股权结构

本次交易完成前后,河北鑫视康注册资本及股权结构变动情况如下:

单位:人民币万元

■

河北鑫视康权属清晰,不存在质押、抵押等任何限制转让的情况,无相关诉讼、仲裁、被查封、冻结或妨碍权属转移的其他情况。

8. 主要财务数据

单位:人民币元

■

注1:2021年度营业收入及净利润为河北鑫视康纳入公司合并财务报表范围后的数据,即2021年5月至12月期间的营业收入及净利润。

9. 享有优先受让权的股东李景强、徐存敬、陆云及河北鑫达盒业有限公司均已同意放弃本次优先受让权。

四、交易标的定价情况

交易各方确认河北鑫视康60%的股权交易对价为人民币4,160万元。该交易对价系交易各方以昊海发展前次对其增资时的估值为基础,参考截至2022年3月31日河北鑫视康60%股权对应的所有者权益账面价值人民币4,164.09万元,在遵循自愿、公平、合理的基础上协商确定而成。

五、协议的主要内容

1. 各方当事人

转让方:(甲方)上海昊海医药科技发展有限公司

受让方:(乙方)河北鑫梦达光学有限公司

2. 交易对价

甲方将其持有河北鑫视康隐形眼镜有限公司的股权计注册资本4,000万元(占公司注册资本的60%),以人民币4,160万元的价格转让给乙方。

3. 公司股权转让后的债权债务承担

甲方自本协议生效之日起不再享有以上股份在公司的权益,亦不承担义务。以上股份在公司的权利和义务由乙方承继。

4.协议的生效

自双方签署之日起生效。

六、本次交易对公司的影响

本次转让河北鑫视康股权,是在综合考虑公司的战略发展规划以及上市公司的管理要求,结合河北鑫视康现有业务发展情况以及阶段性整合效果的客观评估的基础上筹划确定的。本次交易有利于公司优化产业布局及资源配置、控制经营风险,促进公司的良性和可持续发展,符合公司和股东的利益。本次交易完成后,昊海发展不再持有河北鑫视康股权,河北鑫视康不再纳入公司合并报表范围。本次交易符合公司利益及经营发展需要,对公司本期以及未来财务状况、经营成果无重大不利影响。

未来公司将根据战略发展规划及产品线布局,综合评估并选取适宜时机通过自主研发或择优采取技术引进或者投资合作等方式,继续开发消费型眼科医疗产品及近视防控领域的相关视光产品。

交易对方与公司不存在关联关系,本次交易不涉及关联交易。同时,公司不存在为河北鑫视康提供担保、委托该公司理财的情况,河北鑫视康亦不存在占用公司资金的情况。本次交易价格对昊海发展所持60%股权对应的所有者权益账面价值折价人民币4.09万元,最终数据以审计机构确认为准。

七、风险提示

公司测算本次交易对收益的影响仅是公司财务部门的初步测算,对公司财务报表的影响最终以经公司聘请的审计机构的审计结果为准。

敬请广大投资者关注以上风险。

特此公告。

上海昊海生物科技股份有限公司

董事会

2022年7月6日