养老金融需求“千人千面”

银行探路适老化服务分层

|

◎记者 张琼斯

“大字版”“长辈版”手机银行App迭代上线;老花镜、放大镜、爱心座椅等“硬件”成为银行网点“标配”……

经历了一系列适老化改造后,从社区支行到分行营业部,银行的养老金融服务如何进一步加强精细化管理?日前,上海证券报记者跟随北京银保监局实地探访辖内多家银行时发现,老年客群对银行的服务需求,在拥有共性的同时也存在“千人千面”的差异性。银行适老化服务须要细分客群、做好用户画像,以满足多层次、有差异的养老金融需求。

需求“千人千面”

养老金融也应分层

一个工作日的下午,位于北京石景山区的浦发银行雍景支行里,几位老年客户正接受“一对一”服务。

背靠雍景四季等社区,雍景支行在选址时就计划做“老年人身边的银行”。目前,该行老年客户金融资产的占比超七成。

今年,雍景支行从社区支行升级为零售专业支行。尽管业务辐射面拓宽,理财经理王凯希望能延续过去“与客户成为朋友”的服务传统。他说,雍景四季社区居民以企业退休职工为主。很多人由于子女不在身边,对银行服务不仅有金融需求,还有非金融需求。

这就要求银行既要提供有针对性的养老金融产品和服务,还要因应老年客户生活需求,提供更全面的关爱陪伴服务。“老年客户对银行的需求,从简单的金融服务需求发展到不断变化的综合服务需求。”招商银行北京分行党委委员靳靓说。

老年客群有诸多共性需求,但同时,这个庞大的群体内部也存在着差异化的金融诉求,需要银行提供“千人千面”的产品和服务。

“养老金融将来也会分层,需要精细化管理和更多设计安排。”招商银行北京分行相关人士举例,服务60岁和80岁的客户有显著区别。60岁至70岁的客户对旅游出行有需求;70岁以上客户更关注医疗康养;对行动相对不便利的80岁以上老人来说,往往需要提供无障碍设施或上门延伸服务。

记者在招商银行北京分行营业部遇见了前来办理理财业务的张阿姨。退休前,张阿姨在西城区金融街上的一家单位从事人力资源工作。她在选择银行服务时十分细心。

“招商银行理财产品种类很多。”张阿姨说,客户经理了解老年客户对于稳健回报的需求,服务细心,会及时提醒客户赎回或购买理财产品。

招商银行北京分行客户财富管理部负责人李平说,区别于一般老年客户长期稳健的投资偏好,该行许多老年客户有更高的收益要求,希望拥有多元化的产品选择。

浦发银行北京分行的老年客户则有不同需求。“行里的老年客户求‘稳’,对‘固收+’等产品的认可度还不够高。”浦发银行北京分行副行长洪伟说,存款和大额存单的配置需求更旺盛。由于银行发行大额存单有限制,线上额度比较难抢。该行会向总行事先申请线下额度,为老年客户提供线下预约申购等服务,以充分保障老年客户需求。

“银行要重视用户画像。”招联金融首席研究员董希淼建议,应进一步研究老年客户金融需求,关注老年客群内部的年龄差别、区域差别,以及不同银行间的客群差别。

线上线下服务提升

“数字鸿沟”并非不可逾越

顺应老龄化趋势和养老金融需求的增长,适老金融产品服务供给正持续丰富。记者走访发现,在京银行的适老化服务水平有所提升。

从线上服务看,多家银行进行了手机银行App适老化改造,为老年人定制开发了大字阅读、语音朗读等服务功能。据民生银行北京分行零售金融部负责人任爱娣介绍,民生银行推出手机银行至简版,通过特大字体等设计实现关键信息易读、主要功能易找、操作步骤易懂的服务功能,且一键就能实现版本切换。

“有了手机银行,我到网点办理业务的频次降低了。”张阿姨说。

更多老年客户开始逾越“数字鸿沟”。董希淼表示,不少老年客户对数字金融有需求,也初步掌握了使用方法。未来,还可以进一步迭代升级手机银行App,提升老年客户数字金融消费的便利化程度。

事实上,一些老年人对于在智能终端使用金融服务的适应性良好。“老年人没有脱离社会,他们也在顺应从线下转向线上的趋势,并参与其中。”李平表示,招商银行持续加大金融科技投入,手机银行迭代至10.0版本,“长辈版”手机银行对于老年客户而言更容易“上手”。

近年来,金融监管部门着力提升银行服务适老化水平。去年,银保监会通过制度安排,推动银行解决老年人运用智能技术困难。北京银保监局面向全国推出“消保守护”小程序,设置银行智能服务教程、银行保险机构联系方式等板块。其中,银行智能服务教程涵盖大字版切换、注册、登录、查询、人工服务等高频场景,帮助老年人跨越“数字鸿沟”。

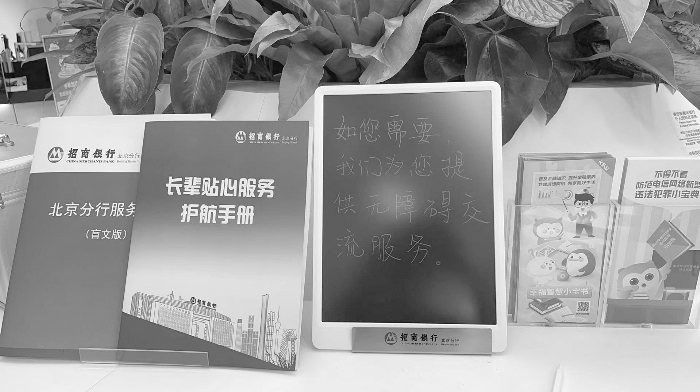

从线下服务看,各银行优化网点布局,改进人工服务,优化业务流程,提高无障碍服务水平。招商银行北京分行消费者权益保护服务监督管理中心副主任刘南南表示,该行招募周边常办业务的老年客户成为“体验官”,在网点开展监督体验活动,并针对服务升级改造提出建议。

民生银行也拓展了服务边界。民生银行林萃社区支行放置血压仪、体脂秤,建立健康档案,以满足社区周边老人日常量血压、测体脂的需求;开设指尖课堂,协助解决社区周边老人使用智能手机不便等问题。

要形式更要内容

打造养老金融产品体系

“对养老金融服务进行渠道改造是必要的,比如改造物理网点、推出手机银行大字版等。但比渠道建设更关键的是打造产品和服务体系。”董希淼认为,这是形式与内容的关系,提供老年人需要的金融产品和服务才是问题的核心。

从金融产品供给看,符合老年客户偏好的金融产品“货架”持续丰富。招商银行北京分行已上线代销多款专属商业养老保险产品。截至7月末,该行已累计代销4只养老理财产品,总募集金额110.6亿元,覆盖客户4万人。

“从8月下旬开始,工银理财、中银理财等头部理财公司的养老理财产品也将在我行陆续上线。”李平表示,未来还将引入更多理财公司发行的、产品形态与投资策略多元的养老理财产品。届时,客户可以通过“一站式”服务,便捷地打理养老金融产品账户。

董希淼建议:针对老年客户的金融产品,可以把产品说明设计得更简洁清晰;针对中低风险偏好的老年客户,可以在产品净值出现一定程度回撤时给予提醒;设计特殊条款,允许老年客户在遭遇重大疾病等特定情况下可以提前赎回。

“老年客户存在现金流需求和‘落袋为安’心理,我们后续的产品设计会注重充足流动性的提供和产品收益的分批给付。”李平说。

部分银行的养老金融理念也要与时俱进。董希淼认为,部分银行的养老金融服务,更多地是从履行社会责任等角度理解和执行,因此相对被动、缺乏规划。

董希淼说,事实上,老年客户群体是金融资源比较丰富、金融需求比较多样的群体,也是银行要重点拓展的客户群体。老年客户群体是资源而不是负担。“他们一方面有较强的经济实力,另一方面也有旺盛的金融需求。”

“中老年客群是价值贡献的‘绝对主力’,抓住养老就抓住了全家。”民生银行北京分行副行长许芳说,未来该行将有40%的代发客户进入退休年龄,提前布局未来优质老年客户资源至关重要。