普莱柯生物工程股份有限公司

关于控股股东、实际控制人持股比例

被动稀释超过1%的提示性公告

证券代码:603566 证券简称:普莱柯 公告编号:2022-040

普莱柯生物工程股份有限公司

关于控股股东、实际控制人持股比例

被动稀释超过1%的提示性公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

重要内容提示:

● 本次权益变动系普莱柯生物工程股份有限公司(以下简称“公司”)实施非公开发行A股股票方案,公司总股本由321,496,000股增加至352,916,573股,导致公司控股股东、实际控制人张许科先生持股比例被动稀释超过1%,不触及要约收购。

● 本次权益变动不会导致公司控股股东及实际控制人发生变化。

一、本次权益变动基本情况

经中国证券监督管理委员会《关于核准普莱柯生物工程股份有限公司非公开发行股票的批复》(证监许可〔2022〕1251号)核准,公司非公开发行A股股票31,420,573股,本次非公开发行的新增股份已于2022年9月16日在中国证券登记结算有限责任公司上海分公司办理完毕股份登记手续,公司总股本由321,496,000股增加至352,916,573股。具体内容详见公司于同日披露的《非公开发行股票发行结果暨股本变动公告》(公告编号:2022-039)。

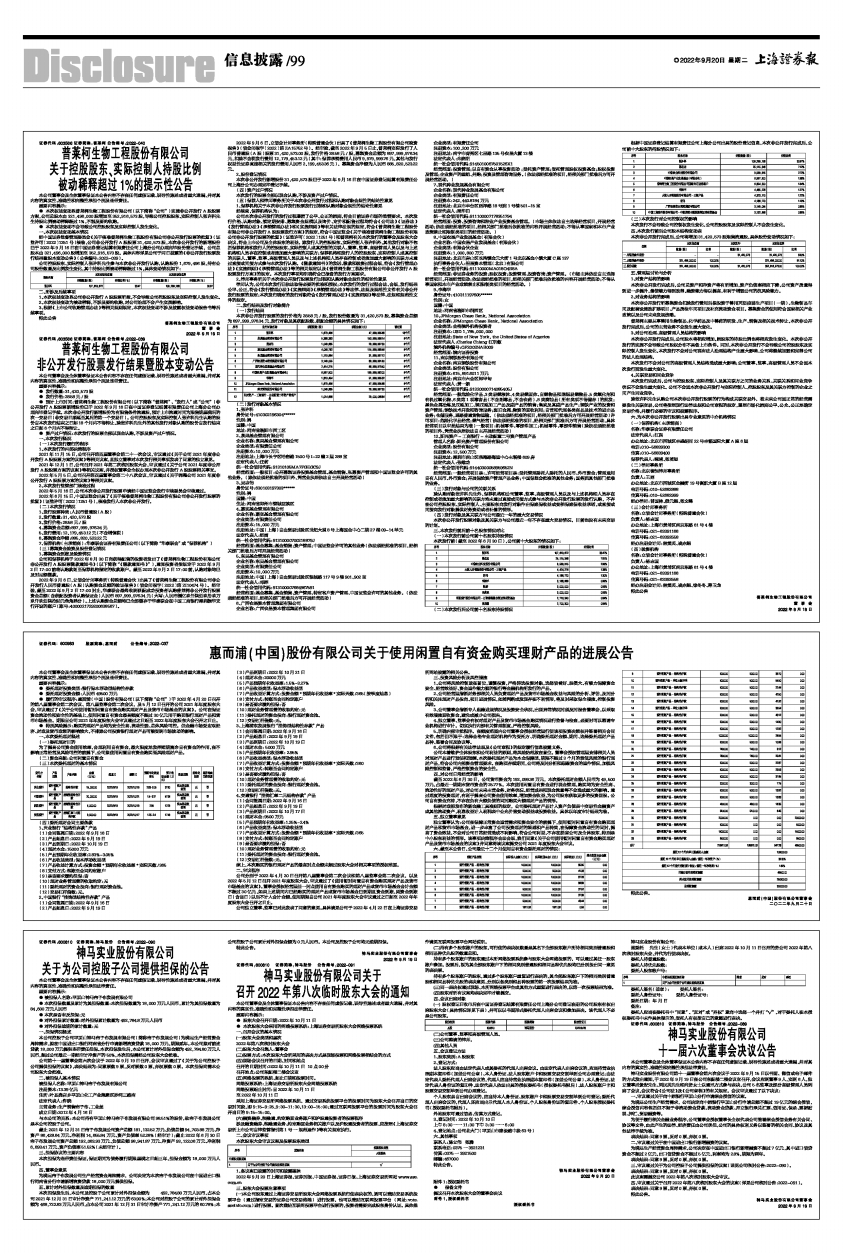

公司控股股东、实际控制人张许科先生参与本次非公开发行认购,认购股份1,679,496股,持有公司股份数量及比例发生变化,其中持股比例被动稀释超过1%,具体变动情况如下:

■

二、所涉及后续事项

1、本次权益变动系公司非公开发行A股股票所致,不会导致公司控股股东及实际控制人发生变化。

2、本次权益变动为被动稀释,不涉及要约收购,对公司治理不会产生实质影响。

3、根据《上市公司收购管理办法》等相关规则规定,本次权益变动不涉及披露权益变动报告书等后续事项。

特此公告

普莱柯生物工程股份有限公司

董 事 会

2022年9月19日

证券代码:603566 证券简称:普莱柯 公告编号:2022-039

普莱柯生物工程股份有限公司

非公开发行股票发行结果暨股本变动公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

重要内容提示:

● 发行数量:31,420,573股

● 发行价格:28.58元/股

● 预计上市时间:普莱柯生物工程股份有限公司(以下简称“普莱柯”、“发行人”或“公司”)非公开发行A股股票新增股份已于2022年9月16日在中国证券登记结算有限责任公司上海分公司办理完毕登记手续。本次非公开发行新增股份为有限售条件流通股,预计上市流通时间为限售期届满后的次一交易日(非交易日顺延至其后的第一个交易日)。公司控股股东及实际控制人张许科先生认购的股份自本次发行结束之日起18个月内不得转让,除张许科先生外的其他发行对象认购的股份自发行结束之日起6个月内不得转让。

● 资产过户情况:本次发行的股票全部以现金认购,不涉及资产过户情况。

一、本次发行概况

(一)本次发行履行的程序

1、本次发行的内部决策程序

2021年11月15日,公司召开第四届董事会第二十一次会议,审议通过《关于公司2021年度非公开发行A股股票方案的议案》等相关议案,且独立董事对本次发行相关事项发表了同意的独立意见。

2021年12月1日,公司召开2021年第二次临时股东大会,审议通过《关于公司2021年度非公开发行A股股票方案的议案》等相关议案,并授权董事会全权办理本次非公开发行A股股票相关事宜。

2022年5月5日,公司召开第四届董事会第二十八次会议,审议通过《关于调整公司2021年度非公开发行A股股票方案的议案》等相关议案。

2、本次发行监管部门核准过程

2022年5月16日,公司本次非公开发行股票申请经中国证监会发行审核委员会审核通过。

2022年6月15日,中国证监会出具了《关于核准普莱柯生物工程股份有限公司非公开发行股票的批复》(证监许可〔2022〕1251号),核准发行人本次非公开发行。

(二)本次发行情况

1、发行股票种类:人民币普通股(A股)

2、发行数量:31,420,573股

3、发行价格:28.58元/股

4、募集资金总额:897,999,976.34元

5、发行费用:12,179,453.12元(不含增值税)

6、募集资金净额:885,820,523.22元

7、保荐机构(主承销商):华泰联合证券有限责任公司(以下简称“华泰联合”或“保荐机构”)

(三)募集资金验资及股份登记情况

1、募集资金到账及验资情况

公司和保荐机构于2022年8月30日向获得配售的投资者发出了《普莱柯生物工程股份有限公司非公开发行A股股票缴款通知书》(以下简称“《缴款通知书》”),通知投资者按规定于2022年9月2日17:00前将认购款划至保荐机构指定的收款账户。截至2022年9月2日17:00前,认购对象均已及时足额缴款。

2022年9月6日,立信会计师事务所(特殊普通合伙)出具了《普莱柯生物工程股份有限公司非公开发行人民币普通股(A股)认购资金总额的验证报告》(信会师报字〔2022〕第ZI10474号)。经审验,截至2022年9月2日17:00时止,华泰联合最终收到获配成功投资者认购普莱柯非公开发行股票资金总额(含获配投资者认购保证金)人民币897,999,976.34元(大写:人民币捌亿玖仟柒佰玖拾玖万玖仟玖佰柒拾陆元叁角肆分)。上述认购资金总额均已全部缴存于华泰联合在中国工商银行深圳振华支行开设的账户(账号:4000021729200638567)。

2022年9月6日,立信会计师事务所(特殊普通合伙)出具了《普莱柯生物工程股份有限公司验资报告》(信会师报字〔2022〕第ZA15752号)。经审验,截至2022年9月5日止,普莱柯实际发行了人民币普通股(A股)股票31,420,573.00股,发行价格28.58元/股,募集资金总额为897,999,976.34元,扣除不含税发行费用12,179,453.12元(其中:保荐承销费用人民币9,979,999.76元,其他与发行权益性证券直接相关的发行费用人民币2,199,453.36元),募集资金净额为人民币885,820,523.22元。

2、股份登记情况

本次非公开发行新增股份31,420,573股已于2022年9月16日在中国证券登记结算有限责任公司上海分公司办理完毕登记手续。

(四)资产过户情况

本次发行的股票全部以现金认购,不涉及资产过户情况。

(五)保荐人和律师事务所关于本次非公开发行过程和认购对象合规性的结论性意见

1、保荐机构关于本次非公开发行股票发行过程和认购对象合规性的结论性意见

经核查,保荐机构认为:

公司本次非公开发行的发行过程遵循了公平、公正的原则,符合目前证券市场的监管要求。本次发行价格、认购对象、锁定期安排、募集资金规模以及询价、定价和配售过程均符合《公司法》《证券法》《发行管理办法》《承销管理办法》和《实施细则》等有关法律法规的规定,符合《普莱柯生物工程股份有限公司非公开发行A股股票发行方案》的规定,符合中国证监会《关于核准普莱柯生物工程股份有限公司非公开发行股票的批复》(证监许可〔2022〕1251号)和普莱柯有关本次发行的董事会及股东大会决议,符合上市公司及全体股东的利益。除发行人的控股股东、实际控制人张许科外,其他发行对象不包括保荐机构和发行人的控股股东、实际控制人或其控制的关联人、董事、监事、高级管理人员以及与上述机构和人员存在控制或者施加重大影响的关联方;保荐机构和发行人的控股股东、实际控制人或其控制的关联人、董事、监事、高级管理人员以及与上述机构和人员存在控制或者施加重大影响的关联方未通过直接或间接方式参与本次发行认购。《缴款通知书》的发送、缴款和验资过程合规,符合《发行管理办法》《实施细则》《承销管理办法》等的相关规定以及《普莱柯生物工程股份有限公司非公开发行A股股票发行方案》的规定。本次发行事项均明确符合已报备的发行方案要求。

2、律师事务所关于本次非公开发行股票发行过程和认购对象合规性的结论性意见

律师认为,公司本次发行已依法取得必要的批准和授权;本次发行的发行过程合法、合规,发行结果公平、公正,符合《发行管理办法》《实施细则》《承销管理办法》等法律、法规及规范性文件有关非公开发行股票的规定;本次发行确定的发行对象符合《发行管理办法》《实施细则》等法律、法规和规范性文件的规定。

二、发行结果及发行对象简介

(一)发行结果

本次非公开发行股票的发行价格为28.58元/股,发行股份数量为31,420,573股,募集资金总额为897,999,976.34元,发行对象及其获配股数、获配金额的具体情况如下:

■

(二)发行对象基本情况

1、张许科

身份证号:410302196304******

性别:男

国籍:中国

地址:河南省洛阳市西工区

2、泉果基金管理有限公司

企业名称:泉果基金管理有限公司

企业类型:有限责任公司

注册资本:10,000万元

注册地址:上海市长宁区哈密路1500号I-22幢2层288室

法定代表人:任莉

统一社会信用代码:91310105MA7FGEGC9J

经营范围:一般项目:公开募集证券投资基金管理、基金销售、私募资产管理和中国证监会许可的其他业务。(除依法须经批准的项目外,凭营业执照依法自主开展经营活动)

3、吴志伟

身份证号:630103197303******

性别:男

国籍:中国

住址:河南省郑州市管城回族区

4、嘉实基金管理有限公司

企业名称:嘉实基金管理有限公司

企业类型:有限责任公司

注册资本:15,000万元

注册地址:中国(上海)自由贸易试验区世纪大道8号上海国金中心二期27楼09-14单元

法定代表人:经雷

统一社会信用代码:91310000700218879J

经营范围:基金募集;基金销售;资产管理;中国证监会许可的其他业务(依法须经批准的项目,经相关部门批准后方可开展经营活动)

5、东吴基金管理有限公司

企业名称:东吴基金管理有限公司

企业类型:有限责任公司

注册资本:10,000万元

注册地址:中国(上海)自由贸易试验区银城路117号9楼901、902室

法定代表人:邓晖

统一社会信用代码:913100007664967591

经营范围:基金募集、基金销售、资产管理、特定客户资产管理、中国证监会许可的其他业务。(依法须经批准的项目,经相关部门批准后方可开展经营活动)

6、广西农垦资本管理集团有限公司

企业名称:广西农垦资本管理集团有限公司

企业类型:有限责任公司

注册资本:100,200万元

注册地址:南宁市青秀区七星路135号农垦大厦13楼

法定代表人:朱晓明

统一社会信用代码:9145010067501526X1

经营范围:投资管理;以自有资金从事投资活动 ;受托资产管理;受托管理股权投资基金;股权投资及管理;企业资产的重组、并购;投资及管理咨询服务。(依法须经批准的项目,经相关部门批准后方可开展经营活动。)

7、现代种业发展基金有限公司

企业名称:现代种业发展基金有限公司

企业类型:有限责任公司

注册资本:242,440.8184万元

注册地址:北京市丰台区丽泽路18号院1号楼501-15室

法定代表人:栗华田

统一社会信用代码:911100007178351794

经营范围:投资、投资咨询和种业产业投资基金管理。(市场主体依法自主选择经营项目,开展经营活动;依法须经批准的项目,经相关部门批准后依批准的内容开展经营活动;不得从事国家和本市产业政策禁止和限制类项目的经营活动。)

8、中国农垦产业发展基金(有限合伙)

企业名称:中国农垦产业发展基金(有限合伙)

企业类型:有限合伙企业

注册资本:1,000,800万元

注册地址:北京市房山区长沟镇金元大街1号北京基金小镇大厦C座137

执行事务合伙人:招垦资本管理(北京)有限公司

统一社会信用代码:91110000MA018Q4B8A

经营范围:非证券业务的投资;股权投资;投资管理、投资咨询;资产管理。(市场主体依法自主选择经营项目,开展经营活动;依法须经批准的项目,经相关部门批准后依批准的内容开展经营活动;不得从事国家和本市产业政策禁止和限制类项目的经营活动。)

9、李海平

身份证号:410311197605******

性别:女

国籍:中国

地址:河南省洛阳市涧西区

10、JPMorgan Chase Bank, National Association

企业名称:JPMorgan Chase Bank, National Association

企业类型:合格境外机构投资者

注册资本:USD 1,785,000,000

注册地址:State of New York, the United States of America

法定代表人:Charles Chiang 江明叡

境外机构编号:QF2003NAB009

经营范围:境内证券投资

11、南京钢铁股份有限公司

企业名称:南京钢铁股份有限公司

企业类型:股份有限公司

注册资本:615,891.6011万元

注册地址:南京市六合区卸甲甸

法定代表人:黄一新

统一社会信用代码:91320000714085405J

经营范围:一般危险化学品、3类易燃液体、4类易燃固体、自燃物品和遇湿易燃物品、5类氧化剂和有机过氧化物、6类第1项毒害品(不含剧毒品,不含农药)、8类腐蚀品(所有类项不得储存)的批发;黑色金属冶炼及压延加工、钢压延加工产品及副产品的销售;焦炭及其副产品生产;钢铁产业的投资和资产管理;钢铁技术开发和咨询服务;废旧金属、物资的回收利用;自营和代理各类商品及技术的进出品业务;仓储服务,道路普通货物运输。(依法须经批准的项目,经相关部门批准后方可开展经营活动)许可项目:危险化学品经营;燃气经营(依法须经批准的项目,经相关部门批准后方可开展经营活动,具体经营项目以审批结果为准)一般项目:机械零件、零部件加工;机械零件、零部件销售(除依法须经批准的项目外,凭营业执照依法自主开展经营活动)

12、阳光资产-工商银行-主动配置二号资产管理产品

管理人名称:阳光资产管理股份有限公司

企业类型:股份有限公司

注册资本:12,500万元

注册地址:深圳市南山区临海路海运中心主塔楼609房

法定代表人:张维功

统一社会信用代码:91440300058959652N

经营范围:一般经营项目是:,许可经营项目是:受托管理委托人委托的人民币、外币资金;管理运用自有人民币、外币资金;开展保险资产管理产品业务;中国保监会批准的其他业务;国务院其他部门批准的业务。

(三)发行对象与公司的关联关系

除认购对象张许科先生外,保荐机构和公司董事、监事、高级管理人员以及与上述机构和人员存在控制或者施加重大影响的关联方均未通过直接或间接方式参与本次非公开发行股票的发行认购,不存在公司控股股东、实际控制人、主要股东向发行对象作出保底保收益或变相保底保收益承诺,或直接或间接向发行对象提供财务资助或者补偿的情形。

(四)发行对象及其关联方与公司最近一年的重大交易情况

本次非公开发行股票对象及其关联方与公司最近一年不存在重大交易情况,目前也没有未来交易的计划。

三、本次发行前后前十名股东情况对比

(一)本次发行前公司前十名股东持股情况

本次发行前(截至2022年6月30日),公司前十大股东的情况如下:

■

(二)本次发行后公司前十名股东持股情况

根据中国证券登记结算有限责任公司上海分公司出具的股份登记信息,本次非公开发行完成后,公司前十大股东的持股情况如下:

■

(三)本次发行对公司控制权的影响

本次发行不会导致公司控制权发生变化,公司控股股东及实际控制人不会发生变化。

四、本次发行前后公司股本结构变动表

本次非公开发行完成后,公司将增加31,420,573股限售流通股,具体股份变动情况如下:

■

五、管理层讨论与分析

1、对资产结构的影响

本次非公开发行完成后,公司总资产和净资产将有所增加,资产负债率相应下降,公司资产质量得到进一步提升,偿债能力得到改善,融资能力得以提高,有利于增强公司的抗风险能力。

2、对业务结构的影响

本次非公开发行所募集资金扣除发行费用后拟投资于兽用灭活疫苗生产项目(一期)、生物制品车间及配套设施改扩建项目、产品质检车间项目及补充流动资金项目。募集资金的使用符合国家相关产业政策以及公司未来发展战略。

普莱柯主要从事兽用生物制品、化学药品及中兽药的研发、生产、销售及相关技术转让,本次非公开发行完成后,公司的主营业务不会发生重大变化。

3、对公司治理、高级管理人员结构的影响

本次非公开发行完成后,公司股本将相应增加,原股东的持股比例也将相应发生变化。本次非公开发行的实施不会导致公司股权分布不具备上市条件。同时,本次非公开发行不会导致公司控股股东及实际控制人发生变化,本次发行不会对公司现有法人治理结构产生重大影响,公司将继续加强和完善公司的法人治理结构。

本次发行不会对公司的高级管理人员结构造成重大影响;公司董事、监事、高级管理人员不会因本次发行而发生重大变化。

4、关联交易和同业竞争

本次发行完成后,公司与控股股东、实际控制人及其关联方之间的业务关系、关联关系和同业竞争状况不会发生重大变化。公司不会因本次非公开发行与实际控制人、控股股东及其关联方控制的企业之间产生同业竞争。

除张许科先生认购公司本次非公开发行股票的行为构成关联交易外,若未来公司因正常的经营需要发生关联交易,公司将按照现行法律法规和公司章程的规定,遵照市场化原则公平、公允、公正地确定交易价格,并履行必要的审议和披露程序。

六、为本次非公开发行股票出具专业意见的中介机构情况

(一)保荐机构(主承销商)

名称:华泰联合证券有限责任公司

法定代表人:江禹

办公地址:北京市西城区丰盛胡同22号丰铭国际大厦A座6层

电话:010-56839300

传真:010-56839400

保荐代表人:甄清、张若思

(二)律师事务所

名称:北京德恒律师事务所

负责人:王丽

办公地址:北京市西城区金融街19号富凯大厦B座12层

电话号码:010-52682888

传真号码:010-52682999

经办律师:曾国林、赖元超、张文峰

(三)会计师事务所

名称:立信会计师事务所(特殊普通合伙)

负责人:杨志国

办公地址:上海市黄埔区南京东路61号4楼

电话号码:021-63391166

传真号码:021-63392558

经办注册会计师:林雯英、凌亦超

(四)验资机构

名称:立信会计师事务所(特殊普通合伙)

负责人:杨志国

办公地址:上海市黄埔区南京东路61号4楼

电话号码:021-63391166

传真号码:021-63392558

经办注册会计师:林雯英、凌亦超、徐冬冬、蒋玉龙

特此公告

普莱柯生物工程股份有限公司

董 事 会

2022年9月19日