(上接1066版)

(上接1066版)

4、UBS AG

■

UBS AG本次认购数量为884,955股,股份限售期为6个月。

5、泰康资产管理有限责任公司(泰康人寿保险有限责任公司分红型保险产品、泰康养老-分红型保险专门投资组合乙、泰康养老-一般账户专门投资组合乙、泰康资产悦泰增享资产管理产品)

■

泰康资产管理有限责任公司(泰康人寿保险有限责任公司分红型保险产品)本次认购数量为421,407股,股份限售期为6个月;泰康资产管理有限责任公司(泰康养老-分红型保险专门投资组合乙)本次认购数量为421,407股,股份限售期为6个月;泰康资产管理有限责任公司(泰康养老-一般账户专门投资组合乙)本次认购数量为632,111股,股份限售期为6个月;泰康资产管理有限责任公司(泰康资产悦泰增享资产管理产品)本次认购数量为632,111股,股份限售期为6个月。

6、湖南轻盐创业投资管理有限公司(轻盐智选34号私募证券投资基金)

■

湖南轻盐创业投资管理有限公司-轻盐智选34号私募证券投资基金本次认购数量为552,043股,股份限售期为6个月。

7、钟飞

■

钟飞本次认购数量为427,728股,股份限售期为6个月。

8、华泰资产管理有限公司(代“华泰优颐股票专项型养老金产品-中国农业银行股份有限公司”、“华泰资管-工商银行-华泰资产稳赢增长回报资产管理产品”、“华泰资管-兴业银行-华泰资产华泰稳健增益资产管理产品”、“华泰资管-中信银行-华泰资产稳赢优选资产管理产品”、“华泰资管-广州农商行-华泰资产价值优选资产管理产品”)

■

华泰资产管理有限公司(代“华泰优颐股票专项型养老金产品-中国农业银行股份有限公司”)本次认购数量为421,407股,股份限售期为6个月;华泰资产管理有限公司(代“华泰资管-工商银行-华泰资产稳赢增长回报资产管理产品”)本次认购数量为421,407股,股份限售期为6个月;华泰资产管理有限公司(代“华泰资管-兴业银行-华泰资产华泰稳健增益资产管理产品”)本次认购数量为421,407股,股份限售期为6个月;华泰资产管理有限公司(代“华泰资管-中信银行-华泰资产稳赢优选资产管理产品”)本次认购数量为421,407股,股份限售期为6个月;华泰资产管理有限公司(代“华泰资管-广州农商行-华泰资产价值优选资产管理产品”)本次认购数量为421,407股,股份限售期为6个月。

9、兴证全球基金管理有限公司

■

兴证全球基金管理有限公司本次认购数量为421,407股,股份限售期为6个月。

10、JPMorgan Chase Bank, National Association

■

JPMorgan Chase Bank, National Association本次认购数量为421,407股,股份限售期为6个月。

11、苏飏

■

苏飏本次认购数量为421,407股,股份限售期为6个月。

(三)发行对象与发行人的关联关系

本次发行对象不包含发行人和联席主承销商的控股股东、实际控制人、董事、监事、高级管理人员及其控制或者施加重大影响的关联方。发行人和联席主承销商的控股股东、实际控制人、董事、监事、高级管理人员及其控制或者施加重大影响的关联方未通过直接或间接方式参与本次发行认购。上市公司及其控股股东、实际控制人、主要股东未向发行对象作出保底保收益或变相保底保收益承诺,且未直接或通过利益相关方向发行对象提供财务资助或者其他补偿。

三、本次发行前后公司前十名股东变化

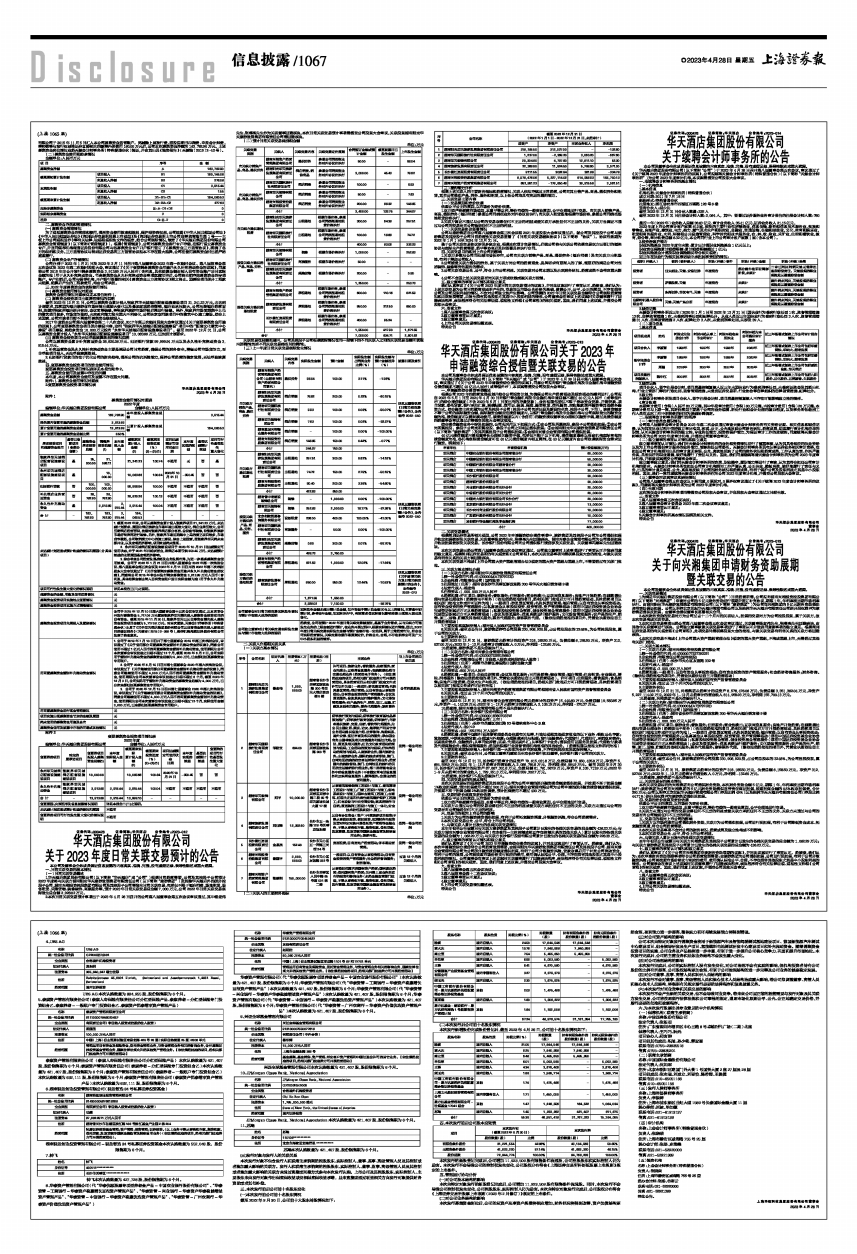

(一)本次发行前公司前十名股东情况

截至2022年9月30日,公司前十大股东持股情况如下:

■

(二)本次发行后公司前十名股东情况

本次发行新增股份完成股份登记后,截至2023年4月26日,公司前十名股东情况如下:

■

四、本次发行前后公司股本变动表

■

本次发行的新股登记完成后,公司增加11,923,509股有限售条件流通股,公司控股股东和实际控制人仍为励寅。本次发行不会导致公司的控制权发生变化,公司股权分布符合《上海证券交易所科创板股票上市规则》规定的上市条件。

五、管理层讨论与分析

(一)对公司股本结构的影响

本次向特定对象发行的新股登记完成后,公司增加11,923,509股有限售条件流通股。同时,本次发行不会导致公司控制权发生变化,公司控股股东、实际控制人仍为励寅。本次向特定对象发行完成后,公司股权分布符合《上海证券交易所股票上市规则(2023年2月修订)》规定的上市条件。

(二)对公司业务结构的影响

本次发行募集资金到位后,公司的总资产及净资产规模将相应增加,财务状况将得到改善,资产负债结构更趋合理,盈利能力进一步提高,整体实力和可持续发展能力将得到增强。

(三)对公司资产结构的影响

公司本次向特定对象发行募集资金将用于新能源汽车及智能驾驶测试基地建设项目、德国新能源汽车测试中心建设项目、组合惯导研发及生产项目、氢能燃料电池测试研发中心建设项目和补充流动资金。随着募集资金投资项目的实施,公司业务及产品线将进一步丰富,有利于进一步提升公司核心竞争力,巩固和提升市场地位。本次发行完成后,公司的主营业务和总体业务结构不会发生重大变化。

(四)对公司治理结构的影响

本次发行完成后,公司的实际控制人没有发生变化,对公司治理不会有实质的影响,但机构投资者持有公司股份的比例有所提高,公司股权结构更加合理,有利于公司治理结构的进一步完善及公司业务的健康稳定发展。

(五)对公司董事、监事、高管人员和科研人员结构的影响

本次发行不会对董事、监事、高级管理人员和核心技术人员结构造成重大影响,若公司拟调整董事、高管人员和核心技术人员结构,将根据有关规定履行必要的法律程序和信息披露义务。

(六)本次发行对同业竞争和关联交易的影响

本次发行不会产生新的关联交易,也不会导致同业竞争。若未来公司因正常的经营需要与发行对象及其关联方发生交易,公司将按照现行法律法规和公司章程的规定,遵照市场化原则公平、公允、公正地确定交易价格,并履行必要的批准和披露程序。

六、为本次发行股票出具专业意见的中介机构情况

(一)保荐机构(联席主承销商)

名称:中信证券股份有限公司

法定代表人:张佑君

住所:广东省深圳市福田区中心三路8号卓越时代广场(二期)北座

保荐代表人:王巧巧、阮元

项目协办人:邵寅翀

项目组其他成员:祝旭、孙少乾、蒋宏图

联系电话:0755-23835518

传真:0755-23835201

(二)联席主承销商

名称:中国国际金融股份有限公司

法定代表人:沈如军

住所:北京市朝阳区建国门外大街1号国贸大厦2座27层及28层

项目组成员:张志强、刘成立、刘思怡、陈希锴、王俊捷

联系电话:010-65051166

传真:010-65051156

(三)发行人律师事务所

名称:上海泽昌律师事务所

负责人:李振涛

住所:上海市浦东新区世纪大道1589号长泰国际金融大厦11层

经办律师:刘波、毕加灏

联系电话:021-61913137

传真:021-61913139

(四)审计机构

名称:上会会计师事务所(特殊普通合伙)

负责人:张晓荣

住所:上海市静安区威海路755号25层

经办会计师:张扬、史海峰

联系电话:021-52920000

传真:021-52921369

(五)验资机构

名称:上会会计师事务所(特殊普通合伙)

负责人:张晓荣

住所:上海市静安区威海路755号25层

经办会计师:张扬、谷彩云

联系电话:021-52920000

传真:021-52921369

特此公告。

上海华依科技集团股份有限公司董事会

2023年4月28日