重庆三圣实业股份有限公司

关于回复深圳证券交易所关注函的公告

证券代码:002742 证券简称:ST三圣 公告编号:2023-68号

重庆三圣实业股份有限公司

关于回复深圳证券交易所关注函的公告

本公司及董事会全体成员保证信息披露内容的真实、准确和完整,没有虚假记载、误导性陈述或重大遗漏。

重庆三圣实业股份有限公司(以下简称“公司”)董事会收到深圳证券交易所上市公司管理一部下发的《关于对重庆三圣实业股份有限公司的关注函》(公司部关注函〔2023〕第273号),现就该关注函及相关事项回复如下:

问题1.请你公司结合2022年年度报告及年报问询函回函相关内容,量化分析并说明你公司债务的具体情况,包括但不限于债务类型、主要债权人信息、金额和到期时间、你公司认为不能及时清偿的具体原因等。

回复如下:

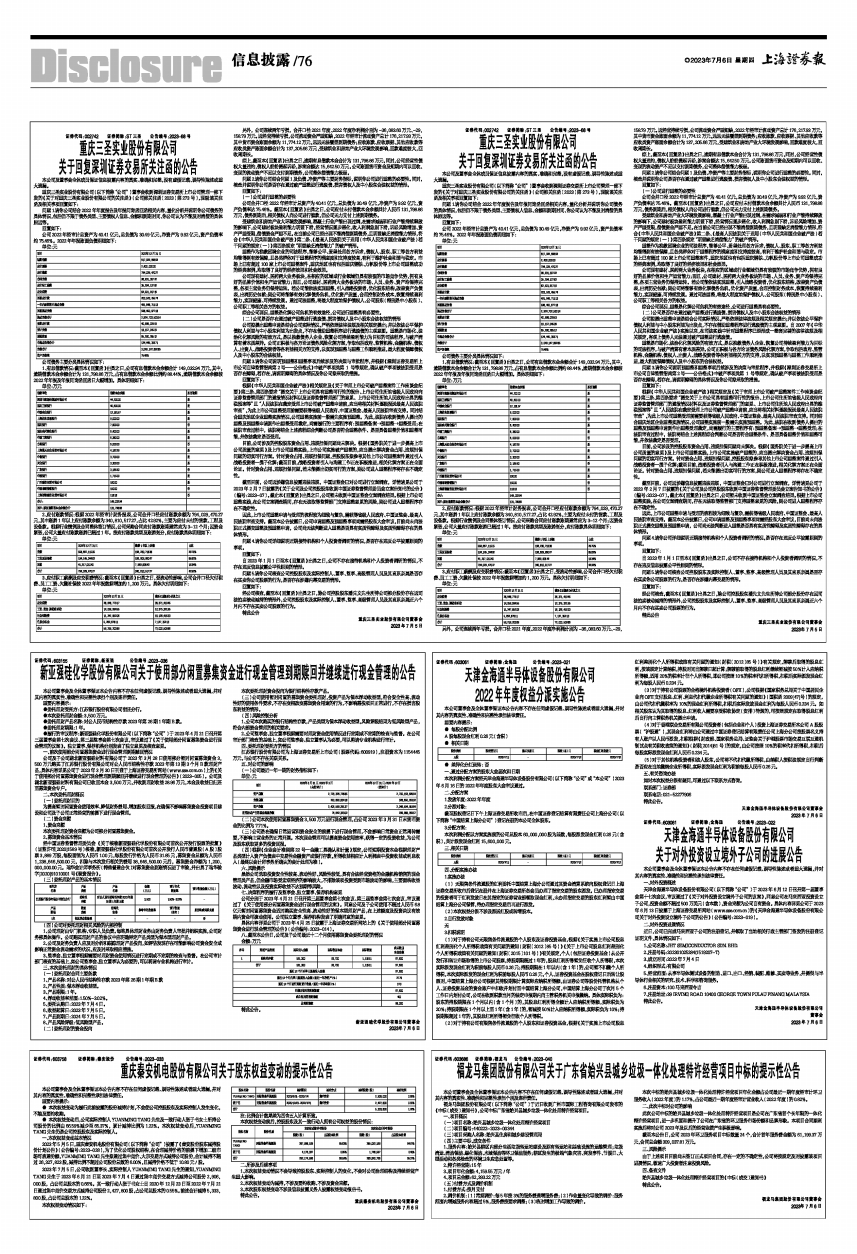

公司2022年经审计总资产为40.41亿元,总负债为30.49亿元,净资产为9.92亿元,资产负债率约75.46%。2022年年报账面负债明细如下:

单位:元

■

公司债务主要分类具体情况如下:

1、有息借款情况:截至本《回复函》出具之日,公司有息借款本金余额合计149,032.94万元,其中,逾期借款本金余额合计为131,798.86万元,占有息借款本金余额比例约88.44%,逾期借款本金余额较2022年年报及年报问询函回函日大幅增加。具体明细如下:

单位:万元

■

2、应付账款情况:根据2022年经审计财务报表,公司合并口径应付账款余额为794,029,470.27元,其中账龄1年以上应付账款余额为340,810,517.27,占比42.92%,主要为应付未付的货款、工程及设备款。根据行业惯例及合同整体签订情况,公司采购合同应付账款账期通常应为3-12个月;因资金紧张,公司大量应付账款账龄已超过1年。按应付账款类型及账龄划分,应付账款具体明细如下:

单位:元

■

3、应付职工薪酬及应交税费情况:截至本《回复函》出具之日,受流动性影响,公司合并口径欠付税费、员工工资、欠缴社保较2022年年报数据增加约1,200万元。具体欠付明细如下:

单位:元

■

另外,公司连续两年亏损,合并口径2021年度、2022年度净利润分别为-36,083.60万元、-29,158.79万元。因经营持续亏损,公司流动资金严重短缺,2022年经审计流动资产总计176,217.93万元,其中货币资金账面余额为11,774.12万元,远远无法覆盖到期债务;应收账款、应收票据、其他应收款等应收类资产账面余额合计为137,205.66万元,受建筑业和房地产业大环境发展影响,回款难度较大,回收周期长。

综上,截至本《回复函》出具之日,逾期有息借款本金合计为131,798.86万元,同时,公司经营性债权大量违约,债权人纷纷提起诉讼,涉案金额达15,642.50万元。公司账面货币资金及短期内可以回收、变现的流动资产不足以支付到期债务,公司整体偿债能力极弱。

问题2.请你公司结合问题1及负债、净资产等主要财务指标,说明你公司进行重整的必要性。同时,核查并说明你公司是否存在通过破产重整进行逃废债、损害债权人及中小股东合法权益的情形。

回复如下:

(一)公司进行重整的必要性

公司合并口径2022年经审计总资产为40.41亿元,总负债为30.49亿元,净资产为9.92亿元,资产负债率达75.46%。截至本《回复函》出具之日,公司应付未付借款本金余额共计人民币131,798.86万元,债务到期后,相关债权人向公司进行催款,但公司无力支付上述到期债务。

受建筑业和房地产业大环境发展影响,混凝土行业产能出现过剩,在需求减弱和行业产能持续释放的影响下,公司建材板块盈利能力明显下滑,经营情况逐步恶化,收入利润急剧下滑,诉讼风险增加、资产严重受限,偿债资金严重不足。在当前公司已经出现不能清偿到期债务,且明显缺乏清偿能力情形,符合《中华人民共和国企业破产法》第二条、《最高人民法院关于适用〈中华人民共和国企业破产法〉若干问题的规定(一)》第四条规定“明显缺乏清偿能力”的破产情形。

重整作为挽救困境企业的司法程序,能够公平、妥善处理各方诉求,债权人、股东、职工等各方利益均能得到有效保障,且各类群体对于重整程序的满意度和支持度较高,有利于维护社会和谐与稳定。市场上已有超过100家上市公司重整案件,重庆地区也有包括重庆钢铁、力帆股份等上市公司重整成功的经典案例,均取得了良好的经济效果和社会效果。

公司现有建材、医药两大业务板块,在相应的区域或行业领域仍具有较强的市场竞争优势,拥有良好的品牌价值和生产运营能力;而且,公司建材、医药两大业务板块的市场、人员、业务、资产均保持完整,各项主营业务仍保持运转。若公司能依法实现重整,引入战略投资者,优化股东结构,改善资产负债表,出清历史包袱;则公司将能够有效化解债务危机,优化资产质量,合理控制财务成本,恢复持续盈利能力,实现健康、可持续发展。通过司法重整,将最大程度地保护债权人、公司股东(特别是中小股东)、公司职工等相关各方的权益。

综合公司现况,重整是化解公司危机的有效途径,公司进行重整具有必要性。

(二)公司是否存在通过破产重整进行逃废债、损害债权人及中小股东合法权益的情形

公司拟提出重整申请是结合公司实际情况,严格依照法律法规及相关规定提出;并以依法公平保护债权人利益与中小股东利益为出发点,不存在借助重整程序进行逃废债的主观意图。重整是市场化、法治化化解风险的有效方式,是以挽救债务人企业、恢复公司持续盈利能力为目标的司法程序,与破产清算有着本质差异。公司正积极与各方论证债务风险化解方案,争取包括政府、监管机构、金融机构、债权人、出资人、战略投资者等各利益相关方的支持,以实现预重整与重整工作顺利推进,最大程度保障债权人及中小股东的合法权益。

问题3.请你公司说明预重整和重整事项后续涉及的决策与审批程序,并根据《深圳证券交易所上市公司自律监管指南第2号一一公告格式》中破产事项类第1号等规定,确认破产事项被法院受理是否存在障碍,若存在,请说明障碍的具体情况及你公司拟采取的措施。

回复如下:

根据《中华人民共和国企业破产法》相关规定及《关于审理上市公司破产重整案件工作座谈会纪要》第三条、第四条要求“提交关于上市公司具有重整可行性的报告、上市公司住所地省级人民政府向证券监督管理部门的通报情况材料以及证券监督管理部门的意见、上市公司住所地人民政府出具的维稳预案等”且“人民法院在裁定受理上市公司破产重整申请前,应当将相关材料逐级报送最高人民法院审查”,为此上市公司重整受理前需要获得省级人民政府、中国证监会、最高人民法院审查支持。同时结合重庆地区企业重整实施情况,公司重整实施前一般需先实施预重整。为此,法院在收到债务人提出的重整及预重整申请到作出重整受理裁定,尚需履行的主要程序有:预重整备案→预重整→重整受理;在法院审查过程中,法院将结合上述流程综合判断公司是否符合重整条件、是否具备重整价值和重整可能,并依法裁定是否受理。

目前,公司涉及的控股股东资金占用、违规担保问题尚未解决。根据《国务院关于进一步提高上市公司质量的意见》及上市公司重整实践,上市公司实施破产重整的,应当提出解决资金占用、违规担保问题的切实可行方案。针对资金占用、违规担保问题,控股股东拟参考其他上市公司重整案件通过引入战略投资者一揽子化解;截至目前,战略投资者引入与沟通工作正在积极推进,相关化解方案正在全面论证。针对资金占用、违规担保问题,若未能提出切实可行的方案,则公司进入重整程序将存在不确定性。

截至目前,公司因涉嫌信息披露违法违规,中国证监会已对公司进行立案调查,详情请见公司于 2023 年 2 月 7 日披露的《关于公司及公司控股股东收到中国证券监督管理委员会立案告知书的公告》(编号:2023-07)。截止本《回复函》出具之日,公司暂未收到中国证监会立案调查结果。根据上市公司重整实践,在公司立案调查期间,存在无法取得监管部门支持重整意见的风险,则公司进入重整程序存在不确定性。

因此,上市公司重整申请与受理的流程较为细致与复杂,需获得省级人民政府、中国证监会、最高人民法院审查支持。截至本公告披露日,公司申请重整及预重整事项尚需经股东大会审议,目前尚未向法院正式提交重整及预重整申请,公司尚无法判断进入重整是否具有实质性障碍及实质性障碍存在的具体情形。

问题4.请你公司详细说明近期接待机构和个人投资者调研的情况,是否存在违反公平披露原则的事项。

回复如下:

自2023年1月1日至本《回复函》出具之日,公司不存在接待机构和个人投资者调研的情况,不存在违反信息披露公平性原则的情形。

问题5.请你公司核查公司控股股东及实际控制人、董事、监事、高级管理人员及其直系亲属是否存在买卖你公司股票的行为,是否存在涉嫌内幕交易的情形。

回复如下:

经公司核查,截至本《回复函》出具之日,除公司控股股东潘先文先生所持公司部分股份存在因司法拍卖被动减持的情形外,公司控股股东及实际控制人、董事、监事、高级管理人员及其直系亲属近六个月内不存在买卖公司股票的行为。

特此公告

重庆三圣实业股份有限公司董事会

2023年7月5日

证券代码:002742 证券简称:ST三圣 公告编号:2023-68号

重庆三圣实业股份有限公司

关于回复深圳证券交易所关注函的公告

本公司及董事会全体成员保证信息披露内容的真实、准确和完整,没有虚假记载、误导性陈述或重大遗漏。

重庆三圣实业股份有限公司(以下简称“公司”)董事会收到深圳证券交易所上市公司管理一部下发的《关于对重庆三圣实业股份有限公司的关注函》(公司部关注函〔2023〕第273号),现就该关注函及相关事项回复如下:

问题1.请你公司结合2022年年度报告及年报问询函回函相关内容,量化分析并说明你公司债务的具体情况,包括但不限于债务类型、主要债权人信息、金额和到期时间、你公司认为不能及时清偿的具体原因等。

回复如下:

公司2022年经审计总资产为40.41亿元,总负债为30.49亿元,净资产为9.92亿元,资产负债率约75.46%。2022年年报账面负债明细如下:

单位:元

■

公司债务主要分类具体情况如下:

1、有息借款情况:截至本《回复函》出具之日,公司有息借款本金余额合计149,032.94万元,其中,逾期借款本金余额合计为131,798.86万元,占有息借款本金余额比例约88.44%,逾期借款本金余额较2022年年报及年报问询函回函日大幅增加。具体明细如下:

单位:万元

■

2、应付账款情况:根据2022年经审计财务报表,公司合并口径应付账款余额为794,029,470.27元,其中账龄1年以上应付账款余额为340,810,517.27,占比42.92%,主要为应付未付的货款、工程及设备款。根据行业惯例及合同整体签订情况,公司采购合同应付账款账期通常应为3-12个月;因资金紧张,公司大量应付账款账龄已超过1年。按应付账款类型及账龄划分,应付账款具体明细如下:

单位:元

■

3、应付职工薪酬及应交税费情况:截至本《回复函》出具之日,受流动性影响,公司合并口径欠付税费、员工工资、欠缴社保较2022年年报数据增加约1,200万元。具体欠付明细如下:

单位:元

■

另外,公司连续两年亏损,合并口径2021年度、2022年度净利润分别为-36,083.60万元、-29,158.79万元。因经营持续亏损,公司流动资金严重短缺,2022年经审计流动资产总计176,217.93万元,其中货币资金账面余额为11,774.12万元,远远无法覆盖到期债务;应收账款、应收票据、其他应收款等应收类资产账面余额合计为137,205.66万元,受建筑业和房地产业大环境发展影响,回款难度较大,回收周期长。

综上,截至本《回复函》出具之日,逾期有息借款本金合计为131,798.86万元,同时,公司经营性债权大量违约,债权人纷纷提起诉讼,涉案金额达15,642.50万元。公司账面货币资金及短期内可以回收、变现的流动资产不足以支付到期债务,公司整体偿债能力极弱。

问题2.请你公司结合问题1及负债、净资产等主要财务指标,说明你公司进行重整的必要性。同时,核查并说明你公司是否存在通过破产重整进行逃废债、损害债权人及中小股东合法权益的情形。

回复如下:

(一)公司进行重整的必要性

公司合并口径2022年经审计总资产为40.41亿元,总负债为30.49亿元,净资产为9.92亿元,资产负债率达75.46%。截至本《回复函》出具之日,公司应付未付借款本金余额共计人民币131,798.86万元,债务到期后,相关债权人向公司进行催款,但公司无力支付上述到期债务。

受建筑业和房地产业大环境发展影响,混凝土行业产能出现过剩,在需求减弱和行业产能持续释放的影响下,公司建材板块盈利能力明显下滑,经营情况逐步恶化,收入利润急剧下滑,诉讼风险增加、资产严重受限,偿债资金严重不足。在当前公司已经出现不能清偿到期债务,且明显缺乏清偿能力情形,符合《中华人民共和国企业破产法》第二条、《最高人民法院关于适用〈中华人民共和国企业破产法〉若干问题的规定(一)》第四条规定“明显缺乏清偿能力”的破产情形。

重整作为挽救困境企业的司法程序,能够公平、妥善处理各方诉求,债权人、股东、职工等各方利益均能得到有效保障,且各类群体对于重整程序的满意度和支持度较高,有利于维护社会和谐与稳定。市场上已有超过100家上市公司重整案件,重庆地区也有包括重庆钢铁、力帆股份等上市公司重整成功的经典案例,均取得了良好的经济效果和社会效果。

公司现有建材、医药两大业务板块,在相应的区域或行业领域仍具有较强的市场竞争优势,拥有良好的品牌价值和生产运营能力;而且,公司建材、医药两大业务板块的市场、人员、业务、资产均保持完整,各项主营业务仍保持运转。若公司能依法实现重整,引入战略投资者,优化股东结构,改善资产负债表,出清历史包袱;则公司将能够有效化解债务危机,优化资产质量,合理控制财务成本,恢复持续盈利能力,实现健康、可持续发展。通过司法重整,将最大程度地保护债权人、公司股东(特别是中小股东)、公司职工等相关各方的权益。

综合公司现况,重整是化解公司危机的有效途径,公司进行重整具有必要性。

(二)公司是否存在通过破产重整进行逃废债、损害债权人及中小股东合法权益的情形

公司拟提出重整申请是结合公司实际情况,严格依照法律法规及相关规定提出;并以依法公平保护债权人利益与中小股东利益为出发点,不存在借助重整程序进行逃废债的主观意图。自2007年《中华人民共和国企业破产法》实施以来,在司法实践中针对重整程序已经形成一整套完善的法律法规及相关规定,客观上债务人无法通过破产重整进行逃废债。

重整是市场化、法治化化解风险的有效方式,是以挽救债务人企业、恢复公司持续盈利能力为目标的司法程序,与破产清算有着本质差异。公司正积极与各方论证债务风险化解方案,争取包括政府、监管机构、金融机构、债权人、出资人、战略投资者等各利益相关方的支持,以实现预重整与重整工作顺利推进,最大程度保障债权人及中小股东的合法权益。

问题3.请你公司说明预重整和重整事项后续涉及的决策与审批程序,并根据《深圳证券交易所上市公司自律监管指南第2号一一公告格式》中破产事项类第1号等规定,确认破产事项被法院受理是否存在障碍,若存在,请说明障碍的具体情况及你公司拟采取的措施。

回复如下:

根据《中华人民共和国企业破产法》相关规定及《关于审理上市公司破产重整案件工作座谈会纪要》第三条、第四条要求“提交关于上市公司具有重整可行性的报告、上市公司住所地省级人民政府向证券监督管理部门的通报情况材料以及证券监督管理部门的意见、上市公司住所地人民政府出具的维稳预案等”且“人民法院在裁定受理上市公司破产重整申请前,应当将相关材料逐级报送最高人民法院审查”,为此上市公司重整受理前需要获得省级人民政府、中国证监会、最高人民法院审查支持。同时结合重庆地区企业重整实施情况,公司重整实施前一般需先实施预重整。为此,法院在收到债务人提出的重整及预重整申请到作出重整受理裁定,尚需履行的主要程序有:预重整备案→预重整→重整受理;在法院审查过程中,法院将结合上述流程综合判断公司是否符合重整条件、是否具备重整价值和重整可能,并依法裁定是否受理。

目前,公司涉及的控股股东资金占用、违规担保问题尚未解决。根据《国务院关于进一步提高上市公司质量的意见》及上市公司重整实践,上市公司实施破产重整的,应当提出解决资金占用、违规担保问题的切实可行方案。针对资金占用、违规担保问题,控股股东拟参考其他上市公司重整案件通过引入战略投资者一揽子化解;截至目前,战略投资者引入与沟通工作正在积极推进,相关化解方案正在全面论证。针对资金占用、违规担保问题,若未能提出切实可行的方案,则公司进入重整程序将存在不确定性。

截至目前,公司因涉嫌信息披露违法违规,中国证监会已对公司进行立案调查,详情请见公司于 2023 年 2 月 7 日披露的《关于公司及公司控股股东收到中国证券监督管理委员会立案告知书的公告》(编号:2023-07)。截止本《回复函》出具之日,公司暂未收到中国证监会立案调查结果。根据上市公司重整实践,在公司立案调查期间,存在无法取得监管部门支持重整意见的风险,则公司进入重整程序存在不确定性。

因此,上市公司重整申请与受理的流程较为细致与复杂,需获得省级人民政府、中国证监会、最高人民法院审查支持。截至本公告披露日,公司申请重整及预重整事项尚需经股东大会审议,目前尚未向法院正式提交重整及预重整申请,公司尚无法判断进入重整是否具有实质性障碍及实质性障碍存在的具体情形。

问题4.请你公司详细说明近期接待机构和个人投资者调研的情况,是否存在违反公平披露原则的事项。

回复如下:

自2023年1月1日至本《回复函》出具之日,公司不存在接待机构和个人投资者调研的情况,不存在违反信息披露公平性原则的情形。

问题5.请你公司核查公司控股股东及实际控制人、董事、监事、高级管理人员及其直系亲属是否存在买卖你公司股票的行为,是否存在涉嫌内幕交易的情形。

回复如下:

经公司核查,截至本《回复函》出具之日,除公司控股股东潘先文先生所持公司部分股份存在因司法拍卖被动减持的情形外,公司控股股东及实际控制人、董事、监事、高级管理人员及其直系亲属近六个月内不存在买卖公司股票的行为。

特此公告

重庆三圣实业股份有限公司董事会

2023年7月5日