江苏必得科技股份有限公司

关于2023年年度报告的修正公告

证券代码:605298 证券简称:必得科技 公告编号:2024-033

江苏必得科技股份有限公司

关于2023年年度报告的修正公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担法律责任。

江苏必得科技股份有限公司(以下简称“公司”)于2024年4月29日在上海证券交易所及指定媒体披露了《江苏必得科技股份有限公司2023年年度报告》及《江苏必得科技股份有限公司2023年年度报告摘要》,经公司复核,部分内容需要修订,具体情况如下:

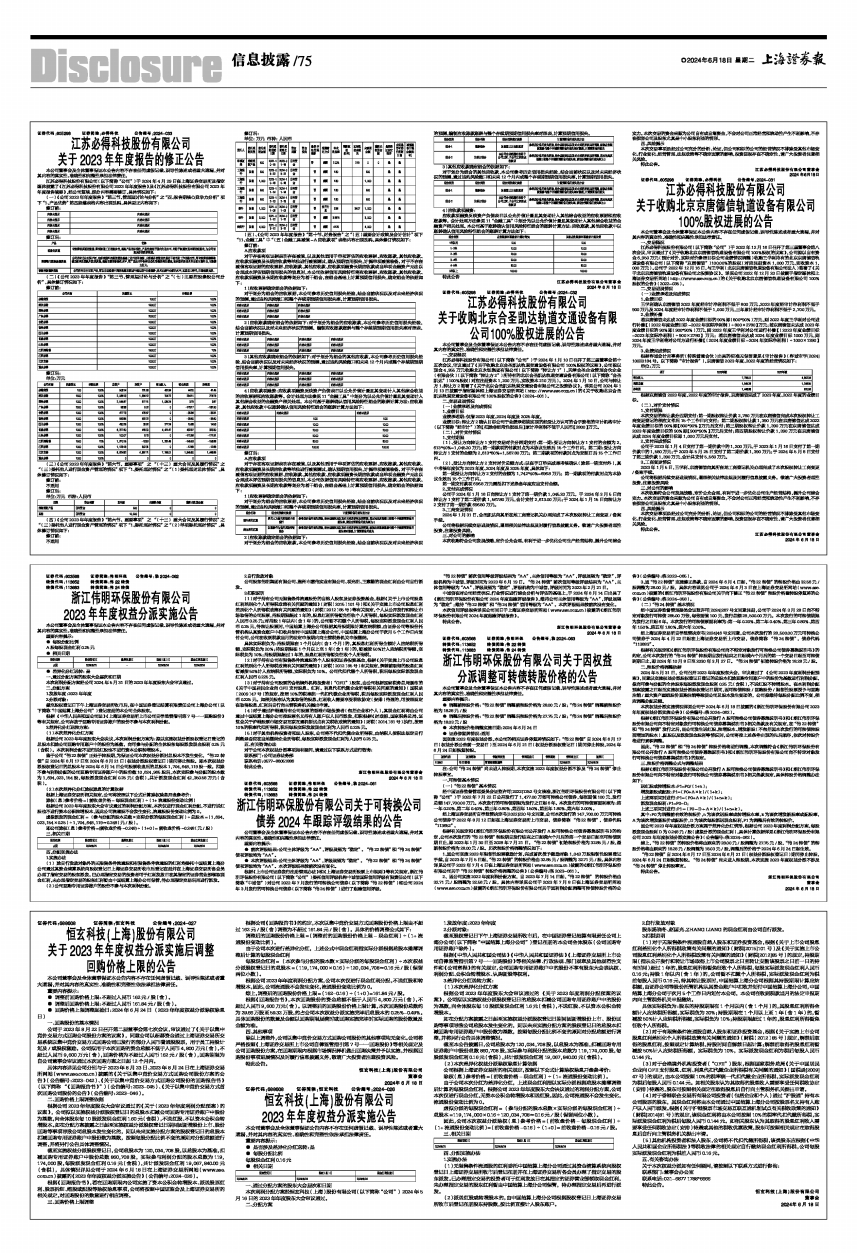

(一)《公司2023年年度报告》“第三节、管理层讨论与分析”之“四、报告期核心竞争力分析”项下“1、产品优势”第四段落表格内容出现乱码,具体更正内容如下:

修订前:

■

修订后:

■

(二)《公司2023年年度报告》“第三节、管理层讨论与分析”之“(七)主要控股参股公司分析”,具体修订情况如下:

修订前:

■

修订后:

单位:万元

■

(三)《公司2023年年度报告》“第六节、重要事项”之“(十三)重大合同及其履行情况”之“(三)委托他人进行现金资产管理的情况”项下“1、委托理财情况”之“(1)委托理财总体情况”,具体修订情况如下:

修订前:

不适用

修订后:

单位:万元 币种:人民币

■

(四)《公司2023年年度报告》“第六节、重要事项”之“(十三)重大合同及其履行情况”之“(三)委托他人进行现金资产管理的情况”项下“1、委托理财情况”之“(2)单项委托理财情况”,具体修订情况如下:

修订前:

不适用

修订后:

单位: 万元 币种: 人民币

■

(五)、《公司2023年年度报告》“第十节、财务报告”之“(五)重要会计政策及会计估计”项下“11、金融工具”中“(五)金融工具减值-A应收款项”表格内容出现乱码,具体修订情况如下:

修订前:

A.应收款项

对于存在客观证据表明存在减值,以及其他适用于单项评估的应收票据、应收账款,其他应收款、应收款项融资及长期应收款等单独进行减值测试,确认预期信用损失,计提单项减值准备。对于不存在减值客观证据的应收票据、应收账款、其他应收款、应收款项融资长期应收款或当单项金融资产无法以合理成本评估预期信用损失的信息时,本公司依据信用风险特征将应收票据、应收账款、其他应收款、应收款项融资及长期应收款等划分为若干组合,在组合基础上计算预期信用损失,确定组合的依据如下:

1)应收票据确定组合的依据如下:

对于划分为组合的应收票据,本公司参考历史信用损失经验,结合当前状况以及对未来经济状况的预测,通过违约风险敞口和整个存续期预期信用损失率,计算预期信用损失。

■

2)应收账款确定组合的依据如下:对于划分为组合的应收账款,本公司参考历史信用损失经验,结合当前状况以及对未来经济状况的预测,编制应收账款账龄与整个存续期预期信用损失率对照表,计算预期信用损失。

■

3)其他应收款确定组合的依据如下:对于划分为组合的其他应收款,本公司参考历史信用损失经验,结合当前状况以及对未来经济状况的预测,通过违约风险敞口和未来12 个月内或整个存续期预期信用损失率,计算预期信用损失。

■

4)应收款项融资:应收款项融资反映资产负债表日以公允价值计量且其变动计入其他综合收益的应收票据和应收账款等。会计处理方法参见11“金融工具”中划分为以公允价值计量且其变动计入其他综合收益的金融资产相关处理。本公司基于账龄确认信用风险特征组合的账龄计算方法:应收账款、其他应收款中以账龄确认信用风险特征组合的账龄计算方法如下:

■

修订后:

A.应收款项

对于存在客观证据表明存在减值,以及其他适用于单项评估的应收票据、应收账款,其他应收款、应收款项融资及长期应收款等单独进行减值测试,确认预期信用损失,计提单项减值准备。对于不存在减值客观证据的应收票据、应收账款、其他应收款、应收款项融资长期应收款或当单项金融资产无法以合理成本评估预期信用损失的信息时,本公司依据信用风险特征将应收票据、应收账款、其他应收款、应收款项融资及长期应收款等划分为若干组合,在组合基础上计算预期信用损失,确定组合的依据如下:

1)应收票据确定组合的依据如下:

对于划分为组合的应收票据,本公司参考历史信用损失经验,结合当前状况以及对未来经济状况的预测,通过违约风险敞口和整个存续期预期信用损失率,计算预期信用损失。

■

2)应收账款确定组合的依据如下:

对于划分为组合的应收账款,本公司参考历史信用损失经验,结合当前状况以及对未来经济状况的预测,编制应收账款账龄与整个存续期预期信用损失率对照表,计算预期信用损失。

■

3)其他应收款确定组合的依据如下:

对于划分为组合的其他应收款,本公司参考历史信用损失经验,结合当前状况以及对未来经济状况的预测,通过违约风险敞口和未来12个月内或整个存续期预期信用损失率,计算预期信用损失。

■

4)应收款项融资:

应收款项融资反映资产负债表日以公允价值计量且其变动计入其他综合收益的应收票据和应收账款等。会计处理方法参见11“金融工具”中划分为以公允价值计量且其变动计入其他综合收益的金融资产相关处理。本公司基于账龄确认信用风险特征组合的账龄计算方法:应收账款、其他应收款中以账龄确认信用风险特征组合的账龄计算方法如下:

■

特此公告

江苏必得科技股份有限公司董事会

2024年6月18日

证券代码:605298 证券简称:必得科技 公告编号:2024-032

江苏必得科技股份有限公司

关于收购北京合圣凯达轨道交通设备有限公司100%股权进展的公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担法律责任。

一、交易概况

江苏必得科技股份有限公司(以下简称“公司”)于2024年1月10日召开了第三届董事会第十五次会议,审议通过了《关于收购北京合圣凯达轨道交通设备有限公司100%股权的议案》,公司拟以现金4,355万元收购北京永钲集团有限公司(以下简称“转让方1”)、天津合圣企业管理合伙企业(有限合伙)(以下简称“转让方2”)所持有的北京合圣凯达轨道交通设备有限公司(以下简称“合圣凯达”)100%股权(对应注册资本1,200万元、实收资本210万元)。2024年1月10日,公司与转让方1、转让方2签署了《关于北京合圣凯达轨道交通设备有限公司之投资协议》。详见公司2024年1月13日披露于指定媒体和上海证券交易所网站(http://www.sse.com.cn)的《关于收购北京合圣凯达轨道交通设备有限公司100%股权的公告》(2024-001)。

二、交易进展情况

(一)业绩承诺及完成情况

1、业绩目标

业绩承诺期:仅指2023年度、2024年度及2025年度。

业绩目标:转让方2确认目标公司于业绩承诺期实现的经受让方认可的合乎资格的审计机构审计(以下简称“经审计”)的【扣除非经常性损益后】累计净利润不低于人民币【2800】万元。

(二)、对价支付情况

1、支付期限

(1)、受让方向转让方1支付交易对价分两期支付:第一期:受让方向转让方1支付的金额为2,613*40%=1,045.20万元;第一期款项的付款时点为本协议生效后15个工作日内。第二期:受让方向转让方1支付的金额为2,613*60%=1,567.80万元;第二期款项的付款时点为交割日后15个工作日内。

(2)、受让方向转让方2支付对价总额方式:以在手订单完成率考核确认(除第一期支付外),其中考核年度仅为2023年度、2024年度及2025年度,具体如下:

第一期受让方向转让方2支付的金额为1,742*40%=696.8万元;第一期款项的付款时点为本协议生效后15个工作日内。

第一期支付款项696.8万元需抵扣下述条各年度应当支付金额。

2、支付完成情况

公司于2024年1月16日向转让方1支付了第一期价款1,045.20万元,于2024年3月5日向转让方1支付了第二期价款1,567.80万元,合计支付2,613.00万元;于2024年1月15日向转让方2支付了第一期价款696.80万元。

3、工商变更情况

2024年1月31日,合圣凯达向其所在地工商登记机关办理完成了本次股权转让工商变更/备案手续。

公司将根据后续交易进展情况,遵照相关法律法规及时履行信息披露义务。敬请广大投资者理性投资,注意投资风险。

三、对公司的影响

本次收购符合公司发展战略,定价公允合理,有利于进一步优化公司生产经营结构,提升公司综合实力。本次交易的资金来源为公司自有或自筹资金,不会对公司正常经营和流动性产生不利影响,不存在损害公司及股东尤其是中小股东利益的情形。

四、风险提示

本次交易事项虽经过公司充分的分析、论证,但公司和标的公司的经营情况不排除受其他市场变化、行业变化、经营管理、法规政策等不确定因素的影响,投资回报存在不确定性,请广大投资者注意相关风险。

特此公告。

江苏必得科技股份有限公司董事会

2024年6月18日

证券代码:605298 证券简称:必得科技 公告编号:2024-031

江苏必得科技股份有限公司

关于收购北京京唐德信轨道设备有限公司100%股权进展的公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担法律责任。

一、交易概况

江苏必得科技股份有限公司(以下简称“公司”)于2022年12月16日召开了第三届董事会第八次会议,审议通过了《关于收购北京京唐德信轨道设备有限公司100%股权的议案》,公司拟以自有资金6,950万元(预计对价,实际对价参照目标公司业绩情况调整)收购王学利持有的北京京唐德信轨道设备有限公司(以下简称“京唐德信”)100.00%的股权(对应注册资本1,000万元、实收资本1,000万元)。公司于2022年12月16日,与王学利(北京京唐德信轨道设备有限公司法人)签署了《关于北京京唐德信轨道设备有限公司之投资协议》。详见公司2022年12月20日披露于指定媒体和上海证券交易所网站(http://www.sse.com.cn)的《关于收购北京京唐德信轨道设备有限公司100%股权的公告》(2022-035)。

二、交易进展情况

(一)业绩承诺及完成情况

1、业绩目标

王学利确认京唐德信2022年度经审计净利润不低于800万元、2023年度经审计净利润不低于900万元及2024年度经审计净利润不低于1,000万元,三年累计经审计净利润不低于2,700万元。

2、业绩补偿

若京唐德信未达成2022年度业绩目标的90%即(800*90%)万元,则2022年度王学利对公司进行补偿【(2022年度业绩目标-2022年实际净利润)÷800×2780】万元;若京唐德信未达成2023年度业绩目标的90%即(900*90%)万元,则2023年度王学利对公司进行补偿【(2023年度业绩目标-2023年实际净利润)÷900×2780】万元;若京唐德信未达成2024年度业绩目标1000万元,则2024年度王学利将对公司方进行补偿【(2024年度业绩目标-2024年实际净利润)÷1000×1390】万元。

3、业绩完成情况

根据容诚会计师事务所(特殊普通合伙)出具的标准无保留意见《审计报告》(容诚审字[2024]100Z0184号。以下简称“审计报告”),京唐德信2023年度、2022年度的经营情况如下:

单位:万元

■

根据京唐德信2023年度、2022年度的审计报告,京唐德信完成了2023年度、2022年度的业绩目标。

(二)、对价支付情况

1、支付期限

本次交易的转让款分四期支付:第一期股权转让价款2,780万元在京唐德信完成本次股权转让工商变更登记的相应文件后15个工作日内支付;第二期股权转让款1,390万元在京唐德信达成2022年度业绩目标的90%即【800*90%】万元后支付;第三期股权转让价款1,390万元在京唐德信达成2023年度业绩目标的90%即【900*90%】万元后支付;第四期股权转让价款1,390万元在京唐德信达成2024年度业绩目标即1,000万元后支付。

2、支付完成情况

公司于2023年1月4日支付了第一期价款中的1,200万元,于2023年1月16日支付了第一期价款中的1,580万元;于2023年5月25日支付了第二期价款1,390万元;于2024年5月8日支付了第三期价款1,390万元,合计共支付5,560万元。

3、工商变更情况

2023年1月5日,王学利、京唐德信向其所在地工商登记机关办理完成了本次股权转让工商变更/备案手续。

公司将根据后续交易进展情况,遵照相关法律法规及时履行信息披露义务。敬请广大投资者理性投资,注意投资风险

三、对公司的影响

本次收购符合公司发展战略,定价公允合理,有利于进一步优化公司生产经营结构,提升公司综合实力。本次交易的资金来源为公司自有或自筹资金,不会对公司正常经营和流动性产生不利影响,不存在损害公司及股东尤其是中小股东利益的情形。

四、风险提示

本次交易事项虽经过公司充分的分析、论证,但公司和标的公司的经营情况不排除受其他市场变化、行业变化、经营管理、法规政策等不确定因素的影响,投资回报存在不确定性,请广大投资者注意相关风险。

特此公告。

江苏必得科技股份有限公司董事会

2024年6月18日