(上接105版)

(上接105版)

1、本次交易构成国泰君安的重大资产重组

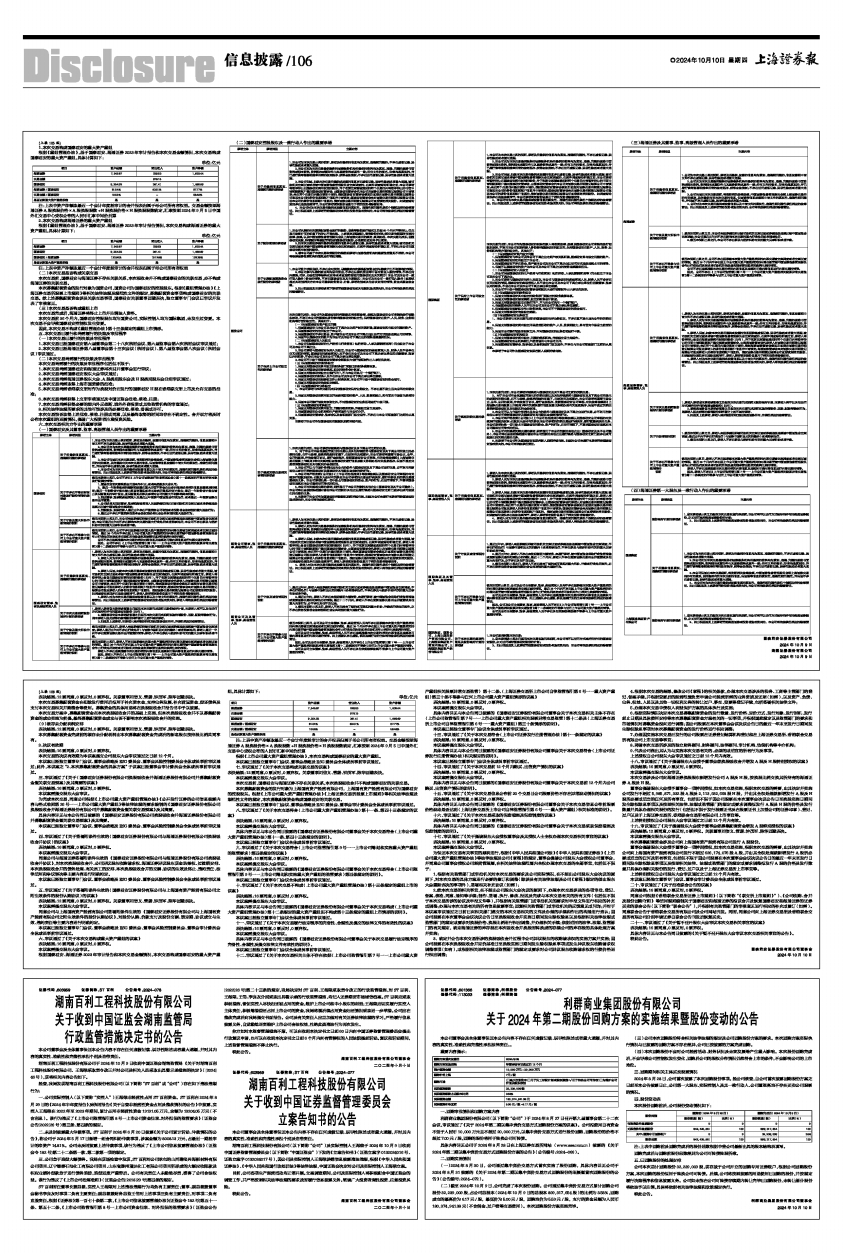

根据《重组管理办法》,基于国泰君安、海通证券2023年审计报告和本次交易金额情况,本次交易构成国泰君安的重大资产重组,具体计算如下:

单位:亿元

■

注:上表中资产净额取最近一个会计年度经审计的合并报表归属于母公司所有者权益。交易金额按照海通证券A股换股价格×A股换股股数+H股换股价格×H股换股股数确定,汇率按照2024年9月5日中国外汇交易中心受权公布的人民币汇率中间价折算

2、本次交易构成海通证券的重大资产重组

根据《重组管理办法》,基于国泰君安、海通证券2023年审计报告情况,本次交易构成海通证券的重大资产重组,具体计算如下:

单位:亿元

■

注:上表中资产净额取最近一个会计年度经审计的合并报表归属于母公司所有者权益

(二)本次交易是否构成关联交易

本次交易前,国泰君安与海通证券不存在关联关系,本次吸收合并不构成国泰君安的关联交易,亦不构成海通证券的关联交易。

本次募集配套资金的发行对象为国资公司,国资公司为国泰君安的控股股东。根据《重组管理办法》《上海证券交易所股票上市规则》等相关法律法规及规范性文件的规定,募集配套资金事项构成国泰君安的关联交易。就上述募集配套资金涉及关联交易事项,国泰君安关联董事回避表决,独立董事专门会议已审议并发表了审核意见。

(三)本次交易是否构成重组上市

本次交易完成后,海通证券将终止上市并注销法人资格。

本次交易前36个月内,国泰君安控股股东均为国资公司,实际控制人均为国际集团,未发生过变更。本次交易不会导致国泰君安控制权发生变更。

因此,本次交易不构成《重组管理办法》第十三条规定的重组上市情形。

五、本次交易已履行和尚需履行的决策及审批程序

(一)本次交易已履行的决策及审批程序

1、本次交易已经国泰君安第六届董事会第二十八次临时会议、第六届监事会第六次临时会议审议通过;

2、本次交易已经海通证券第八届董事会第十三次会议(临时会议)、第八届监事会第八次会议(临时会议)审议通过。

(二)本次交易尚需履行的决策及审批程序

本次交易尚需履行的决策及审批程序包括但不限于:

1、本次交易尚需国泰君安和海通证券再次召开董事会进行审议;

2、本次交易尚需国泰君安股东大会审议通过;

3、本次交易尚需海通证券股东大会、A股类别股东会及H股类别股东会分别审议通过;

4、本次交易尚需取得上海市国资委的批准;

5、本次交易尚需香港联交所对作为换股对价而发行的国泰君安H股在香港联交所上市及允许交易的批准;

6、本次交易尚需获得上交所审核通过及中国证监会批准、核准、注册;

7、本次交易尚需获得必要的境内外反垄断、境外外商投资或其他监管机构的审查通过;

8、相关法律法规所要求的其他可能涉及的必要批准、核准、备案或许可。

本次交易能否取得上述批准、核准、注册或同意,以及最终取得的时间均存在不确定性。合并双方将及时公布本次重组的进展情况,提请广大投资者注意投资风险。

六、本次交易相关方作出的重要承诺

(一)国泰君安及其董事、监事、高级管理人员作出的重要承诺

■

(二)国泰君安控股股东及一致行动人作出的重要承诺

■■

(三)海通证券及其董事、监事、高级管理人员作出的重要承诺

■

(四)海通证券第一大股东及一致行动人作出的重要承诺

■

国泰君安证券股份有限公司

2024年10月9日

海通证券股份有限公司

2024年10月9日